Что такое опционы простыми словами с примерами

Что такое опцион: виды и основные термины простыми словами

Мы продолжаем разбирать различные инструменты для инвестиций. И сегодня на очереди один из самых сложных – опционы. Специалисты утверждают, что новичкам они не подходят, и в 99 % случаях они могут потерять больше, чем заработать. Но дорогу осилит идущий, поэтому узнать, что такое опцион и самим принять решение о работе с ним – наша прямая обязанность.

Теория простыми словами

Так как инструмент, действительно, сложный, попробую простыми словами объяснить его суть не только вам, но и себе.

Опцион – ценная бумага, с одной стороны, и договор, с другой стороны. Он фиксирует право покупателя опциона купить или продать какой-нибудь актив по текущей цене в будущем. А у продавца возникает не право, а обязанность купить или продать тот же актив на прописанных в договоре условиях.

Отсюда четко вижу фразу: “Покупатель всегда прав”. Выгода его очевидна: хочу куплю (или продам), хочу не куплю (или не продам). Отказ от сделки приведет лишь к потере денег, которые покупатель заплатит за контракт (премия).

А зачем все это продавцу? Во-первых, если сделка состоится, то продавец получит свои деньги, которые ждал от нее, плюс заработает на премии. Во-вторых, если сделка не состоится, продавец все равно останется с небольшой суммой в плюсе, которую покупатель заплатил за контракт.

Например, вы хотите купить партию сырья, но денег пока на нее нет. Планируете, что через 2 месяца средства у вас будут. Но тогда и цена на сырье может вырасти. Вы хотите ее “заморозить”. Покупаете опционный контракт на поставку нужного сырья по оптимальной для вас цене со сроком исполнения через 2 месяца. Платите гарантийный взнос (премию) продавцу.

Продавец обязан вам продать именно по той цене, что зафиксирована в контракте. Если цены на сырье за это время снизились, то вы аннулируете свой контракт и теряете гарантийный взнос. Продавец остается при своем сырье и гарантийном взносе.

Опцион – это не прямая покупка/продажа какого-то актива (акций, сырья, валюты и пр.) Это договор, в котором закрепляется право первоочередной покупки/продажи конкретного покупателя опционного контракта на оговоренных условиях. Основная цель – страховка (хеджирование) от неблагоприятного сценария развития фондового, товарного, валютного и прочих рынков.

Такой инструмент для долгосрочного инвестирования не подходит. Рынок, на котором он размещается, называется срочным. Там же обитают фьючерсы. Их часто путают. Но фьючерсы фиксируют обязанность купить/продать, а не право.

Далее мы рассмотрим специфический сленг, который используют профессионалы, и виды опционов. После этого полученных знаний будет достаточно, чтобы принять для себя решение, стать участником этого рынка или сосредоточиться на традиционных инвестициях, таких как акции и облигации.

Кстати, здесь не обошлось без Роберта Кийосаки. Именно благодаря ему опционная торговля стала популярной среди инвесторов. Но и он не рекомендует торговать срочными контрактами новичкам. В то же время признает, что профессионалы зарабатывают на таких операциях очень много.

Но история опционных сделок началась еще в 17 веке. Луковицы тюльпанов продавались и покупались по заранее оговоренной цене с отсрочкой поставок во времени.

Виды и участники

Например, вы имеете пакет акций какой-либо компании. Покупаете пут-опцион на продажу пакета по определенной цене к конкретной дате. Если за это время цена на акции снизится, то вы останетесь в выигрыше, потому что продадите их по более высокой цене, оговоренной в договоре. Если повысится – вы потеряете только уплаченную продавцу премию.

В зависимости от вида бывают следующие участники:

По базовому активу различают опцион:

Опционные контракты различаются по стилю:

Терминология

В опционной торговле используется ряд профессиональных терминов:

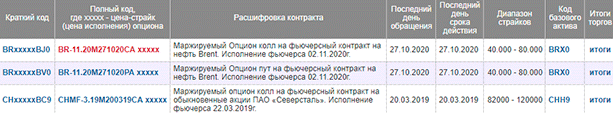

Российский рынок тоже предлагает инвесторам поработать с этим рискованным и доходным инструментом. В частности, на Московской бирже представлены 308 контрактов. В основном, на акции крупных отечественных компаний, таких как Аэрофлот, Алроса, Северсталь, Газпром и пр. Есть на нефть, золото, пары валют.

Обратите внимание, что в названии встречается слово “маржируемый”. Оно присутствует во всех опционных контрактах, торгующихся на Московской бирже. Означает, что премия или гарантийный взнос не сразу перечисляется продавцу, а резервируется биржей.

Опционы, которыми торгуют на бирже, называют котируемыми.

Колл-опцион “в деньгах” означает, что цена актива выше, чем страйк по контракту.

Премия – это как раз та гарантия, которую покупатель платит продавцу за право купить/продать базовый актив. Своего рода страховка. По цене она значительно ниже того убытка, который мог бы понести покупатель при неблагоприятном стечении обстоятельств.

Заключение

Мы всего лишь разобрали вершину айсберга под названием опционная торговля. Как и любая торговля ценными бумагами, она может осуществляться только через брокеров. Поэтому, кто принял решение попробовать свои силы на срочном рынке, должен:

Если у кого-то из читателей блога есть положительный или отрицательный опыт торговли, добро пожаловать в комментарии с советами и пожеланиями.

Опционы – что это такое и стоит ли работать с ними начинающим инвесторам

Опционы – это финансовые инструменты, которые торгуются в срочном секторе биржи. Опционы относятся к сложным инструментам рынка и не слишком подходят для новичков – при недостатке опыта подобные операции чреваты потерей денег.

Разберемся максимально просто, что такое опционы и как они работают. Речь в статье пойдет об обычных опционах, биржевых – и ни в коем случае не о бинарных. Бинарные опционы не торгуются на классических фондовых биржах и не относятся к биржевым инструментам.

📋 Что такое опционы

Опцион – это контракт, который дает право, но не обязанность купить или продать какой-либо актив по заранее обусловленной цене до определенной даты (то есть до истечения даты действия контракта).

Из этого вытекают две особенности опционов:

Что касается базового актива, то опционный контракт может быть заключен на все типы биржевых инструментов, включая валюты, драгметаллы, ценные бумаги, агротовары.

Принцип работы

Основной целью опционов является страхование (хеджирование) рисков при возможном неблагоприятном сценарии развития на фондовом, валютном или товарном рынках.

Вот как это выглядит на примере. У человека есть актив – предположим, это акции некой компании, которые стоят 5000 рублей. Но есть риски опасаться, что цена на эти акции может опуститься. Чтобы застраховаться от этого риска, человек покупает пут-опцион (о том, что это такое, будет чуть ниже) с правом продать эти акции по 5000 рублей. Проще говоря, инвестор закрепляет за собой определенную цену.

Далее человек уплачивает опционную премию, которая обычно составляет не более 5% от стоимости самого актива. В нашем примере это будет около 250 рублей максимум.

Далее предположим, что цена на акции действительно упала до 4000 рублей. Человек исполняет опцион и получает свои деньги. Потери составляют 250 рублей вместо 1000 рублей. Если же цена на акции возрастет, скажем, до 6000 рублей, то человек просто продаст их по новой цене, не исполнив опцион. Прибыль составит 750 рублей (1000 рублей – 250 рублей).

Другой пример, как можно использовать опционы для получения дохода. Человек приобретает колл-опцион на актив, который дорожает, зафиксировав при покупке опциона текущую стоимость актива. Далее опцион реализуется, но, поскольку актив на рынке подорожал, а опцион реализуется по старой, заранее оговоренной цене, то получается, что инвестор приобретает актив дешевле фактической рыночной цены.

После этого актив также можно продать или распорядиться им по своему усмотрению.

Пут (put) и колл (call)

Все опционы можно разделить на две большие группы:

Важно запомнить, что для приобретателя опциона право на продажу или покупку актива не является обязательством. Держатель опциона может по своему усмотрению использовать или не использовать свое право на продажу или покупку актива.

Виды опционов

Помимо традиционного деления опционов на пут и колл, существуют другие классификации опционных контрактов.

Все опционы, торгующиеся на Московской бирже, относятся к американским и маржируемым.

👨💻 Для чего нужен инструмент

Выше уже писалось, что опционы используются для страхования (хеджирования) рисков, а также для проведения спекулятивных операций на бирже. Опционы – сложный инструмент, который подходит только грамотным инвесторам. Такой инвестор, разбирающийся во всех хитросплетениях, способен ограничить риск своих финансовых потерь только суммой, за которую он приобретает опцион. При правильных прогнозах и ставках прибыль может быть любой, даже очень большой.

Выгодное отличие опционов от тех же фьючерсов состоит в том, что у держателя опциона не возникает обязательство совершить сделку в любом случае. Даже если предположения инвестора насчет ситуации на рынке не оправдались, риск ему так же известен заранее – он потеряет только цену опциона.

Тогда как при торговле фьючерсами, например (а начинающие инвесторы иногда смешивают понятия, путая опционы и фьючерсы), стороны обязаны совершить сделку в оговоренный день на заранее оговоренных условиях.

Соответственно, опционы можно назвать более гибким финансовым инструментом.

💁♂️ Основные профессиональные термины

Тем, кто решил попробовать силы в торговле опционами, нужно знать основные профессиональные термины. Большинство из них встречаются на доске опционов на сайте Московской биржи:

💰 Как торгуют и зарабатывают на опционах

Для получения прибыли от торговли опционами есть несколько стратегий. Обратите внимание, что все они не подходят для совсем «зеленых» инвесторов. Знакомство с биржей и правилами игры на ней лучше не начинать с опционов.

Так или иначе почти все игроки зарабатывают на опционах, получая прибыль с разницы в цене.

Самый простой вариант – приобретение колл-опциона на прогнозе удорожания базового актива. Если базовый актив дорожает, то можно исполнить опцион, а базовый актив реализовать уже по рыночной стоимости. Допустим, игрок купил колл-опционы на акции по 300 рублей за штуку. Затем дождался роста акций до 400 рублей, купил акции за 300 рублей и тут же продал их за 400 рублей.

Другой вариант, чуть более сложный – покупка пут-опционов. Здесь расчет идет на удешевление актива. Если базовый актив подешевеет, то опцион автоматически станет дороже – и можно будет продать его, компенсировав убытки.

Наконец, можно спекулировать непосредственно опционами. Опционы могут дешеветь и дорожать, как любой другой финансовый актив. Если цена базового актива возрастает, то колл-опцион будет дорожать, а пут-опцион – дешеветь. Если же цена базового актива снижается, то колл-опцион дешевеет, а пут-опцион – дорожает. Опытные спекулянты умеют купить опцион подешевле, а продать подороже, а некоторые стратегии позволяют заработать даже на падении.

Что такое опцион. Объясняем простыми словами

Опцион — контракт, дающий право купить или продать акции или биржевой товар по определённой цене в определённое время.

Покупатель платит продавцу фиксированную сумму, чтобы через какое-то время купить актив по заранее оговорённой цене. Но только если он захочет. Если покупатель передумает, он может отказаться от сделки.

Например, акция стоит 20 000 рублей. Покупатель предлагает заключить продавцу сделку: «Я плачу тебе 2000 рублей сейчас, а через месяц я покупаю у тебя акцию за 20 000». Если продавец соглашается, сделка становится опционом покупки или опцион колл (call option).

Представим, что через месяц эта акция стоит 23 000 рублей. Покупатель может воспользоваться своим правом и получить 1000 рублей прибыли. Если же акция опустится в цене, он может отказаться её покупать и потеряет 2000 рублей, вложенные в опцион, а продавец компенсирует себе таким образом просадку в стоимости акции.

Также есть опцион на продажу. Его называют опцион пут (put option). Это когда владелец акции говорит покупателю: «Давай я заплачу тебе сейчас 2000 рублей, но через месяц ты купишь у меня акцию за 20 000 рублей, если я захочу». Если акция за это время упадёт в цене ниже 18 000 рублей, продавцу будет выгодно реализовать своё право.

Пример употребления на «Секрете»

«Сегодня я хотел бы вам сказать, что миноритарии реализовали свой пут-опцион в пользу компании Danone. Акционеры достигли соглашения о том, что настало время для нового витка в развитии компании».

(Глава Danone в России Бернар Дюкро — о выкупе 40% акций российского бизнеса головной компанией.)

Ошибки в употреблении

Опцион не следует путать с фьючерсом. Это похожий по смыслу контракт, но в нём речь идёт не о праве, а об обязанности совершить сделку.

Нюансы

Существуют американский и европейский опционы. В первом случае опцион можно выполнить в любой момент действия контракта. Например, если цена актива резко пошла вверх через 15 дней из 30, можно либо продать, либо купить акции. Во втором случае днём исполнения контракта является определённая дата, прописанная в договоре.

Крупнейшей биржей по продаже и покупке опционов является Чикагская опционная биржа. В России опционные контракты можно заключать на Московской бирже.

Как торговать опционами на Московской бирже

Не путайте с бинарными

Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Сделка с колл-опционом

Сделка с пут-опционом

Как инвестировать в акции и не прогореть

Как все это выглядит на бирже

Перейдем к реальному примеру.

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

Теперь можно сделать некоторые выводы.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

Давайте добавим пару переводов и для стороны продавца.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 Р с премией 530 Р и датой экспирации 20.11.2019.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

Бонус от Московской биржи — код опциона

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

А вот прибыль продавца:

300 − (24 700 − 24 500) = 100 Р

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.