Что такое осд в банке

Что такое осд в банке

Общественная студенческая дума

г. Тюмень, образование и наука, организация

отряд санитарных дружин

Словарь: Словарь сокращений и аббревиатур армии и спецслужб. Сост. А. А. Щелоков. — М.: ООО «Издательство АСТ», ЗАО «Издательский дом Гелеос», 2003. — 318 с.

объёмная скорость движения крови

основы сестринского дела

мед., образование и наука

издание, Красноярский край

оперативный склад данных

областное собрание депутатов

областной совет депутатов

Полезное

Смотреть что такое «ОСД» в других словарях:

ОСД — отряд санитарных дружин … Словарь сокращений русского языка

отряд санитарных дружин — (ОСД) формирование медицинской службы гражданской обороны, состоящее из четырех пяти санитарных дружин … Большой медицинский словарь

Отря́д санита́рных дружи́н — (ОСД) формирование медицинской службы гражданской обороны, состоящее из четырех пяти санитарных дружин … Медицинская энциклопедия

Социал-демократическая партия России (старая) — У этого термина существуют и другие значения, см. Социал демократическая партия России. Социал демократическая партия Российской Федерации (СДПР) Лидер: 1990 92: П.Ку … Википедия

Социал-демократическая партия России (1990) — У этого термина существуют и другие значения, см. Социал демократическая партия России. В этой статье не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть п … Википедия

Аверкиев, Игорь Валерьевич — Председатель Пермской областной организации Социал демократической партии РФ (1993), член Правления Социал Демократической партии (1996); родился 18 августа 1960 г. в г. Перми; окончил Пермский государственный университет; был организатором… … Большая биографическая энциклопедия

Ибн-аль-Асир — (Афир, Алий Абуль Хасан бен Мохаммед эль Джезери, шейх Изз од Дин, мощь веры ) один из лучших араб. историков (1160 1232). Учился в Мосуле, Иерусалиме и Дамаске, сражался с Саладином против крестоносцев, исполнял дипломатические поручения у… … Энциклопедический словарь Ф.А. Брокгауза и И.А. Ефрона

Ибн аль-Асир — (араб. ابن الاثير), Иззуддин Абуль Хасан Алий бен Мохаммед бен Абделькарим эль Джезери (12 мая 1160, Джезират ибн Омар 1233 или 1234, Мосул) один из наиболее известных арабо курдских историков. Встречается на русском языке транскрипция его… … Википедия

Флаг Новосибирской области — Новосибирская область Россия … Википедия

Лидский, Виктор Борисович — Виктор Борисович Лидский Дата рождения: 5 мая 1924(1924 05 05) Место рождения: Одесса, Украинская ССР, СССР Дата смерти … Википедия

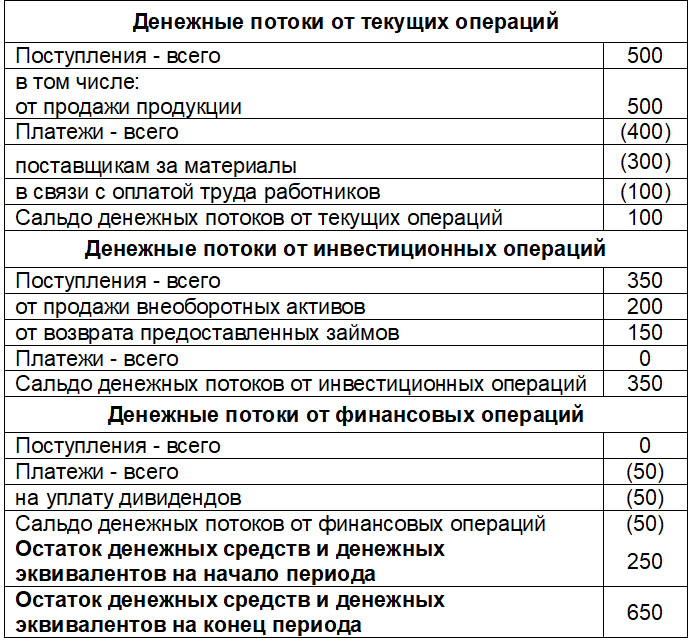

Как устроен отчёт о движении денежных средств

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает, зачем нужен отчёт о движении денежных средств, что в нём можно увидеть и почему уметь читать этот отчёт важно не только бухгалтеру. В конце статьи — пример построения отчёта о движении денежных средств, который будет понятен даже очень далёкому от бухучёта читателю.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на Клерке.ру я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Зачем нужен отчёт о движении денежных средств

ОДДС описывает денежные потоки компании за отчётный период и их сальдо на начало и конец периода. Из него можно понять, откуда поступали денежные средства и денежные эквиваленты и на что тратились. Изучение ОДДС в комплексе с отчётом о финансовых результатах позволяет понять, почему прибыль есть, а денег нет, или наоборот.

Я не раз писал о том, что нужно отделять доходы и расходы от поступлений и выплат денег. Первые определяются в момент изменения экономических выгод, вторые — в момент оплаты. Сопоставление первых позволяет понять финансовый результат — прибыль или убыток. Сопоставление вторых — за счёт чего у компании стало больше или меньше живых денег.

Важно анализировать как первые, так и вторые. Доходы и расходы влияют на экономическую эффективность работы компании, которая измеряется показателями рентабельности. Поступления и выплаты — на ликвидность активов и платежеспособность бизнеса. Если мониторить что-то одно, а второму не уделять внимание, есть шанс быстро разориться.

Продавец договорился о продаже продукции за 200 руб. с рассрочкой платежа. Себестоимость продукции составила 150 руб. Фиксируем прибыль 50 руб. Прибыль есть, а денег нет. Сотрудники не получат зарплату вовремя, компанию погубит недостаток ликвидности.

Пример 2.

Продавец договорился о продаже продукции за 100 руб. и получил 100% предоплаты. Себестоимость продукции составила 150 руб. Фиксируем убыток 50 руб. Деньги есть, а прибыли нет. Сотрудники получат зарплату вовремя, но купить материалы на следующий месяц будет уже не на что. Компанию погубит убыточность. Эльвира Сахипзадовна сказала бы: «Отрицательная рентабельность».

Чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток, бухгалтеры и придумали два отчёта.

Чтобы понять, как работает второй, сначала разберемся с базовой терминологией.

Что такое денежные потоки и их сальдо

Денежные потоки (Cash Flow) — это поступления и выплаты денежных средств и денежных эквивалентов. Денежным потоком не считается любое изменение формы денег: обмен денежных средств на денежные эквиваленты и наоборот, покупка или продажа валюты, перевод денег с одного счета на другой, снятие или внесение наличных. Но только само изменение формы: если сумма денег при этом меняется, разница формирует отдельный денежный поток.

Сальдо денежных потоков (Cash Balance) — это разница между поступлениями и выплатами. Если за отчётный период было больше поступлений, сальдо положительное. Если больше было выплат, сальдо отрицательное.

Вчера продавец продал продукцию за 100$ и получил оплату. Курс был 69 руб. за доллар. Сегодня он обменял доллары на рубли. Курс уже 70 руб. за доллар. Денежный поток (поступление) вчера составил 6900 руб. Сегодня денежного потока из-за конвертации валюты не было, но из-за разницы курсов возник дополнительный поток 100 руб. Итого положительное сальдо денежных потоков составило 7000 руб.

В какие-то месяцы сальдо денежных потоков может быть отрицательным. Если у бизнеса есть жирок в виде остатков на счетах и других видов денег, это можно пережить. Особенно если при этом фиксируется прибыль. Но устойчиво отрицательное сальдо денежных потоков — звоночек. Он означает, что дебиторы живут за ваш счёт. При возможности такого нужно избегать.

Виды денежных потоков

Денежные потоки в бухучёте классифицируют по трём видам хозяйственной деятельности компании.

Текущая деятельность в основном связана с фактами хозяйственной жизни, которые компания осуществляет для получения выручки. Но оплаты некоторых прочих доходов и прочих расходов тоже попадают сюда. К денежным потокам от текущей деятельности относятся:

К инвестиционной деятельности относят денежные потоки, связанные с поступлением и выбытием внеоборотных активов. Сюда включаются:

Финансовая деятельность связана с получением долевого финансирования от собственников и заёмных средств. И с выплатами собственникам, кредиторам и займодавцам. Денежные потоки от финансовой деятельности — это:

Движения по расчётному счету ООО «Рога и копыта » за месяц:

500 тыс. руб. — оплаты от покупателей за продукцию

300 тыс. руб. — выплаты поставщикам за материалы

100 тыс. руб. — выплата зарплаты сотрудникам

200 тыс. руб. — поступление за проданный автомобиль

150 тыс. руб. — возврат выданного займа

50 тыс. руб. — выплаченные собственникам дивиденды

Сальдо денежных потоков:

Текущая деятельность: 100 тыс. руб. (500 тыс. руб. — 300 тыс. руб. — 100 тыс. руб.)

Инвестиционная деятельность: 350 тыс. руб. (200 тыс. руб. 150 тыс. руб.)

Финансовая деятельность: — 50 тыс. руб. (0 тыс. руб. — 50 тыс. руб.)

Не устаю подчеркивать: положительное сальдо денежных потоков не означает, что дела у компании идут хорошо. Она может при этом иметь убытки, которые приведут к закрытию.

Структура отчёта о движении денежных средств

Денежные потоки в ОДДС группируются по трем направлениям деятельности компании:

По каждому виду деятельности определяется сальдо.

В России применяется так называемый прямой метод составления ОДДС. Поступления и выплаты берутся со счетов учета денежных средств и денежных эквивалентов (раздел V Плана счетов) без каких-либо корректировок. То есть это честные денежные потоки: сколько компания получила или заплатила — столько и пошло в отчет. Затем по каждому направлению деятельности выводится сальдо денежных потоков, складывается с остатком денег на начало периода и определяется остаток денег на конец периода.

Остаток денежных средств ООО «Рога и копыта » на начало месяца: 250 тыс. руб.

Движения по расчётному счету за месяц:

Сальдо денежных потоков:

Остаток денежных средств на конец месяца: 650 тыс. руб. (250 тыс. руб. 100 тыс. руб. 350 тыс. руб. — 50 тыс. руб.).

ОДДС ООО «Рога и копыта » будет выглядеть так:

МСФО, Дипифр

МСФО: консолидированные отчеты о финансовом положении и о совокупном доходе

Сегодняшняя публикация будет посвящена более приземленной теме. Все знают, что составление консолидированного отчета о финансовом положении или о совокупном доходе является ключом к успешной сдаче экзамена Дипифр. Что нужно знать, чтобы быть готовым к обоим вариантам и не гадать на кофейной гуще что будет?

Очень многие, кто готовится сдавать экзамен Дипифр, хорошо запоминают алгоритм составления консолидированного отчета о финансовом положении, но путаются, когда приходится консолидировать отчеты о совокупном доходе. Возможно, это связано с практикой обучения консолидации на курсах подготовки к экзамену. Всегда (и это правильно) изучение консолидации начинается с ОФП, а консолидированный ОСД изучается во вторую очередь и более бегло. Да, есть учебные центры, где решают задачи по консолидации, в которых нужно составить оба отчета, и взаимосвязь ОФП и ОСД становится более понятной. Но это, скорее, исключение. Обычно времени на тщательную подготовку к консолидации не хватает, и поэтому у многих получается «мешанина» в голове. Как показывает практика, в основном все хотят, чтобы на экзамене попался консолидированный ОФП, а консолидацию ОСД большинство недолюбливает.

Я сделала довольно показательную табличку, в которой консолидация ОФП и ОСД сопоставлена с процентом сдачи экзамена ДипИфр Рус. Данные по % сдачи на сайте АССА начинаются с декабря 2010 года, поэтому более ранние экзамены в таблицу не попали.

ДА — дочерняя + ассоциированная, ДД — две дочерних, ДС — дочерняя и совместная деятельность

| ОФП | ОСД | ||||

| Декабрь 2010 | 38 | ОФП, ДС | Июнь 2011 | 35 | ОСД, ДА, ОИК |

| Декабрь 2011 | 39 | ОФП, ДА | Декабрь 2012 | 36 | ОСД, ДС |

| Июнь 2012 | 35 | ОФП, ДС | Июнь 2014 | 32 | ОСД, ДД |

| Июнь 2013 | 45 | ОФП, ДА | Декабрь 2014 | 45 | ОСД, ДД, ОИК |

| Декабрь 2013 | 37 | ОФП, ДС | Июнь 2016 | 36 | ОСД, ДД, ОИК |

| Июнь 2015 | 40 | ОФП, ДД | Июнь 2017 | 40 | ОСД, ДД, ОИК |

| Декабрь 2015 | 50 | ОФП, ДД | В среднем | 37,3% | |

| Декабрь 2016 | 48 | ОФП, ДД | |||

| В среднем | 41,5% | ||||

Таблица оказалась довольно показательной. Во-первых, статистика по проценту сдачи говорит о том, что консолидацию ОСД действительно знают хуже, чем консолидацию ОФП: средний процент сдачи экзамена равен 37,3% для экзаменов с консолидированным ОСД и 41,5% для экзаменов с консолидированным ОФП. Во-вторых, начиная с декабря 2014 года Пол Робинс, если и предлагает составить консолидированный ОСД, то только вместе с ОИК. В-третьих, процент сдачи немного подрос с 2010 года как для ОФП, так и для ОСД. Заметно выбивающиеся из статистики более низкие проценты сдачи в июне 2012 — 35% (ОФП) и в июне 2014 — 32% (ОСД), скорее всего, связаны со сложностью теоретических вопросов.

На самом деле консолидированный отчет о совокупном доходе составить намного проще, чем консолидированный отчет о финансовом положении. И разница в среднем проценте сдачи между 37,3 и 41,5 объясняется, скорее, меньшим вниманием к консолидации ОСД как на курсах подготовки в учебных центрах, так и при самостоятельной подготовке.

Для понимания вычислений в данной статье желательно предварительно прорешать консолидационный вопрос июньского экзамена 2016 года, а также декабрьского 2013 года.

Схема решения консолидационного вопроса на экзамене Дипифр

Любую задачу по консолидации можно разделить на несколько разделов:

Чтобы быть готовым к любому варианту консолидированного отчета, давайте сравним первые три пункта для ОФП и ОСД. Корректировки отдельной отчетности имеют много вариантов, анализ примечаний к консолидации в данной статье разбирать не будем.

1. Исключение внутригрупповых оборотов

а) нереализованная прибыль в запасах

Расчет нереализованной прибыли это тот пункт консолидационной задачи, который бывает почти всегда (за исключением экзамена в декабре 2016). Разница между ОСД и ОФП, как неудивительно, заключается только в цифрах, которые используются: в ОФП нужно брать конечное сальдо внутригрупповых запасов и умножать на коэффициент (валовая маржа или наценка на себестоимость). А в ОСД нужно брать разницу между конечным и начальным остатком таких запасов (то есть движение по счету запасов), при этом умножать на тот же коэффициент. Ничего сложного: берем «сальдо», если консолидируем баланс, берем «обороты», если консолидируем отчет о прибылях и убытках.

б) внутригрупповые займы

В ОФП элиминируются остатки по счетам баланса: Дт Займ полученный Кт Займ выданный, в ОСД исключаются начисленные проценты — у заемщика в финансовых расходах, у заимодателя в финансовых доходах.

в), г) и д) остальные внутригрупповые корректировки

Остальные усложнения могут встретиться либо только в ОФП (остатки по счетам дебиторской и кредиторской задолженности и деньги в пути), либо только в ОСД (дивиденды дочерних компаний)

| ОФП | ОСД |

| а) нереализованная прибыль в запасах | а) нереализованная прибыль в запасах |

| б) займы (исключить из конечного сальдо) | б) займы (убрать из инв. дохода и фин расх.) |

| в) дебиторка — кредиторка | в) нет |

| г) нет | г) дивиденды (убрать из инвест. дохода) |

| д) деньги в пути | д) нет |

В целом исключение внутригрупповых оборотов это баллы, которые легко набрать. Я бы советовала после составления проформы консолидационного отчета начинать именно с них.

2. Собственно консолидация

Это самая объемная часть консолидационного вопроса. Объемная как по количеству времени, которое придется затратить на вычисления, так и по количеству баллов, которые за них полагаются. Если сопоставить алгоритмы «консолидации» ОФП и ОСД, то станет понятно, что они очень похожи:

Табл. 2 Алгоритмы расчета консолидационных корректировок для ОФП и ОСД

| ОФП | ОСД |

| 1) Чистые активы дочерней компании | 1) Чистые активы дочерней компании |

| 2) Гудвил (стоимость инвестиции) | 2) Гудвил (стоимость инвестиции) |

| 3) Обесценение гудвила | 3) Обесценение гудвила |

| 4) Неконтролирующая доля на дату отчета | 4) Неконтролирующая доля в прибыли за период |

| 5) Нераспределенная прибыль Группы на дату отчета | Нет |

| 6) Прочий капитал Группы на дату отчета | Нет |

| Нет | 5) Показать неконтролирующую и контролирующую доли в отчете |

Если для ОФП необходимо сделать 5 или 6 расчетов (шесть расчетов при наличии в условии прочего капитала), то для ОСД всего 4! Вот почему составление консолидированного ОСД, на мой взгляд, несколько проще, чем консолидированного ОФП. Конечно же, если экзаменатор не предложит при этом составить консолидированный отчет о движении капитала. А если в задаче на консолидацию ОСД не будет обесценения гудвила, то и расчет гудвила делать не придется. В этом случае количество расчетов сократится до двух. Правда, такого пока еще не было.

Пятый пункт для ОСД — расчет контролирующей доли для ОСД — не представляет никакой сложности: нужно из величины чистой прибыли вычесть неконтролирующую долю в прибыли, рассчитанную четвертым пунктом.

Чистые активы дочерней компании

Расчет чистых активов дочерней компании аналогичен как для консолидированного ОФП, так и для консолидированного ОСД. Некоторые сомневаются, а нужен ли этот расчет для ОСД? Ведь в официальных ответах к консолидации ОСД экзаменатор такой расчет не делает. Я считаю, напрасно.

Во-первых, да, этот расчет нужен для расчета гудвила и его обесценения:

Во-вторых, в расчете чистых активов хорошо видно, какие корректировки надо будет отнести на себестоимость. Чтобы не ошибиться в расчете корректировок по дополнительному износу и налогам лучше сделать расчет чистых активов дочки.

Для июня 2016 года этот расчет выглядел бы так:

Пример 1.

| Расчет чистых активов Гаммы | Дата приобретения | Отчетная дата | Итого |

| Дата | 1 октября 2015 | 31 марта 2016 | 6 месяцев |

| Капитал (по условию) | 130,000 | 152,000 | |

| Прибыль за 6 месяцев 33,000 х 6/12 | 16,500 | ||

| Корректировки до справ. стоимости | |||

| Недвижимость | 25,000 | 25,000 | |

| износ 15,000/20 лет х 6/12 | 0 | (375) | (375) |

| Машины и оборудование | 8,000 | 8,000 | |

| износ 8,000/4 года х 6/12 | 0 | (1,000) | (1,000) |

| Отложенный налог по корр. СС | 0 | 0 | |

| Итого чистые активы Гаммы | 179,500 | 183,625 |

Поскольку в задаче не было условия с обесценением гудвила Гаммы, цифра 183,625 была не нужна для дальнейших расчетов. Корректировок по налогам тоже не требовалось (не было в условии). Кстати, когда в задании есть ОИК, налогов в консолидации не бывает. Цифры корректировок дополнительного износа (1,000) и (375) должны были быть отнесены на себестоимость и показаны в консолидированном ОСД. Конечно, их можно было рассчитать и отдельно, но в расчете ЧА дочерней компании это выглядит нагляднее.

Важное замечание.

Если дочерняя компания была приобретена раньше начала отчетного года и период владения дочерней компанией больше года, то корректировки в столбце «итого» получатся неверными. В этом случае придется делать расчет чистых активов на три даты: дату приобретения (ЧА нужны для гудвила), дату начала отчетного года и на отчетную дату (ЧА нужны для обесценения). Или считать их отдельно.

Корректировки по дополнительному износу будут считаться как разница между цифрой износа на начало года и на отчетную дату. Например, предположим, что в задаче прошел еще один год и отчетная дата теперь 31.03.2017. Цифра капитала равняется *187,000 (выдумана). Тогда расчет чистых активов будет выглядеть следующим образом:

Пример 2.

| Расчет чистых активов Гаммы | Дата приобретения | Дата начала года | Отчетная дата | Итого |

| Дата | 1 октября 2015 | 1 апреля 2016 | 31 марта 2017* | 18 месяцев |

| Капитал (по условию) | 130,000 | 152,000 | *187,000 | |

| Прибыль за 6 месяцев 33,000 х 6/12 | 16,500 | |||

| Корректировки до справ. стоимости | ||||

| Недвижимость | 25,000 | 25,000 | 25,000 | |

| износ (срок 20 лет) | 0 | (375) | (1,125) | (750) |

| Машины и оборудование | 8,000 | 8,000 | 8,000 | |

| износ (срок 4 года) | 0 | (1,000) | (3,000) | (2,000) |

| Отложенный налог по корр. СС | 0 | 0 | 0 | |

| Итого чистые активы Гаммы | 179,500 | 183,625 | 215,875 |

В этом случае на себестоимость надо будет отнести полный износ за 1 год. Для недвижимости корректировка будет равна (1,125) — (375) = (750), а для оборудования: (3,000) — (1,000) = (2,000).

Сложно или нет составить таблицу чистых активов дочки на три даты, каждый должен выбрать самостоятельно. Но она пригодится и для ОИКа.

Гудвил и обесценение гудвила

Эти два расчета делаются одинаково и для ОФП, и для ОСД. При консолидации ОСД расчет гудвила нужен только, если потом надо будет рассчитывать его обесценение. Ведь сам гудвил в ОСД не отражается. Поэтому не надо пытаться рассчитать гудвил в ОСД просто потому, что вы вспомнили этот расчет. Без условия на обесценение гудвила в ОСД расчет собственно гудвила не нужен.

Расчет неконтролирующей доли

Этот расчет необходимо делать как для ОФП, так и для ОСД. Разница в том, что для ОФП этот расчет делается НА ДАТУ отчета, а для ОСД считается неконтролирующая доля в чистой прибыли (и в совокупном доходе) ЗА ПЕРИОД.

Возьмем снова экзамен в июне 2016 года.

Для ОСД вычисляется неконтролирующая доля в приросте чистых активов дочки за отчетный год. Для Гаммы неконтролирующая доля в чистой прибыли будет равна 6,050. Это вычисление 9 из официального ответа к экзамену.

На некоторых курсах по подготовке к Дипифр учат считать неконтролирующую долю так: разнести корректировки по столбцам дочерних компаний, а потом просуммировать сверху вниз и умножить на долю владения. Я знаю, по крайней мере, двух преподавателей, кто учит делать именно так. Хороший совет — лучше научиться делать отдельный расчет для неконтролирующей доли в ОСД, так как это показано в официальных ответах.

Если бы в этой задаче необходимо было составить ОФП, то расчет сальдо неконтролирующей доли на отчетную дату выглядел бы так:

Расчет сальдо НКД для ОФП по примеру 1

Легко видеть, что прирост НКД за 6 месяцев в расчете для ОФП, равный 6,050, одновременно является неконтролирующей долей участия в прибыли для ОСД. Но эти цифры совпадают только в одном случае: если период владения дочерней компанией меньше или равен одному году.

Если период владения больше года, то для ОФП нужно будет еще добавить прирост НКД с даты приобретения до даты начала года. Впрочем, для ОФП легче сразу рассчитать прирост нераспределенной прибыли с даты приобретения до отчетной даты, что собственно и делается в расчете чистых активов. В нашем гипотетическом примере 2 на основе июньского экзамена 2016 года этот прирост будет равен 36,375 = 215,875 — 179,500 (при условии, что это изменение только нераспределенной прибыли, а прочий капитал не меняется). Если бы мы делали консолидацию ОФП по этому примеру, то 36,375 мы бы умножили на % владения неконтролирующей доли (20%), а получившуюся цифру 7,275 добавили бы к начальному сальдо НКД.

Расчет сальдо НКД для ОФП по примеру 2

3. Ассоциированная компания

В декабре 2013 года Пол Робинс временно перестал тестировать метод долевого участия (для ОСД в декабре 2012 года). Но это не значит, что ассоциированная компания или совместная деятельность не появятся на одном из следующих экзаменов.

В целом этот расчет не представляет особой сложности. Надо только помнить, что для ОФП считается сальдо инвестиции, а для ОСД — оборот за отчетный год (доля в прибыли ассоциированной компании).

В декабрьском экзамене 2013 года (консолидированный ОФП) расчет выглядел так:

Как и в остальных отчетах к начальному сальдо добавляется оборот за период владения дочерней компанией (доля в прибыли 3,600). Доля в прибыли после приобретения равна разнице между конечным и начальным сальдо нераспределенной прибыли ассоциированной компании Гаммы: 40% х (75,000 — 66,000). Начальное сальдо (на дату приобретения) берется из примечания (в декабре 2013 — 66,000), конечное (на отчетную дату) — из отчета ОФП (в декабре 2013 — 75,000). И еще вычитается корректировка по нереализованной прибыли в запасах: 12,000 х 33,33/133,33 х 40% = 1,200

В данном случае период владения Гаммой равен одному году. Если бы мы составляли еще и консолидированный ОСД для этого экзамена, то в ОСД надо было бы поставить:

В первом случае корректировка по нереализованной прибыли была бы отнесена на себестоимость, но немного в другой сумме: 12,000 х 33,33/133,33 = 3,000 (наценка на себестоимость 33%). Оба варианта учета ассоциированной компании принимаются экзаменатором.

В целом если разобраться внимательно, то алгоритмы консолидации ОФП и ОСД, используемые для решения задачи Дипифр, очень схожи. Не нужно пытаться заучить порядок расчетов и стандартные проформы. Лучше, если вы научитесь понимать смысл каждого вычисления. Тогда, если на экзамене и встретятся неожиданные усложнения, вы сможете с ними справиться.