Что такое отчет кассира

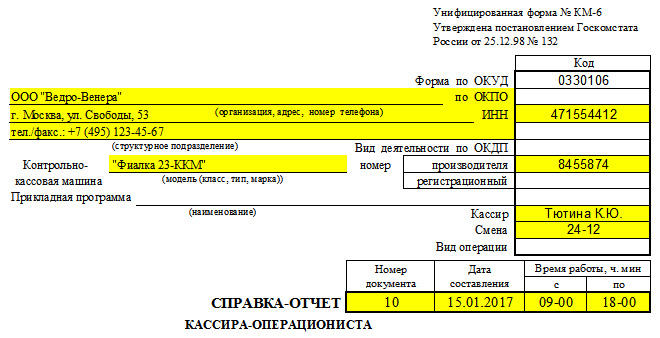

Форма КМ-6. Справка кассира-операциониста

Форма КМ-6, также известная как справка-отчет кассира-операциониста – это отчетный документ, включающий в себя суммарный доход за день или смену, а также данные счетчиков ККТ (контрольно-кассовой техники). Кассир-операционист должен заполнять эту справку ежедневно, прикладывая к ней форму, кассовые и расходные документы в качестве сопровождения.

Бланк формы КМ 6 и образец заполнения. Файлы

Для чего необходима форма КМ-6

Справка формы КМ-6 – это главный отчетный документ кассира. Она свидетельствует о полученной выручке и сдается руководителю вместе с выручкой. Если вырученные деньги отдаются инкассаторам, то обязательно нужна соответствующая пометка в справке-отчете.

При работе проверяющих органов такие справки играют очень важную роль. Именно на их основании делается вывод о полноте отражения выручки. Кроме того, информация справки КМ-6 используется для заполнения сводного отчета. Этот отчет включает в себя данные о состоянии счетчиков ККТ и доходе предприятия.

Особенности справки-отчета

У справки-отчета кассира-операциониста есть несколько характерных особенностей:

Важно! Столбец 4 заполняется только при использовании устаревшей кассовой техники. Если за последние 12 лет в организации были установлены современные аппараты, то этот раздел нужно оставить пустым.

Общие правила заполнения

Чтобы не допускать ошибок при вводе информации в форму КМ-6, необходимо следовать общим правилам:

Первая строчка отчета должна содержать наименование, адрес (юридический или фактический – неважно, главное, чтобы он был одинаковым во всех отчетах) и номер телефона предприятия. Если есть отдельное подразделение, то его название тоже должно быть указано.

Если форму КМ-6 заполняет ИП, то он должен указывать всю необходимую информацию в том же порядке. Это распространенная ошибка – многие ИП считают, что могут отойти от унифицированной формы, ведь работают на себя.

В документе обязательно должны быть указаны название, номер регистрации и номер производителя ККТ.

Нужно указывать точную дату заполнения и номер справки.

Выручку нужно указывать в числовой форме и прописью.

Подпись составителя справки-отчета – обязательный элемент.

Важно! Если выручка сдается не главному кассиру компании, а в банк, то об этом нужно делать отметку в отчете.

Образец справки. Пример заполнения

Чтобы подробно ознакомиться с формой КМ-6, скачайте бесплатный образец. Он имеет формат *.doc и содержит правильную форму справки без фактических ошибок и неточностей. Этим образцом можно пользоваться не только для изучения особенностей справки-отчета, но и для конкретной работы кассира.

Справка-отчет кассира-операциониста разделена на 3 части – строчную, табличную и заверщающую. Для удобства мы разделим на 3 части и пример заполнения, чтобы читатель мог быстро найти именно то, что его интересует.

Итак, пример ввода информации в строчную часть КМ-6:

Важно! Далее идет промежуточное поле, в которое нужно вписать порядковый номер справки-отчета, дату составления, время начала работы над отчетом и время окончания работы. Пренебрегать этими данными нельзя.

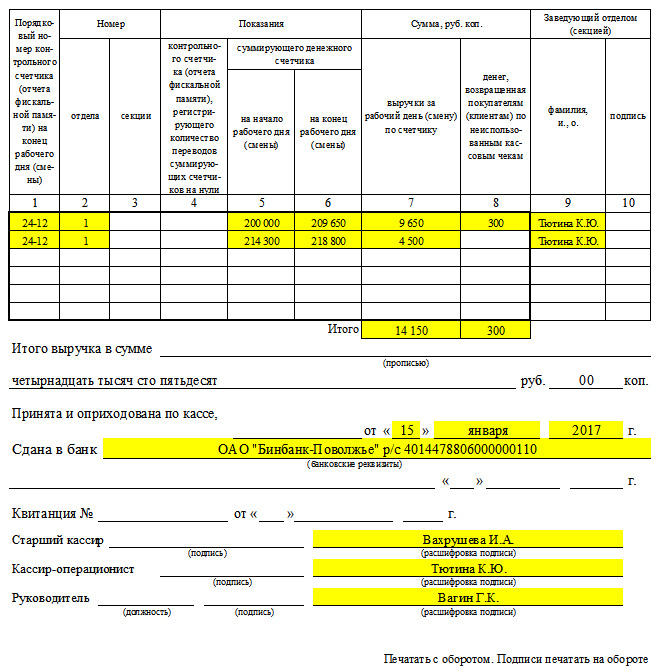

Табличную часть справки нужно заполнять так:

В поле «Итого» вписываются суммы столбцов 7 и 8.

Важно! Пустые столбцы можно зачеркивать. Кассиры часто зачеркивают их, чтобы проверяющие органы точно знали, что документ заполнен до конца, и кассир ничего не забыл.

Завершающая часть справки заполняется так:

Далее нужно оставить подписи и расшифровки подписей операциониста, старшего кассира и начальника предприятия.

Что делать с формой КМ-6 после заполнения

Заполненный документ нужно отдать главному кассиру, если он есть на предприятии. Главный кассир передает справку-отчет гендиректору или бухгалтеру. Если такого кассира нет, то кассир-операционист отдает документ напрямую бухгалтеру или директору. Справка должна храниться 5 лет.

Важно! Индивидуальные предприниматели, как правило, триедины. ИП – сам себе кассир-операционист, бухгалтер и руководитель. Поэтому он отдает документ напрямую в банк.

Можно ли не заполнять форму КМ-6

Этот вопрос неоднозначен. С одной стороны, за отсутствие справки-отчета никого не штрафуют. На многих предприятиях ее просто не требуют, а ИП чаще всего обходятся без нее. Но если при проверке будет обнаружено отсутствие таких справок, то это будет сочтено «отягчающим обстоятельством». Руководитель будет иметь проблемы, и естественно, что он возложит вину на кассира-операциониста, который не заполнял форму КМ-6.

Распространенные ошибки при заполнении

Кассиры-новички иногда допускают нелепую ошибку, вписывая вместо ИНН предприятия свой собственный ИНН. Разумеется, это неправильно. Идентификационный номер всегда должен принадлежать предприятию.

Графу 5 и 6 основной таблицы нельзя путать. В графу 5 вписывается ГРОСС-ИТОГ X-отчета, а в графу 6 – ГРОСС-ИТОГ Z-отчета. Наоборот быть не может. Эту ошибку часто допускают из-за невнимательности.

Остальные ошибки связаны с невнимательностью при вводе числовых значений. Например, можно перепутать дату или ошибиться, вписывая сумму. Такие ошибки недопустимы, поэтому кассиру следует проверять всё как следует.

Важно! Если в самом бланке КМ-6 есть опечатки, то кассира за них никто не накажет. Штраф может быть выписан только за ошибки в информации, которую лично вписывал кассир-операционист.

Инструкция: как заполнить справку-отчет кассира-операциониста

Отчет кассира-операциониста в 2021 году — это документ, который показывает движения средств. Его составляют для ККМ с ЭКЛЗ ежедневно. Для онлайн-оборудования форма КМ-6 не применяется.

Для чего используют КМ-6

В 54-ФЗ от 22.05.2003 указано, что такое отчет кассира, — справка движений по кассе за операционный день. Его формируют, чтобы закрыть рабочую смену и сделать приход выручки в конце дня. Выручку следует регистрировать каждый день.

Используют ли при онлайн-кассах

Онлайн-ККТ применяется с 01.07.2017: отчет КМ-6 при онлайн-кассах не требуется. Операционные данные по выручке формируются через функционал кассового аппарата за каждую смену (письмо Минфина № 03-01-15/37692 от 16.06.2017). Сведения по результатам работы за день автоматически передаются из онлайн-кассы в налоговую инспекцию.

Составлять или нет операционную отчетность при применении онлайн-касс — это решение самой организации. По закону, это не обязательно. Но многие организации формируют КМ-6 как дополнение к данным, распечатанным из онлайн-ККТ.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно оформить документы при использовании кассового аппарата.

Как его заполнять

В постановлении № 132 приведен порядок составления кассового отчета кассира по форме КМ-6. Его заполняют в соответствии с фактическими операционными данными по выручке. Составляют справку в одном экземпляре, периодичность формирования — ежедневная.

Инструкция по заполнению справки кассира-операциониста:

Оформленную справку заверяем у старшего кассира, ответственного операциониста и руководителя. В законодательных нормативах разъясняется, какие документы входят в отчет кассира: приходные и расходные кассовые ордера, иная первичная документация. Все вырученные деньги приходуются через ПКО — приходный кассовый ордер. Его номер отражается в кассовой отчетности. Когда организация передает выручку в банк, к отчетности прикрепляют подтверждающую квитанцию и указывают ее номер в справке.

Образец

Вот как заполнить отчет кассира в 2021 году:

Как вносить исправления

В справке операциониста допускаются исправления. Ошибку аккуратно зачеркивают, а над ней пишут корректный вариант. Все корректировки сопровождаются подписью ответственного лица с обязательным указанием даты (ст. 10 402-ФЗ).

Что дальше делать с КМ-6

По правилам, отчет кассира оформляется ежедневно: на основании справки формируют КМ-7 — сведения о показаниях счетчиков ККМ и выручке. Заполненную и подписанную справку операциониста следует передать в бухгалтерию. Кроме того, заверенный КМ-6 передают в банк вместе с деньгами из кассы.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Кассовая дисциплина в 2021 году

Для того чтобы разобраться с понятием «кассовая дисциплина» сначала необходимо понять различие между терминами «Кассовый аппарат» и «Касса»:

Кассовый аппарат (ККТ) – это устройство, необходимое для получения денежных средств от ваших клиентов, а в некоторых случаях и их выдачи (например, возврат товара). Таких устройств может быть сколько угодно и по каждому из них должны оформляться свои отчетные документы.

Касса предприятия (операционная касса) – это совокупность всех наличных операций (прием, хранение, выдача). В кассу поступает выручка, полученная, в том числе по кассовому аппарату. Из кассы осуществляются все наличные расходы, связанные с деятельностью предприятия, и сдаются деньги инкассаторам для дальнейшей передачи в банк. Кассой может быть отдельное помещение, сейф в комнате или даже ящик в письменном столе.

Так вот, все операции по кассе должны сопровождаться оформлением кассовых документов, что обычно и подразумевается под соблюдением кассовой дисциплины.

Кассовая дисциплина – это набор правил, которые необходимо соблюдать при осуществлении операций, связанных с приемом, выдачей и хранением наличных денежных средств (кассовые операции).

Основными правилами кассовой дисциплины являются:

Кто должен соблюдать

Необходимость ведения кассовой дисциплины не зависит от наличия ККТ или выбранной системы налогообложения.

Даже если вы не имеете кассового аппарата (например, попадаете в исключения из статьи 2 закона 54-ФЗ), все равно должны соблюдать правила кассовый дисциплины. Правило здесь одно – если есть движения наличных денежных средств, то кассовую дисциплину нужно соблюдать.

Однако с июня 2014 года действует упрощенный порядок ведения кассовой дисциплины, который в наибольшей степени коснулся индивидуальных предпринимателей. Теперь ИП больше не обязаны вести кассу наравне с организациями и оформлять кассовые документы (ПКО, РКО, кассовая книга). Предпринимателям необходимо только формировать документы, подтверждающие выплату заработной платы (расчетно-платежные и платежные ведомости).

Также согласно упрощенному порядку ИП и малые предприятия (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Все правила кассовой дисциплины перечислены в указаниях Банка России (Указание от 11 марта 2014 г. № 3210-У и Указание от 7 октября 2013 г. № 3073-У).

Кассовые документы

Операции по кассе должен проводить уполномоченный на это сотрудник (кассир), при его отсутствии эти функции может выполнять руководитель (ИП). При наличии нескольких кассиров назначается старший кассир.

Кассовые документы должен формировать главный бухгалтер или другое назначенное должностное лицо (руководитель, ИП, кассир и т.д.), с которым заключен договор об оказании услуг по ведению бухгалтерского учета.

В 2021 году кассовые операции оформляются следующими документами:

Примечание. С июля 2019 года БСО (бланки строгой отчетности) формируются на кассовых аппаратах. Использовать типографские БСО вместо чеков запрещено.

Примечание: в отношении обязанности ведения документации, установленной Постановлением Госкомстата России от 25.12.1998 N 132 (формы КМ-1-КМ-9, ТОРГ-1-ТОРГ-31 и др.), Минфин указал, что с введением онлайн-касс это необязательно (Письмо Минфина РФ от 16 сентября 2016 г. N 03-01-15/54413).

Кассовые документы можно вести в бумажной форме или в электронном виде:

Напоминаем, что такие отчетные документы как: КУДИР, Книга учета БСО и документы, связанные с применением кассового аппарата (отчет и журнал кассира-операциониста), к кассовой дисциплине не относятся.

Лимит остатка по кассе в 2021 году

Лимит остатка по кассе – это максимально допустимая сумма наличных денег, которая может храниться в кассе предприятия на конец рабочего дня (иногда лимит еще называют переходящий остаток).

Все наличные деньги, сверх установленного лимита, необходимо сдавать в банк. Исключение из этого правила допускается в дни выплаты зарплат, стипендий, а также в выходные и нерабочие праздничные дни (если в это время проводились кассовые операции).

Советуем отнестись к процедуре установления лимита по кассе очень внимательно. Если вы не установите лимит, он будет равным 0, и соответственно любая сумма наличных денег в кассе на конец рабочего дня будет считаться сверхлимитной.

Хранение денег в кассе сверх установленного лимита является одним из нарушений кассовой дисциплины, за которые могут привлечь к административной ответственности и выписать штраф.

Как рассчитывается лимит остатка наличных денег по кассе

Порядок расчета лимита остатка по кассе представлен в приложении к Указанию Банка России от 11 марта 2014 г. № 3210-У. Согласно ему в 2021 году лимит остатка по кассе можно рассчитать одним из двух способов:

Вариант 1. Расчет исходя из объема поступлений в кассу наличных денег

В этом случае применяется формула:

L – лимит остатка наличных денег в рублях;

V – объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях (вновь созданные ИП и организации указывают ожидаемый объем поступлений).

P – расчетный период, за который учитывается объем поступлений наличных денег (при его определении можно взять любой период времени, например, месяц, в котором были наиболее пиковые объемы поступлений наличности). Расчетный период должен быть не более 92 рабочих дней, при этом его минимальное значение может быть любым.

Nc – период времени между днем, в котором были получены наличные деньги и днем сдачи этих денег в банк. Данный период не должен превышать 7 рабочих дней, а в случае отсутствия банка в населенном пункте – 14 рабочих дней. Например, если деньги сдаются в банк один раз в 3 рабочих дня, то Nc = 3. При определении Nc могут учитываться местонахождение, организационная структура, специфика деятельности (сезонность, режим рабочего времени и т.д.).

Пример расчета. ООО «Компания» занимается розничной торговлей. Руководство организации решило установить лимит остатка по кассе на 2021 год, взяв за расчетный период – декабрь 2020 года. В декабре компания отработала 21 день и получила наличную выручку в размере 357 000 рублей. При этом кассир организации сдавал выручку в банк один раз в 2 дня. Лимит остатка по кассе в этом случае будет равен: 34 000 руб. (357 000 руб. / 21 дн. x 2 дн.).

Вариант 2. Расчет исходя из объема выдачи наличных денег из кассы

Данный способ как правило используют организации, которые не получают наличные в процессе деятельности, но периодически снимают деньги в банке (например, для расчетов со своими поставщиками).

В этом случае применяется формула:

L – лимит остатка наличных денег в рублях;

R – объем выдачи наличных денег за расчетный период в рублях (за исключением сумм, предназначенных для выплат заработной платы, стипендий и других перечислений работникам). Вновь созданные ИП и организации указывают ожидаемый объем выдачи наличных денег;

P – расчетный период, за который учитывается объем выдачи наличных денег (при его определении можно взять любой период времени, например, месяц, в котором были наиболее пиковые объемы выдачи наличности). Расчетный период должен быть не более 92 рабочих дней, при этом его минимальное значение может быть любым.

Nn – период времени между днями получения денег в банке (за исключением сумм, предназначенных для выплат заработной платы, стипендий и других выплат работникам). Данный период не должен превышать 7 рабочих дней, а в случае отсутствия банка в населенном пункте – 14 рабочих дней. Например, если деньги снимаются в банке один раз в 3 рабочих дня, то Nn = 3.

Пример расчета. ООО «Компания» занимается розничной торговлей. Наличную выручку общество не принимает, покупатели расплачиваются через банк. Однако периодически компания снимает наличные деньги в банке для расчетов с поставщиками. Руководство организации решило установить лимит остатка по кассе на 2021 год, взяв за расчетный период – декабрь 2020 года.

В декабре компания отработала 21 день и получила в банке наличных денег в размере 455 700 рублей. При этом кассир организации получал наличные в банке один раз в 4 дня. Заработная плата из кассы не выдавалась. Лимит остатка в этом случае будет равен: 86 800 руб. (455 700 руб. / 21 дн. x 4 дн.).

Приказ для установления лимита по кассе

После того как вы рассчитаете лимит остатка наличных денег по кассе, необходимо издать внутренний приказ, утверждающий сумму лимита. В приказе можно указать срок действия лимита, например, – 2021 год (образец приказа).

Обязанность каждый год переустанавливать лимит законом не предусмотрена, поэтому если в приказе срок действия не указан, то установленные показатели можно применять как в 2021 году, так и далее до тех пор, пока вы не издадите новый приказ.

Упрощенный порядок

Начиная с 1 июня 2014 года – ИП и малые предприятия (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Для того чтобы отменить лимит по кассе, необходимо издать специальный приказ. Он должен быть основан на Указании Банка России от 11 марта 2014 г. № 3210-У и обязательно содержать формулировку: «Хранить наличные денежные средства в кассе без установления лимита остатка в кассе» (образец приказа).

Выдача наличных денег подотчетным лицам

Подотчетные деньги – это деньги, которые выдаются подотчетным лицам (работникам) на командировки, представительские расходы и хозяйственные нужны.

Выдать деньги под отчет можно на основании заявления от сотрудника или приказа директора (другого распорядительного документа). Приказ или распоряжение составляется в произвольной форме, но в нем должны быть такие данные:

Если составляется заявление, в нем сотрудник должен указать практически те же данные: сумму денег, цель их получения и срок, на который они берутся. Заявление пишется в произвольной форме и обязательно должно быть подписано руководителем (ИП).

Если сотрудник потратил свои личные деньги, то ему необходимо их компенсировать, в этом случае также пишется заявление, но с другой формулировкой (образцы заявлений).

В течение 3-х рабочих дней после окончании срока, на который были выданы денежные средства (или со дня выхода на работу), работник должен представить бухгалтеру (руководителю) авансовый отчет с приложением документов, подтверждающих совершенные расходы (чеки ККТ, товарные чеки и т.д.).

Иначе денежные средства, выданные сотруднику, нельзя будет зачесть в расходы и соответственно уменьшить налог. Более того, если не будет подтверждающих документов, то с выданной суммы придется удержать НДФЛ и заплатить страховые взносы.

Примечание: до 19 августа 2017 года запрещалось выдавать деньги под отчет сотрудникам, которые не отчитались по предыдущим авансам. Но теперь это правило отменено.

Ограничение наличных расчетов

Еще одним важным правилом кассовой дисциплины является соблюдение ограничения наличных расчетов между субъектами предпринимательской деятельности (ИП и организации) в рамках одного договора суммой не более 100 тыс. рублей.

При расчетах с физическими лицами данное ограничение не действует. Также не нужно соблюдать этот лимит при выдаче работникам из кассы зарплаты, социальных выплат и подотчетных сумм (за исключением случаев, когда подотчетное лицо совершает сделку от имени организации на основании доверенности).

Обратите внимание: из наличной выручки нельзя погашать займы, выплачивать дивиденды и оплачивать аренду недвижимости.

Деньги из кассы на личные нужды

Все что зарабатывает организация является ее собственностью. Поэтому, даже если в ООО всего один учредитель, то он все равно не имеет права распоряжаться деньгами организации по своему усмотрению. Соответственно, брать из кассы наличные деньги на свои личные нужды учредителям нельзя.

Индивидуальные предприниматели, в отличие от ООО, имеют право в любой момент времени брать наличные деньги из кассы или снимать с расчетного счета. Суммы, которые ИП может тратить на свои личные нужды, не ограничены (самое главное не допускать задолженностей по уплате налогов и страховых взносов).

Примечание: если ИП не издал приказ, отменяющий ведение кассовых документов, то при получении наличных денег из кассы ему необходимо оформлять РКО с формулировкой: «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности».

Проверка кассовой дисциплины налоговыми органами

До 2012 года контроль над соблюдением правил кассовой дисциплины возлагался на банки. Теперь эту функцию выполняют работники Федеральной Налоговой службы.

Осуществляя выездную проверку, они могут проверить:

Штрафы за нарушение правил кассовой дисциплины

За несоблюдение правил ведения кассовой дисциплины и нарушения порядка работы с денежной наличностью предусмотрен штраф по статье 15.1 КоАП РФ:

Как правильно заполнить кассовую книгу

Ведение кассовой книги — это обязанность любой организации, которая получает или расходует наличные деньги.

Вопреки распространенному заблуждению, это требование не относится к торговым организациям и не касается расчетов с клиентами. Ведение кассовой книги в 2020 году относится больше к внутренним операциям, таким как выдача денег под отчет или выплата заработной платы. Мы расскажем, как оформить этот важный документ без ошибок.

Что такое кассовая книга

Как правильно вести кассовую книгу в 2020 году

На каждом предприятии, приказом руководителя должен быть назначен специальный работник, ответственный за кассу. Если штат позволяет, то это отдельный кассир, если нет, то, как правило, это главный бухгалтер. Именно это лицо должно вести учет всех операций и кассовую книгу. Контролирует процесс, в любом случае, главный бухгалтер. Сама кассовая книга представляет собой журнал, если ведется в бумажном виде, или отдельный раздел бухгалтерской программы, если ведется в электронном. И тот и другой способ разрешен, поэтому остановимся на каждом из способов ведения кассовой книги подробнее.

Для начала рассмотрим обязанности кассира, поскольку они не зависят от способа ведения кассовой книги и имеют определенный алгоритм, который выглядит так:

Такой порядок действий предусмотрен для каждой смены. Это только общие требования к ведению книги, основной порядок работы несколько отличается, в зависимости от организации процесса.

Отдельно нужно отметить требования к хранению кассовой книги. Все РКО, ПКО, отрывные листы, различные чеки и сам журнал должны храниться в компании 5 лет. После истечения этого срока документацию следует уничтожить в установленном порядке.

Как заполнять кассовую книгу: образец электронного бланка

Проще всего организовать ведение кассовой книги в бухгалтерской программе, в которой отражается весь учет в организации. Эта функция, например, есть в 1С и других программах. В этом случае бланк формируется и заполняется прямо на компьютере, порядок внесения записи при этом не меняется: необходимо вносить сведения о каждом ПКО или РКО. В конце дня кассир должен подвести итог, вывести остаток по счету и распечатать листы кассовой книги за день в двух экземплярах. Все документы обязательно поступают на проверку главного бухгалтера, который сверяет данные первичных документов с данными в регистрах и заверяет их своей подписью. Исправления и правки недопустимы.

Ежегодно, а если обороты по кассе в организации ежедневные, то и ежеквартально, распечатанные листы кассовой книги необходимо сформировать в журнал и прошить. На последней странице должно указываться общее количество листов и стоять подпись руководителя организации, главного бухгалтера и оттиск круглой печати компании, при ее наличии. Кроме того, можно вести кассовую книгу полностью в электронном виде. В этом случае все записи обязательно должны быть заверены электронными подписями уполномоченных лиц, а информация и ее редактирование должны быть защищены от несанкционированного доступа с помощью дополнительных технических средств

Кассовая книга: образец заполнения вручную и требования к заполнению

Ведение кассовой книги в 2020 году начинается с нумерации и прошивки ее листов. Концы шнуровки сзади журнала нужно заклеить бумажной полосой, на которой нужно указать количество листов, дату начала ведения кассовой книги и дату ее окончания. Для заверения записи должны расписаться главный бухгалтер и руководитель организации, а также поставлена печать, при ее наличии. Выглядеть это должно так:

На титульном листе кассовой книги нужно указать наименование организации и период, на который открыт документ. Все записи нужно делать только синей или черной шариковой ручкой или чернилами.

Каждый лист делится на две части:

Для заполнения листа кассир подкладывает копировальную бумагу таким образом, чтобы запись ручкой была на том листе, который остается в документе. Записи должны быть полностью идентичными, а вот подпись под копирку ставить нельзя. Поэтому расписаться в конце дня кассир должен на каждом экземпляре кассовой книги. Все записи о РКО и ПКО вносятся построчно в соответсвующие графы, с указанием данных лица, которое внесло или получило деньги. Приход и расход проставляются в разных колонках. Если одного листа не хватает для отражения всех операций за один день, кассир должен заполнить строку «перенос», в которой записывается общая сумма прихода и расхода денег на этот момент. Следующий лист кассовой книги начинается с этих же сумм.

В конце дня следует подвести итоги и указать общий оборот по кассе за день и вывести остаток наличных средств на конец дня. Если в кассе фигурировали суммы, предназначенные для выдачи заработной платы или пособия по платежной или расчетно-платежной ведомости, кассир обязательно выделяет их в строке «в том числе на заработную плату, выплаты социального характера и стипендии». После того как все записи внесены, их сверяет с первичными документами и заверяет главный бухгалтер.

Правильно заполненный лист кассовой книги за день выглядит так:

Административная ответственность

Нарушение правил ведения кассовой книги или ее отсутствие является административным правонарушением, ответственность за него предусмотрена статьей 15.1 КоАП РФ, как за нарушение обращения с денежной наличностью. За такой проступок органы ФНС могут наложить административный штраф: