Что такое период в сбербанке

Льготный период кредитной карты Сбербанка

Условия льготного периода кредитной карты Сбербанка

Первая проблема, с которой сталкиваются новые держатели кредитных банковских карт – расчет льготного периода. Непонятно, когда его можно отсчитывать. С момента подачи заявления на изготовление карты, сразу после изготовления или активации кредитки? Здесь нужно быть внимательным, поскольку банк начинает отсчет с начала платежного периода, совпадающего с активацией карты. В зависимости от момента совершения покупки в кредит, может длится и 20 дней, вместо обещанных в рекламе 50.

Для начала нужно определить платежный период. Это 30 или 31 день, но не совпадающий с календарным месяцем, поскольку точка отсчета – момент активации карты. При получении кредитки в банке на конверте будет указана дата отчета. В конце каждого такого месяца банк формирует отчет о совершенных платежах и транзакциях. (в случае, если клиент ничего не потратил, отчет не формируется). Фактически для клиента все состоит из следующих этапов:

Многие клиенты не вникают в подробности расчета льготного периода и попадают впросак, поскольку по истечении льготного периода возвращать деньги нужно уже с процентами.

В течение льготного периода, чтобы не выйти за его пределы важно вернуть на счет сумму, которая была потрачена за отчетный месяц. Возвращать деньги, которые были взяты в кредит в период погашения в течение этого срока не обязательно – они уже не являются частью льготного периода и не влияют на его продолжительность.

Как считать льготный период

Рассчитать свой льготный период легко. Достаточно помнить, когда была активирована карта (или иметь под конверт с данными), а также дату совершения покупки. Например, вы приобрели карту, на Пин-конверте которой указано 15 число. Следовательно, отчетный период закончится 15 числа следующего месяца, а спустя 20 дней и льготный период, то есть 5 числа через месяц. Предположим, вы потратили средства 22 числа, через неделю после получения карты. Тогда остается 23 дня отчетного периода + 20 дней периода погашения. То есть, льготный период составит 43 дня.

Либо у вас карта, отчетный период которой начинается 1 числа, тогда при совершении покупки 22-го остается 8+20 – 28 дней льготного периода погашения. Это значит, что выгоднее совершать покупки с помощью только что полученной кредитной карты Сбербанка в первые дни отчетного периода.

Существует миф, с которым часто сталкиваются держатели кредитной карты Сбербанка – снятие наличных. Льготный период не позволяет выводить наличку без процентов. Как только вы снимете средства с помощью банкомата, к вашим тратам будет применяться стандартная процентная ставка – минимум 23.9% для классической карты или Визы Голд.

Если же случилось так, что внести деньги в течение льготного периода не удалось – это не страшно, оставшиеся средства нужно будет вернуть с процентами как при стандартном кредите.

Как пользоваться кредитной картой

Рассказываем, как не платить проценты, не допускать просрочек и пользоваться картой с удовольствием

Зачем нужна кредитная карта

Кредитная карта выручает, когда срочно нужны деньги. На ней лежит сумма, которую можно тратить на покупки в магазинах и в интернете, оплачивать коммуналку, связь и другие услуги. А можно ничего не тратить и просто держать про запас.

Не платите проценты

Главное преимущество кредитной карты — вы можете пользоваться деньгами банка бесплатно. При условии, что вернёте задолженность до конца беспроцентного периода.

Какой беспроцентный период бывает

120 дней

50 дней

Как работает беспроцентный период

Посмотрите короткое видео, чтобы узнать, что такое льготный период, как он работает и как никогда не платить проценты за использование денег на кредитной карте.

Для карт с беспроцентным периодом 120 дней

Для карт с беспроцентным периодом 50 дней

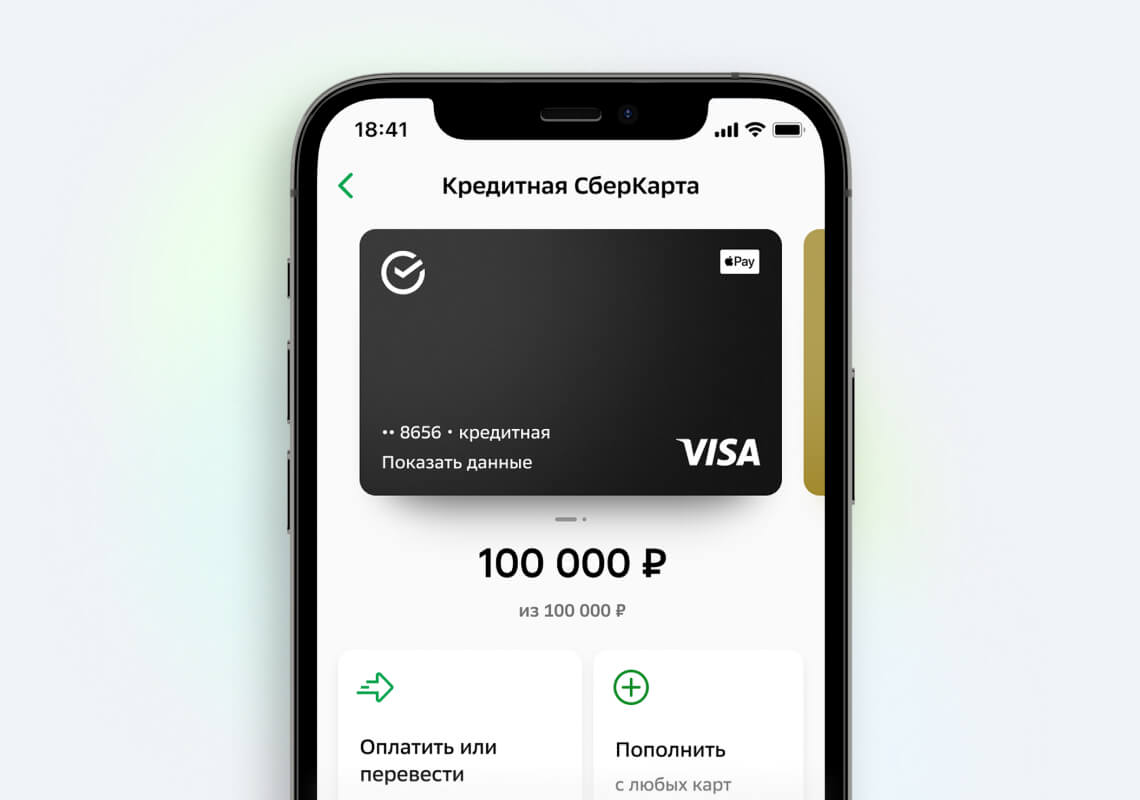

Как узнать, сколько и когда платить

В СберБанк Онлайн нажмите на кредитную карту → «Подробнее о задолженности». Там вы увидите сумму долга на сегодня, задолженность по льготному периоду и когда нужно внести обязательный платёж.

Там же вы увидите доступный лимит по карте и даты текущего отчётного периода.

Оформите кредитную СберКарту с беспроцентным периодом 120 дней

У вас всегда будут под рукой бесплатные деньги, а времени хватит на то, чтобы вернуть задолженность.

Как пользоваться кредитной картой Сбербанка с льготным периодом?

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Традиционно у всех кредиток предусмотрен так называемый льготный или «грейс» период. В течение этого времени условия пользования отличаются лояльностью к клиенту, т.к. он может вернуть задолженность без уплаты процентов. В Сбербанке грейс длится 50 дней. Чтобы правильно рассчитать время до полного возвращения долга, необходимо просто прибавить 20 дней к следующей отчетной дате. Подробнее об этом, с примерами и инструкциями, читайте в настоящей статье.

Что такое «льготный период» и как он работает?

Сбербанк и другие банковские организации выпускают не только дебетовые карты, но и кредитки. Их отличие в том, что с помощью кредитки можно регулярно брать микрокредиты, т.е. вы можете оплачивать «не своими» деньгами различные товары и услуги. И, чтобы увеличить спрос со стороны клиентской базы, был разработан так называемый грейс-период.

Льготный период — это время, в течение которого клиенту не начисляются проценты за полученные ранее займы. Благодаря этой функции пользоваться кредиткой иногда очень выгодно, т.к., по сути, она дает рассрочку, а не кредит.

При этом платежная система — например, MasterCard или Виза — не имеет значения. Число «50» в данном случае не унифицировано. У других банков встречаются грейс периоды в размере 45 и 55 дней, местами реализован даже 60-дневный грейс период. Нужно учитывать, что длительность грейса — это, в первую очередь, конкурентное преимущество в финансовом секторе, а поэтому некоторые организации его увеличивают до максимально возможных значений.

Однако, грейс считается не с даты покупки, а с даты активации карты. Поэтому высчитывать самостоятельно 50 дней с момента покупки — бессмысленно, это все равно не поможет понять, когда нужно погашать задолженность льготного периода. Считать грейс нужно с даты активации карты.

Как узнать дату начала льготного периода?

Прежде чем мы определим, как работает льготный период кредитной карты Сбербанка, нужно понять его принцип действия. Итак, отсчет начинается не с даты покупки, а с даты активации карты. Эта дата называется «датой формирования отчета». С нее начинается отчетный период, который как раз и используется банком для учета вашей задолженности и процентов по ней.

Чтобы понять, когда начинается отсчет, достаточно вспомнить день активации кредитки. Когда вы впервые ее активировали, тогда и была сформирована отчетная дата. Теперь рассмотрим вопрос, как посмотреть дату начала грейс-периода. Узнать дату отчета можно разными способами:

Какой льготный период у кредитных карт Сбербанка?

На данный момент политика Сбербанка свелась к фиксированному грейс периоду для всех кредитных карт: не больше 50-ти суток. При этом не имеет значения, является ли карта частью премиального сегмента (золотые «Gold» карты или Platinum). В независимости от дороговизны карты, на 51-е сутки задолженности будут начислены проценты в полном объеме.

По правде говоря, такой грейс-период — далеко не рекорд в сфере финансовых услуг. Так, например, конкуренты Сбербанка активно пытаются заполонить рынок своими более лояльными к клиенту предложениями: карта Альфа-Банка «Близнецы» дает грейс-период на срок до 100 суток, карта «Классик» от Райффайзен-Банка дает и вовсе 110 дней льготного периода.

Поэтому, возможно, перед получением карты в Сбербанке есть смысл проверить все предложения от других банков — среди них можно найти очень интересные варианты.

Как правильно пользоваться кредитной картой Сбербанка с льготным периодом?

Для того, чтобы использование льготного времени приносило максимальную пользу, нужно понимать систему финансового учета. Именно этой схемой пользуется банк при расчете задолженности, грейс-периода, процентов и т.д. Соответственно, вы можете сделать то же самое, только в обход банка.

Льготный период формируется следующим образом:

Итак, как же правильно действовать, если у вас есть кредитка и вы желаете ей активно пользоваться? Правил немного.

Во-первых, старайтесь погашать всю сумму задолженности в течение 50 дней, а не сумму минимального платежа (3-7% от суммы долга). Если погашать долг сразу, у вас не будет неприятного начисления процентов.

Во-вторых, начинайте пользоваться кредиткой сразу после ее активации, в соответствии с вашими планами. Так вы добьетесь наибольшего грейса. Помните, что при большом разрыве между активацией кредитки и первой тратой грейс период может составлять всего 27-30 суток.

В-третьих, всегда помните, когда у вас наступает дата формирования отчета. Это поможет вам вовремя посчитать сроки, в течение которых нужно погасить долг. О том, как производить расчеты, читайте в следующем пункте.

Как рассчитывается льготный период по кредитной карте Сбербанка?

Подсчет производится по следующей формуле:

Чтобы понять тему статьи было легче, приведем пример расчета льготного периода по кредитной карте Сбербанка.

Итак, допустим, Иван оформил кредитную карту 10-го августа — это и есть отчетное число. Затем, 22-го августа, Иван купил себе одежду, оплатив ее кредиткой. Следующее отчетное число — 10-е сентября. При наступлении этой даты у Ивана кончился первый период и начался второй, платежный: в течение двадцати дней ему необходимо внести на счет по крайней мере минимальный платеж.

Считаем 20 дней со второй отчетной даты, 10-го сентября. Получается, что грейс период заканчивается 30-го сентября. К этому моменту Иван должен полностью погасить долг, иначе ему начислят существенные проценты на весь размер непогашенной задолженности.

Как видно из примера, настоящий льготный период длился не 50 дней, а 38 дней. Именно поэтому пользоваться карточкой нужно сразу после наступления отчетной даты. Наименее выгодно пользоваться ей перед наступлением отчетной даты.

Льготный период и снятие наличности с кредитной карты

Часто на этой почве возникает путаница: новые клиенты полагают, что на снятие наличных тоже распространяется льготный период. На самом деле это не так. Грейс действует исключительно на покупки:

Во всех перечисленных случаях вам дается до 50 дней на погашение долга. Однако, если вы снимаете наличность с карты, а также переводите денежные средства с кредитки на дебетовую карту или электронный кошелек, грейс-период в данном случае не предусмотрен. Соответственно, вам нужно вернуть задолженность до наступления следующей отчетной даты.

Виды кредитных карт Сбербанка со льготным периодом

Видов различных кредиток в Сбербанке — больше десятка. Однако, некоторые из этих предложений были временно заморожены, у других же истекает срок действия. Поэтому сейчас доступно всего 8 видов карт. Все они выпускаются в рамках платежных систем Мастеркард, Виза и даже «МИР».

Если вы не можете определиться, какая именно карточка подойдет вам с учетом вашей индивидуальной структуры расходов, мы можем дать пару советов. Если вы часто летаете за рубеж, стоит присмотреться к золотым карточкам (бесплатная медицинская страховка за границей, бесплатная экстренная выдача наличных).

Если летаете на самолетах группы «Аэрофлот», рассмотрите одноименную золотую и премиальную карточку. Если вы акцентируете внимание на необходимости помогать детям, вам идеально подойдут карточки «Подари Жизнь». Наконец, «обычные» кредитки хорошо подходят так называемым «универсалам», т.е. тем людям, кто тратит деньги на самые разные вещи без фокусировки на определенных категориях товаров и услуг.

Заключение

В Сбербанке во всей линейке кредиток реализован 50-дневный льготный период. Грейс-период в сущности очень удобный инструмент, однако для получения максимальной выгоды нужно знать, как им пользоваться. На самом деле все очень просто — от отчетной даты нужно отсчитать 20 дней, окончание этих двадцати дней и есть окончание льготного времени.

5 советов, как пользоваться Кредитной СберКартой

Совет 1. Возвращайте долг до конца беспроцентного

периода

У Кредитной СберКарты беспроцентный период — до четырех месяцев. Если вы сделаете покупку в самом начале отчётного периода, на возврат долга без процентов у вас будет три с лишним месяца. А если купите ближе к концу отчётного периода, дней будет меньше, но никак не меньше 91 дня.

Беспроцентный период по Кредитной СберКарте рассчитывать легко: начиная с 1-го числа каждого месяца вы делаете покупки, а накопленный за месяц долг возвращаете за 3 следующие месяца.

Пример

Допустим, 1 июля вы купили смартфон и оплатили его кредитной СберКартой. На возврат долга у вас есть 120 дней до конца октября — почти ровно 4 месяца. Но даже вы купите смартфон в конце месяца, к примеру, 30 июля, у вас всё равно будет 91 день на возврат долга без процентов. При этом 1 августа льготный период «обновится» для ваших новых покупок: всё, что вы купите в августе, надо будет вернуть уже до конца ноября.

Проверяйте задолженность в СберБанк Онлайн

Чтобы не пропускать льготный период, проверяйте сумму задолженности в приложении. Здесь вы сможете увидеть, какую сумму и до какого числа вам нужно погасить, чтобы не платить проценты.

Банк напомнит в СМС о платеже

Забываете проверять задолженность в приложении? Не беда: незадолго до конца беспроцентного периода банк пришлёт напоминание о сумме и сроке платежа в СМС-сообщении. Точно также банк предупредит о об обязательных платежах (в размере 3% от основного долга) в конце второго и третьего месяцев.

Совет 2. Старайтесь оплачивать крупные покупки Кредитной СберКартой в начале беспроцентного периода

Этот совет поможет вам дольше пользоваться деньгами со СберКарты без процентов. Погасить долг за крупную покупку с одной зарплаты бывает непросто, поэтому лучше рассчитать дату покупки так, чтобы беспроцентный период был как можно длиннее. Максимального беспроцентного периода — 120 дней — можно добиться, если сделать покупку в самом начале этого периода.

Но если сделаете покупку в последний день месяца, у вас всё равно будет 3 месяца,

чтобы вернуть за неё долг без процентов.

Совет 3. Старайтесь не снимать наличные с Кредитной СберКарты

В отличие от потребительского кредита, Кредитная СберКарта создана в первую очередь

для безналичной оплаты покупок в магазинах и интернете. В то же время операция снятия наличных с карты не запрещена: вы можете снять в банкомате с кредитки до 300 000 рублей в сутки, но банк возьмёт за это комиссию — 3% от суммы выдачи, но не менее 390 рублей.

Кроме того, для суммы, которую вы снимаете в банкомате, не будет действовать беспроцентный период. Это значит, что на неё начнут начисляться проценты начиная

со следующего дня после снятия наличных. При этом факт снятия наличных никак не повлияет на ваш беспроцентный период на покупки и платежи — он продолжит действовать.

В любом случае, старайтесь снимать наличные с кредитной СберКарты только в случае большой необходимости — например, если наличные нужны очень срочно и больше их взять негде.

Совет 4. Старайтесь реже переводить деньги с Кредитной СберКарты

Иногда нам срочно нужны деньги на дебетовой карте или требуется сделать перевод на карту другому человеку. Кредитная СберКарта в таких ситуациях часто выручает. Перевести деньги с кредитки на дебетовую карту СберБанка можно удобно и быстро в СберБанк Онлайн. Но нужно помнить, что здесь действуют те же правила, как и со снятием наличных: придётся заплатить комиссию, которая составит 3%, минимум 390 рублей.

И точно так же для суммы вашего перевода на дебетовую карту СберБанка не будет действовать беспроцентный период.

Совет 5. Не оплачивайте Кредитной СберКартой онлайн-игры и казино

Возможно, это расстроит любителей World of Tanks и других онлайн-игр, но для платежей в этой категории не действует беспроцентный период. Это значит, что проценты начнут начисляться на задолженность сразу после покупки, поэтому постарайтесь или побыстрее её погасить, или вовсе не оплачивать игры кредиткой.

Это не единственная категория, для которой не действует беспроцентный период. Старайтесь избегать платежей Кредитной СберКартой за услуги казино и тотализаторов, переводов на электронные кошельки, не оплачивать ею иностранную валюту, криптовалюты и лотерейные билеты.

Разыскивается кредитка с длинным и понятным льготным периодом

Погодите, а что такое беспроцентный период?

Беспроцентный период по кредитной карте (его называют также «грейс-период» или «льготный период») это несколько недель или месяцев, когда вы пользуетесь деньгами банка, а он не просит за это никаких процентов.

То есть это время, когда у вас в распоряжении условно бесплатный кредит. «Условно» — потому что многие кредитки имеют стоимость годового обслуживания.

А зачем нужен длинный беспроцентный период?

Чем он длиннее, тем счастливее владелец карты. Ему не приходится возвращать сразу всю сумму долга с ближайшей зарплаты: он может разбить выплату на несколько частей и заплатить без процентов и стрессов. В порядке и личный бюджет, и нервная система. Давайте посмотрим, какие типичные предложения есть на банковском рынке.

Кредитка Банка № 1 с беспроцентным периодом до 55 дней

Сумму, которую потратите по этой кредитке в течение месяца, надо вернуть примерно за полтора месяца. С виду всё хорошо.

Что не так?

55 дней у вас есть не всегда. Это максимальный срок — и действует он только для покупок в самом начале отчётного периода (который начинается каждый месяц в дату подписания договора и длится ровно месяц). Если ваша покупка была ближе к концу этого периода, то времени останется в два раза меньше.

Пример

Допустим, 1 июля вы купили смартфон и оплатили его кредиткой Банка № 1. Причём этот день совпал с началом отчётного периода. Долг за смартфон вам надо вернуть до 25 августа, когда истекут 55 дней. Вы не волнуетесь, потому что за это время успеете два раза получить зарплату — кредитка просто поможет «растянуть» трату во времени.

А вот если вы промедлили и приобрели смартфон только 31 июля (в самом конце отчётного периода), то у вас останется всего 26 дней — придётся возвращать всю сумму с одной зарплаты. Это уже труднее 🤔

Кредитка Банка № 2 с беспроцентным периодом до 100 дней

На использование карты для покупок и других операций без процентов здесь дают три с лишним месяца — неплохо.

Что не так?

Пока вы не погасите полностью задолженность за первую покупку, финальная дата выплаты долга будет действовать и для других покупок.

Другими словами, Банк № 2 хочет, чтобы через 100 дней после первой покупки вы погасили свою задолженность не только за первую, но и за все остальные покупки, которые сделали в этот стодневный период.

То есть для ваших платежей, начиная со второго, беспроцентный период уже вовсе не длится 100 дней — это могут быть и 50, и 10 дней. И даже всего 1 день. Иначе — проценты. И только когда долг будет равен нулю, новые 100 дней начнутся с новой покупкой.

Пример

1 июля вы купили смартфон, но на этот раз оплатили его кредиткой Банка № 2. С этого момента у вас есть ровно сто дней для выплаты долга без процентов. Выходит, задолженность нужно вернуть до 9 октября. Успеем!

Но весь июль, август и сентябрь вы оплачивали той же картой в супермаркете продукты, а 8 октября оплатили ремонт машины. С 8 октября тоже нужно отсчитать 100 дней? Нет.

Проблема в том, что пока не погашена ваша задолженность по всем платежам за 100 дней начиная с покупки смартфона, дедлайн остаётся прежним — 9 октября. То есть вернуть долг за ремонт машины придётся буквально на следующий день. 1 день — так себе грейс. 😞

Кредитка Банка № 3 с беспроцентным периодом до 110 дней

Здесь дают больше трёх с половиной месяцев на возврат долга без процентов — это здорово.

Что не так?

Дней в беспроцентном периоде здесь на 10 больше, чем у Банка 2 и ровно в два раза больше, чем у Банка 1, но проблема осталась: реальная длина грейс-периода может оказаться сильно меньше. Если в момент покупки отчётный период по карте будет завершаться, то на возврат долга без процентов у вас останется 21 день — это в пять раз меньше заявленных 110 дней!

Пример

Вы купили смартфон 1 июля. С убойным грейсом в 110 дней у вас есть время до 20 октября. Но в августе вы отправились в отпуск и в поездке много и часто тратили с карты, а вернувшись, часто оплачивали кредиткой обеды на работе.

К 27 сентября (концу отчётного периода) вы накопили большой долг, но оставшихся 22 дней не хватило, чтобы выплатить всю сумму. В итоге на весь накопленный долг начислились проценты 😵

Кредитная СберКарта с беспроцентным периодом до 120 дней

Если сделать покупку в самом начале отчётного периода, на возврат долга без процентов у вас будет три с лишним месяца. А если купите ближе к концу отчётного периода, дней будет меньше, но никак не меньше 91 дня.

Поэтому беспроцентный период по Кредитной СберКарте получается действительно самым длинным: когда бы вы ни делали покупки, у вас есть гарантированный минимальный грейс в три месяца. И вам не приходится задумываться о датах своих покупок — не только первой, но и всех остальных.

Кроме того, грейс по Кредитной СберКарте работает очень прозрачно и понятно: начиная с 1-го числа каждого месяца вы делаете покупки, а накопленный за месяц долг возвращаете за 3 следующие месяца.

То, что для выполнения условий беспроцентного периода достаточно погашать задолженность, накопленную за один месяц (а не за 3 с лишним месяца, как в примерах выше) — это большой плюс. Потому что чем меньше долга вы успеваете накопить, тем больше у вас шансов вовремя его погасить.

Пример

Вы вооружились Кредитной СберКартой и вернулись в прошлое (снова в 1 июля), чтобы снова купить тот же смартфон. На возврат долга до конца октября у вас есть 4 месяца — это целых 123 дня.

Но даже если вы купите смартфон в самом конце июля, у вас всё равно будет 91 день на возврат долга без процентов.

Но самое приятное в том, что 1 августа льготный период «обновится» для ваших новых покупок: всё, что вы купите в июле, надо будет вернуть уже до конца ноября 😊