Что такое посевная стадия проекта

Инвестиционный гайд: стадии жизни стартапа

Кажд ый стартап развивается со своей скоростью. Это зависит от опытности команды, идеи и, главное, наличия ресурсов. На первых этапах вопросы финансирования лежат на плечах самих фаундеров — они вкладываются силами, временем, тем самым снижая затраты на специалистов, а также часто финансируют проект из «своего кармана». Но с ростом уверенности в проекте возрастает и потребность в его развитии.

В связи с этим вопрос привлечения инвестиций у фаундеров, как правило, является основополагающим — найдя инвестора, стартап не только получает средства на развитие проекта, но и опытного наставника, который дает ценные советы, знакомит с нужными людьми и действительно может определить дальнейшую судьбу проекта.

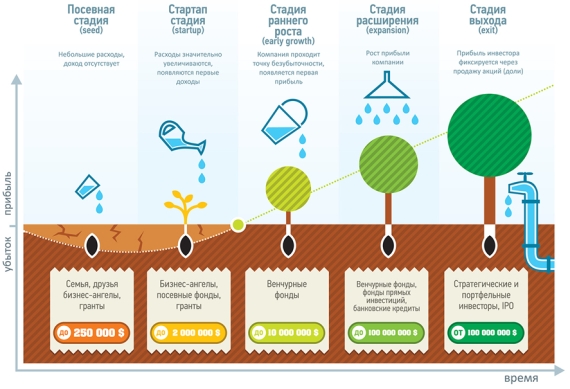

Большинство стартапов развивается нелинейно, однако, есть основные стадии, через которые проходят большинство.

Традиционно стадии развития стартапа рассматривают с точки зрения продукта и с точки зрения привлечения инвестиций. Во второй группе можно выделить:

1. Ранние стадии инвестирования

Кто инвестирует: бизнес-ангелы, pre-seed фонды

Этот этап принято считать начальным для инвестиций — фаундеры находят проблему определенной аудитории и придумывают ее эффективное решение. Прототип продукта как правило еще отсутствует и разрабатывается только его концептуальная основа. Возникающие расходы на данной стадии покрываются чаще всего личными средствами фаундеров.

Инвестиции на pre-seed стадии отличаются своей спецификой. Стартапам еще нечего предложить профессиональным инвесторам — отсутствует работающий прототип, вектор развития нестабилен, об оформлении прав на IP и формализации отношений внутри команды даже нет речи.

Seed stage является более привлекательной для инвестора стадией — как правило, на данном этапе уже имеется устоявшаяся и понятная продуктовая концепция. Вероятно, что до этой стадии стартап пережил несколько пивотов, прошел этап MVP, собрал обратную связь от целевой аудитории (и определил целевую аудиторию), а также подтвердил спрос на свой продукт. На seed stage часто появляются первые сделки — это время для активного продвижения и роста аудитории пользователей продукта.

Лучшей поддержкой в этот непростой период развития стартапа становится привлеченное финансирование от частных инвесторов, бизнес-ангелов, «посевных» инвестиционных фондов на доработку прототипа (или уже продукта), найм специалистов, и, конечно же, маркетинг. Важным отличием от последующих стадий инвестирования является организационная помощь инвестора в отладке процессов, упаковке продукта и маркетинговой стратегии. Часто не деньги, а опыт и советы инвестора оказывают наибольшее влияние на будущее стартапа.

На данном этапе инвесторы финансируют стартапы, опираясь не только на команду и идею, а на реальные цифры — для целей сделки проводится оценка стартапа, на которую влияет множество факторов — конкуренты, «чистота» прав на IP, unit-экономика и потенциальная прибыльность, налоговый режим и многое другое. Это еще не полноценный due diligence, а больше check-up, который, однако, может существенно повлиять на решение инвестора о предоставлении финансирования.

Поэтому привлечение грамотных специалистов по юридическим и налоговым вопросам становится обязательным для целей оценки рисков инвестора и проведения сделки.

Startup, Growth and expansion stage (Round A)

Кто инвестирует: венчурные фонды, фонды прямых инвестиций

Когда спрос на рынке подтвержден, стартап переходит к самым динамичным стадиям своего развития — startup stage, growth and expansion stages — задачи которых:

Интерес инвестора — вовремя «войти» в проект с минимальными вложениями, максимизировать стоимость стартапа (и своей доли в нем) и «выйти» на выгодных условиях. Как правило, при совершении сделок на данной стадии операционный контроль остается за фаундерами, инвестор же контролирует общее направление развития и участвует в одобрении существенных сделок при наличии достаточного количества голосов.

Прежде чем инвестировать средства проводится предварительная проверка стартапа (due diligence) с точки зрения финансовых, юридических и налоговых рисков. К такой проверке стартапу всегда нужно быть готовым заранее, так как от ее результатов напрямую зависит решение о том, состоится ли сделка, а также какой суммой инвестор готов рискнуть.

Round B, C, D

Поздние раунды инвестирования проходят, как правило, в отношении зрелых стартапов с устоявшейся рыночной стоимостью компании. Традиционно у каждого раунда своя задача:

Кто инвестирует: стратегические инвесторы

Обычно инвестор рассчитывает на «сотрудничество» со стартапом в пределах 5 — 7 лет. Дальше — ожидание роста и выход из проекта.

Есть различные стратегии выхода, но на практике, как правило, их три:

Не все стартапы проходят через описанные выше стадии — путь каждого уникален — в зависимости от профессиональности команды и своевременности финансирования стартап может резво «перепрыгивать» стадии и быстро выходить на новые рынки.

Мы в о2startup вместе с нашими клиентами уже много раз проходили этот путь и с удовольствием покажем его вам!

Оценка венчурного проекта на стадии посева и MVP

Любой, уважающий себя, предприниматель не станет развивать свой проект, не изучив, хотя бы основу основ ведения бизнеса, его составные части и перспективы участия третьих лиц. Что касательно стартап-проектов, то это особая статья оценки со стороны венчурного инвестора.

Основные этапы инвестирования в проекты *

Начальная стадия стартапа:

И, тем не менее, инвесторы, с готовностью входят в проекты, предварительно рассчитав свои риски. Итак, критерии и способы оценки стартапа на стадии идеи или прототипа, которые используют венчурные инвесторы:

«Если команда не сбалансирована, я не буду инвестировать в нее» — бизнес-ангел Игорь Рябенький

Итак, мы рассмотрели несколько основных критериев первичной экспертизы проекта. Конечно же, мы изложили лишь малую часть, ведь подходов и взглядом большое количество и каждый венчурный фонд или бизнес-ангел имеет свой персональный опыт в подобной оценке. Это верхушка айсберга, изучение которой мы только начали и собираемся далее развивать это направление.

В связи с этим, команда MY DRAFT, предлагает всем, кому интересен вопрос оценки проектов на ранней стадии развития, принять участие в совместном изучении этого направления. Предлагайте проекты и мы проведем их анализ, а затем предоставим отчет в нашем блоге.

Предложения о проектах, анализ которых, Вам интересен, присылайте нам на почту hello@my-draft.ru

**Данные представлены только для проектов на этапах стартап и выше

P.S. Данная статья не является переводом с другого языка и не является ре-райтом. Поэтому автор, надеется на то, что Вам не составит труда оценить её.

Источники аналитической информации: Википедия, РБК Инновация.

5 стадий стартапа и оценка стоимости по методике «Российской венчурной компании»

«Российская венчурная компания» (далее РВК) — государственный фонд фондов и институт развития отечественного венчурного рынка. Пособия и статьи от РВК формируют в России понимание следующих вопросов:

Остановимся подробнее на стадиях роста стартапа и способах оценить его стоимость, а также выделим рекомендуемые методики. Для этого мы обратились к публикации «Методика оценки справедливой стоимости активов, составляющих инвестиционный портфель АО “РВК”».

Стадии развития стартапа

Инвесторы часто ориентируются на уровень «зрелости» стартапа, чтобы принять решение об осуществлении (или неосуществлении) вложения. Для этого жизненный цикл компаний условно разбивается на составляющие части — от начального поиска инвестиций до полноценной, стабилизированной торговли на рынке.

Стадия развития предприятия напрямую влияет на выбор метода оценки ее стоимости. Некоторые особенности стартапа могут появляться и исчезать на определенных этапах, поэтому методы оценки становятся более или менее актуальны в зависимости от того, какие показатели / метрики они используют для подсчета.

Есть несколько способов разделить жизненный цикл стартапа на этапы. Чаще всего используется такая классификация:

Остановимся подробнее на каждой из них.

Посевной этап

Стартовое положение «на уровне идеи», с которого начинают все компании. Еще не разработан подробный бизнес-план, но ведутся активные исследования: команда тестирует прототип, проводит маркетинговый анализ, анализирует возможности приобрести патент и защитить интеллектуальную собственность. На посевной стадии вложения в стартапы считаются наиболее рискованными, но существуют инвесторы, которые прицельно занимаются такими компаниями.

Разработка

На стадии разработки появляется минимально жизнеспособный продукт (MVP). С его помощью команда подтверждает платежеспособный спрос — то есть наличие потребителей, готовых заплатить деньги за такой товар. Прототипы регулярно тестируются на первых клиентах, которые генерируют обратную связь о его текущих и/или недостающих функциях. Выручка обычно отсутствует или минимальна. Сохраняется высокий риск для инвестирования. На этапе разработки стартап нестабилен, лишен устойчивой позиции на рынке.

Иногда разработку разделяют на два дополнительных подэтапа:

Ранний этап

В этот период предприятия исследуют варианты оптимизации, чтобы cгенерировать Minimum Loveable Product — то есть минимальную версию, способную вызвать у покупателя чувство удовлетворения. Хаос разработки уступает отладке бизнес-процессов.

Здесь появляется целевая аудитория, начинает расти выручка. Тем не менее стартапы на раннем этапе развития все еще находятся «в минусе». Скромные ресурсы стартапа быстро «сжигаются» новыми итерациями, поэтому бизнес по-прежнему характеризуется уязвимостью и нестабильностью.

Расширение

Главная задача на этапе расширения — как можно быстрее захватить существенную рыночную долю. В идеале руководство стартапа уже определилось как с бизнес-моделью, так и с целевой аудиторией. Следовательно, главные статьи расходов — реклама, продвижение, расширение операционного объема.

У расширяющихся стартапов операционная прибыль обычно находится «в плюсе». Показатели растут стабильно, поэтому при вложении ресурсов в такую компанию инвесторы уже не видят серьезных рисков.

Поздний этап

На этом этапе стартап уже практически можно сравнить со зрелой компанией. У него есть устойчивая, постоянно прибывающая клиентская база, при планировании операционных и финансовых метрик прогнозы недалеко уходят от фактических результатов. Это делает будущее стартапа прогнозируемым, а значит, минимизирует риск инвестиции.

Также на поздней стадии все количественные показатели переходят в качественные. К примеру, собранная аудитория клиентов начинает обрабатываться на повышение конверсии, а следовательно, и прибыли.

Критерии стадий жизни стартапа: подробная таблица

Чтобы определить, на какой точке жизненного цикла находится предприятие, нужно опираться на следующие критерии:

Если перечисленные выше критерии вступают между собой в конфликт, их приоритетность рассчитывается по убывающей (чем выше, тем значимее).

Рассмотрим таблицу критериев, чтобы понять, как выглядят стартапы на разных этапах своего жизненного цикла.

Этапы проведения оценки стоимости стартапа

Оценка стоимости состоит из многих ступеней, требует высокой информационной и теоретической подготовки. В своей методичке РВК выделяет 8 основных этапов процесса:

В данной статье мы подробно останавливаемся на этапах 2–4: они содержат больше всего переменных и требуют весомых усилий в области сравнительного анализа. Прочие этапы будут упомянуты вкратце из расчета, что читатель при необходимости обратится к другим ресурсам.

Информация для проведения оценки

Сведения, необходимые для оценки стоимости стартапа, можно разделить на три группы:

Приоритетность распределяется в порядке убывания. Следовательно, РВК рекомендует максимально использовать котировки и наблюдаемые данные и не злоупотреблять сведениями III уровня.

Методы оценки стартапа для разных стадий

При оценке стоимости актива применяются три подхода: сравнительный, доходный и затратный.

В эти три группы входят следующие методы:

Подход

Метод

Цена последней сделки

Метод специфических отраслевых коэффициентов

Метод рыночных котировок

Метод дисконтированных денежных потоков

Первый чикагский метод

Метод чистых активов

Цена последней сделки

Для расчета по этому методу необходима изначальная стоимость инвестиции (без расходов на совершение сделки) или, если инвестиций было несколько, цена крайнего вложения. Этот метод остается актуальным в течение ограниченного периода, так как после сделок стоимость компании продолжает меняться.

Особенности для метода цены последней сделки:

Метод мультипликаторов

Анализ проводится за счет деления финансовых показателей и вычисления коэффициентов, то есть мультипликаторов. Инвестор выбирает бизнесы, похожие на рассматриваемый, и на основе их достоверно известной стоимости формирует собственную оценку.

Логика такая: если известны показатели и стоимость стартапа Б, который аналогичен объекту оценки, можно определить их соотношение (мультипликатор, получаемый при делении) и на основе уже собственных показателей восстановить стоимость стартапа А.

Чаще всего используются такие мультипликаторы:

Если идет подсчет коэффициентов нескольких компаний, рекомендуется вывести средние или медианные коэффициенты.

Особенности для метода с использованием мультипликаторов:

Метод специфических отраслевых коэффициентов

Метод применяется, когда в отрасли стартапа широко используются специфические отраслевые метрики, измеряющие соотношение между стоимостью и операционным показателем (количеством абонентов, трафиком, номерным фондом и др.)

На Западе этот способ считается самым простым и применяется для экспресс-оценки малых предприятий. В условиях длительного наблюдения за рыночной экономикой западные аналитики вывели устойчивые коэффициенты для отдельных индустрий, например:

Российские аналитики рекомендуют применять метод специфических отраслевых коэффициентов лишь в качестве проверки: на данный момент подобные сведения об отечественном рынке еще не собраны.

Метод рыночных котировок

Для компаний, вышедших на IPO, используется метод оценки с использованием рыночных котировок. Общая стоимость бизнеса восстанавливается по цене и количеству акций. Если есть внешние факторы, которые ограничивают ликвидность актива, может возникнуть необходимость применить дисконт.

Как и метод отраслевых коэффициентов, этот способ редко используется на российском рынке и тем более мало подходит стартапам.

Milestone approach

Milestones — это заранее условленные рубежи, или этапы, работ, которые влияют на оценку стартапа. Метод оценки опирается на ранее заключенные сделки и то, сколько ключевых рубежей роста прошел стартап. Если эти рубежи не пройдены, оценка может быть снижена, и наоборот: перевыполнение плана сказывается на повышении стоимости.

Метод дисконтированных денежных потоков (DCF)

Анализ дисконтированных денежных потоков прогнозирует, какой денежный поток стартап будет производить, и вычисляет его стоимость через ожидаемую норму возврата инвестиций. К стартапам обычно применяется повышенная ставка дисконтирования: есть риск, что предприятие не сможет генерировать устойчивые денежные потоки.

Первый чикагский метод

Данный способ — модификация DCF, где несколько полученных результатов распределяются по вероятностям. С помощью метода выводят минимальную возможную стоимость стартапа, наиболее вероятную, а также самую оптимистичную оценку.

Метод чистых активов

Метод чистых активов привязывает оценку стартапа к стоимости его чистых активов. Она определяется как сумма всех материальных и нематериальных активов минус обязательства.

Таблица соотношения методов оценки и стадии стартапа

Ниже можно увидеть, как методы оценки стартапа распределяются согласно стадиям развития. Чтение таблицы: ✔️ — основной метод, ⚪ — проверочный метод, пустая клетка — метод не используется.

Если на одну стадию приходится несколько предпочтительных методов оценки (отмеченных как основной), VC-компания выбирает метод в зависимости от своих внутренних особенностей.

Плата для стартапа: какой инвестор нужен начинающему проекту

Чтобы превратить идею в настоящий бизнес, нужно несколько составляющих: уникальный для отрасли замысел, маркетинговый план и самое главное — знания о том, как найти инвесторов и убедить их вложиться в проект.

В зависимости от того, на каком этапе развития находится компания, некоторые варианты финансирования могут быть более приоритетными. Как же привлечь инвестиции, исходя из срока существования стартапа, чтобы помочь ему выстрелить и превратиться в «единорога»?

На этапе идеи

Время разработки концепции и продумывания деталей. На этом этапе стартапу нужны деньги для решения базовых задач, например написания четкого бизнес-плана. Для этого привлекают личный капитал и финансовую помощь от людей, которые знают основателя проекта лично. Преимущества собственных денег в том, что они позволяют полностью контролировать свой бизнес, не бояться влияния внешних инвесторов, а также избежать долгов, если идея провалится.

Яркий пример инвестиций на этапе идеи — компания SalesForce. Первыми источниками ее финансирования были личные сбережения Марка Бениоффа, основателя проекта и автора идеи предоставления услуг по подписке, и частные инвестиции от Ларри Эллисона, сооснователя корпорации Oracle. Личное знакомство Бениоффа и Эллисона сыграло свою роль: они вместе работали в Oracle, и Бениофф получил хорошую поддержку своей идеи, когда рассказал о ней Эллисону. Однако по мере развития стартапа собственных денег становится недостаточно. Бизнесу, который хочет развиваться, не обойтись без внешних инвесторов.

Стадия Pre-Seed

Поддержание роста и тестирование рынка, когда становятся нужны дополнительные финансы, но крупные инвесторы неохотно дают большие деньги на посевной и предпосевной стадиях. Поэтому основатели стартапов обращаются к краудфандингу, акселерационным программам и бизнес-ангелам.

Перспективные стартапы с сильной идеей и сформированной командой могут стать частью инкубаторов или акселераторов. В качестве преимуществ участники акселерационной программы получают наставничество от экспертов своей отрасли, сильный нетворкинг и больше возможностей для получения инвестиций: одно упоминание о том, что стартап прошел известный акселератор, может стать решающим аргументом для инвесторов.

Когда частные инвесторы вкладывают деньги в компанию, они получают некоторую долю. Чем раньше инвестор финансирует проект, тем меньше денег может вложить и тем больший процент в доле получит. Некоторые бизнес-ангелы просят место в совете директоров и помогают развитию не только финансами, но и своей экспертизой.

Посевная

Когда бизнес-модель расписана и стартап начинает получать первых клиентов, наступает время посевной стадии инвестирования. Инвесторы предполагают, что на этом этапе предприниматель уже добился определенных результатов и теперь ищет способы подтвердить, что его успех — не удача, а результат работающего бизнес-плана.

Если бизнес-ангелы обычно вкладывают собственные деньги, то венчурные капиталисты распоряжаются финансами венчурных фондов. У них разный подход. Венчурный капиталист — это профессия, поэтому требовательности к работе стартапа у него гораздо больше: вплоть до участия в операционном управлении и влияния на ключевые решения. Эксперт инвестирует деньги и помогает компании своими знаниями, выводит на успешные продажи.

Фонды и партнеры почти всегда специализируются не только на крупных сферах, но и на отдельных направлениях: вкладывают не вообще в технологии, а только в MedTech или только в GreenTech. Например, венчурный фонд Mindrock, который основали Павел Черкашин и Роман Собачевский, инвестирует в проекты, связанные только с технологией блокчейн. Впрочем, самые крупные венчурные фонды инвестируют более свободно. Знаменитый Sequoia Capital финансировал в множество проектов, которые позже стали миллиардными корпорациями: Apple, Google, PayPal, WhatsApp, YouTube, Instagram, LinkedIn и другие.

Для ранних

Доходное финансирование — еще один неплохой вариант получения инвестиций на ранней стадии. Особенно он актуален для тех стартапов, которые не хотят терять контрольное управление своим капиталом. Проект получает финансы авансом в обмен на отказ от фиксированного процента будущих ежемесячных доходов, пока кредит не будет полностью погашен.

Расти большой

Как инвесторы Кремниевой долины выбирают стартапы для финансирования? Все начинается со знакомства с основателем стартапа. Он рассказывает инвесторам свою идею, показывает наработки. Важны три аспекта: существует ли реальная проблема, которую решает стартап; какое решение предлагает компания; какая команда будет решать эту задачу. Большинство инвесторов считают, что сильная команда важнее идеи: первую можно всегда доработать, но вот изменить команду, которая будет ее воплощать, куда сложнее. Оценить, сильна ли каждая конкретная команда, можно только через общение с ней. У инвесторов есть убеждение: если твой прошлый бизнес — это ларек по ремонту обуви, свой следующий бизнес ты будешь строить так же. Поэтому в команде обязательно должен быть человеком с опытом участия в глобальных проектах и владеющий подходящими навыками. Часто стартапы приходят к инвесторам по рекомендации: от знакомых, других инвесторов, от основателей компаний, в которые этот инвестор уже финансировал. К таким проектам обычно присматриваются внимательнее.

Алфавит венчурного инвестирования

Согласно принятой терминологии различают следующие стадии венчурного финансирования:

Посевная стадия (seed round)

«Посев» — первый этап венчурного финансирования. На этом уровне, как правило, реализуются сравнительно скромные объемы капитала, предоставленные изобретателям или предпринимателям для финансирования раннего развития нового продукта или услуги. Средства этого уровня могут быть направлены для оплаты предварительных операций на разработку продукта, исследования рынка, формирование команды управленцев и разработку бизнес-плана.

Посевной капитал, являясь в некотором роде формой ценных бумаг, предполагает приобретение инвестором части нового бизнеса. Термин «посева» появился по аналогии и описывает самые ранние инвестиции, предназначенные для «поддержки штанов» бизнеса, пока он не сможет генерировать собственные денежные потоки или до тех пор, пока не будут инициированы дальнейшие инвестиции. Капитал этого уровня включает варианты использования средств друзей, семьи, бизнес-ангелов и краудфандинг.

Начальное финансирование является самым рискованным, поскольку инвестор не видит материализованного продукта и обладает только предпосылочными оценками реализации проекта финансирования.

Посевные венчурные фонды участвуют и в более поздних раундах инвестирования наряду с другими игроками, финансирующими расходы на развитие и расширение бизнеса.

«Ангельский» раунд

Возникновению этого термина мы обязаны Уильяму Ветцелю (William Wetzel), профессору Университета Нью-Гемпшира, в 1978 году опубликовавшему исследование, в котором он описывал венчурных инвесторов, по аналогии с меценатами бродвейских театральных постановок.

Этот уровень финансирования иногда объединяют с посевным, если посевные инвестиции были получены от бизнес-ангелов. Соответственно, размещенное выше описание посевных инвестиций в части касающейся венчурных капиталистов справедливо для этого раунда финансирования. Если ангельский раунд отделен от посевного, на этом уровне инвестиции предлагаются взамен обыкновенных акций компании.

Особенностью ангельского инвестирования является то, что помимо денежных средств предлагается помощь в организации, управлении и правильном распределении этих средств. Многие ангелы обладают такими недокументированными возможностями, по сравнению с которыми вложение ими денежных средств может оказаться мелкой услугой.

Литерные раунды инвестиций

Серия «А» является, как правило, первым значительным раундом венчурного финансирования. Название отражает обмен привилегированных акций на инвестиционные средства. Привлеченный капитал расходуется на рост дохода и образование прибыли, расширение и финансирование. Инвестиции серии «А» требуются для скорейшего развития и роста. Чаще всего в этот период активизируются конкуренты, а также есть возможность захвата значительной части рынка.

Привилегированные акции этого раунда распределяются на участников посевных и ранних инвестиций. Эти акция часто конвертируются в обыкновенные акции в случаях продажи компании или IPO.

Источниками капитала серии «А» чаще всего становятся венчурные фонды и частные лица, причем пересечение инвесторов с предпринимателями происходит посредством различных конференций и демо-дней, поскольку молодые компании не являются публичными и информация о них не печатается в финансовых изданиях.

Справедливости ради стоит отметить тот факт, что все раунды инвестиций чаще всего являются смешанными инвестициями, включающими средства ангельских, институциональных и частных инвесторов, а также собранные на краудфандинговых платформах.

Структура инвестиций серии «А» предполагает расходование меньших инвестиционных пакетов на привлечение и проведение крупных инвестиций, финансовые расходы для обслуживания новых инвесторов, а также анализ и аудит со стороны институциональных инвесторов. Таким образом, компании, нуждающиеся в операционных средствах и не подготовленные к крупным венчурным инвестициям, стараются привлечь ангельский капитал. На этом этапе привлечение крупных инвестиционных пакетов не только необоснованно, но и практически губительно для неоперившегося бизнеса.

Обычно инвестиции серии «А» в технологический сектор широко освещаются в деловой прессе, блогах, отраслевых отчетах и других средствах массовой информации. В других отраслях этот раунд венчурных инвестиций происходит схожим образом, на таких же правовых и финансовых началах, различаясь в основном специфической отраслевой терминологией.

В зависимости от потребностей и возможностей компании, серия «А» может продвинуть компанию до точки, в которой она сможет оперировать своими собственными денежными потоками.

Серия «В» предполагает инвестиции, расходуемые на развитие и рост бизнеса. Чаще всего под этим понимается перенос бизнес-модели компании на новые рынки.

Вообще все литерные раунды инвестиций полностью отличаются лишь типом предлагаемых ценных бумаг, по функциям и структуре расходов раунды могут обладать схожими признаками. Соответственно литере раунда различаются и бумаги. Так первый раунд финансирования компании включает выдачу привилегированных бумаг серии «A», второй тур — бумаги серии «B» и так далее. Большинство стартапов не выходят за рамки инвестиционных серий «C» или «D». Бумаги каждой серии обладают разным достоинством.

Когда достичь целей инвестиционного раунда не удается, компания переходит к следующему, но инвесторам следует учитывать, что поздние раунды обладают меньшей прибыльностью. Предпринимателям, в свою очередь, нужно помнить о возможности размытия капитала компании и потере контроля.

Также поздние серии могут свидетельствовать о том, что компания развивается не так, как ожидалось. В этом случае инвесторы могут беспокоиться о том, что компания провела слишком много раундов привлечения средств, посчитав это признаком стагнации.

Бывает что также выделяют серии «АА», «ВВ»,… На сегодняшний день инвестиции этих раундов принято выделять как предварительные перед соответствующими по литере раундами. Серией «АА» иногда даже называют посевные инвестиции, что на мой взгляд совершенно не отражает ее сущность. Серия «АА» используется для поддержки менее капиталоемкого роста бизнеса и отличается упрощенными процедурами и низкими юридическими издержками, что в свою очередь, не может не привлекать ранних инвесторов и учредителей.

Некоторые выделяют еще промежуточные раунды инвестиций, но их реализация достаточно редкое и спорное событие. Эти раунды предполагают привлечение средств, дающих повышенный инвестиционный доход, но обладающих самым низким приоритетом погашения.

Тема венчура на сегодня одна из самых востребованных и интересных, поскольку переживает очередное перерождение. При этом существует определенная сложность изучения процессов рынка венчурного капитала, заключающаяся в отсутствии единого теоретического и методологического подхода к венчурному инвестированию.

Так как рынок венчурного капитала зародился и получил наибольшее развитие в США, мы вынуждены мириться с существующей терминологией. При этом характерно, что американская система венчурных инвестиций отличается как от европейской, так и от нашей, и основана на непрерывном цикле финансирования (основной задачей венчурного рынка является аккумулирование средств и их размещение). С американской точки зрения в понятие венчурного капитала вкладывается высокорисковый капитал на «посевной» и «начальной» стадиях развития. Европейский подход (впрочем как и российский) дополняет венчурный капитал инвестициями на поздних стадиях развития. Также особенностью отечественного венчурного капитализма является формирование фондов венчурных и прямых инвестиций под конкретный проект, часто продвигаемый государством. При этом в американском варианте прямые инвестиции вообще не входят в понятие венчурного капитала.

Согласно исследованиям Dow Jones VentureSource, описанным на сайте «Ведомостей», американские венчурные капиталисты щедрее европейских: если «посевные» инвестиции примерно одинаковы по обе стороны Атлантики, то уже в следующем раунде инвестиций стартапы в США получают приблизительно в два раза больше, чем в Европе, не говоря уже о последующих раундах.

Зачем эти сложности с разделением инвестпакетов и распределением средств? Не проще ли разом проинвестироваться на полную катушку?

Нет, не проще. Вы когда-нибудь пробовали проглотить арбуз целиком? Так и здесь, молодой компании необходимо постепенное инвестирование для преобразования своих бизнес процессов. Каждый инвестиционный пакет должен поступать не раньше и не позже, чем нужно, в противном случае велик риск загубить компанию.