Что такое сбалансированный бюджет семьи

Что такое семейный бюджет и как вести учет личных расходов и доходов

Как правильно вести семейный бюджет, чтобы богатеть, а не выживать от зарплаты до зарплаты.

Я по образованию экономист, в университете знакомлю студентов с азами экономики. В том числе с такими понятиями, как доходы и расходы предприятия. Полная ясность в светлых, но далеких от реальной экономики молодых головах, наступает, когда разбираем эти термины на бытовых примерах. Например, на семье – это такое же предприятие, только маленькое. А семейный бюджет играет не менее важную роль, чем бюджет фирмы или страны.

Что такое семейный бюджет и для чего нужно его вести

Семейный бюджет – это план доходов и расходов семьи на определенный временной период (месяц или год).

Важнее, на мой взгляд, определиться с вопросом, зачем нужно его вести. Давайте попробуем выделить наиболее важные причины.

Не зная всех своих поступлений и всех источников средств, невозможно планировать расходы и ставить достижимые цели на будущее.

Если вы хоть раз задавали себе вопрос, куда делись все деньги, то контроль расходов позволит получить ответ. Мы часто не замечаем, как мелкие траты на вкусняшки съедают наш бюджет. А ведь от них можно вполне безболезненно отказаться.

Если вы наладите контроль, то следующий шаг – это планирование. Большинство наших расходов носят постоянный характер. Например, оплата бензина или проезда в общественном транспорте, коммунальных платежей, детских кружков и секций, походы в магазин и т. д. Зная все предстоящие траты в следующем месяце, легко запланировать что-то более серьезное.

Для кого-то это самый приятный бонус от ведения семейного бюджета. Например, в моей семье львиная доля доходов тратится на путешествия. Очень дорогостоящие мероприятия, без накоплений не обойтись. Поэтому очень важно знать, сколько я могу отложить в месяц без ущерба интересам семьи. Читайте в моей статье о способах накопления денег.

Пока для многих, в том числе и для меня, неприкосновенный запас на “черный день” является недостижимой мечтой. Но надо понимать, что для семьи эта цель одна из самых важных. Согласитесь, что мало кто хочет оказаться в нищете в случае потери работы или непредвиденных больших трат. На эти случаи и нужна “подушка безопасности”.

Виды семейного бюджета

В самом начале семейной жизни неизбежно встает вопрос о том, кто будет главным в распределении финансов или, проще говоря, кто будет вести семейный бюджет. И лучше решение этого вопроса не откладывать в долгий ящик, потому что от него зависит, не побоюсь этого слова, благополучие семьи.

Какие виды семейных бюджетов бывают?

Совместный

Все деньги, заработанные мужем и женой, складываются в одном месте, например, в конверт или шкатулку. Каждый член семьи имеет право взять необходимую ему сумму на неотложные нужды. Как правило, крупные покупки обсуждаются на семейном совете и совершаются вместе.

Надо заметить, что сегодня ведение такого бюджета осложнилось по причине широкого распространения банковских карточек. Это я почувствовала на себе, потому что бюджет моей семьи – это общий кошелек. Поэтому сейчас мы вынужденно переходим к другому виду, что мне не очень нравится.

Исходя из имеющегося многолетнего (более 18 лет) опыта ведения совместного бюджета, расскажу об основных принципах, на которых оно строится:

Если хоть один из принципов нарушается, то этот вид финансового контроля не для вас.

Раздельный

Этот вид ведения бюджета, на мой взгляд, наиболее распространен между людьми, которые соединились в пару уже будучи состоявшимися в финансовом плане. Например, повторный брак или брак уже в немолодом возрасте. Особенность этого вида в том, что у каждого супруга свой кошелек. Муж и жена полностью распоряжаются только личными финансами. Часто супруги даже не знают о реальной сумме доходов друг друга.

Как в таком случае решается вопрос оплаты, например, совместного похода в ресторан или поездки в отпуск, коммунальных платежей и содержания ребенка? Как правило, расходы по этим статьям делятся пополам.

Принципы построения раздельного бюджета:

Единоличный

Вид ведения бюджета, при котором все деньги сосредоточены в руках одного человека. Он берет на себя полную ответственность за контроль доходов и расходов. Такая практика подходит семьям, в которых один из супругов часто поддается искушению спонтанных покупок, не следит за расходами и залезает в долги.

Принципы единоличного владения и распоряжения деньгами:

Общий или раздельный, а может быть единоличный? Советы в решении этого вопроса могут только навредить. Ответьте на него так, как лучше только для вас, а не для ваших советчиков.

Этапы ведения семейного бюджета

В 1-м разделе я ответила на вопрос, зачем нужно вести семейный бюджет. И если я смогла вас убедить в необходимости его ведения, то теперь пора переходить к вопросу, как вести бюджет правильно.

Я выделила 6 основных этапов:

Этап 1. Подготовительный.

До начала процесса планирования и накопления следует в течение нескольких месяцев проследить за всеми семейными доходами и расходами. Это можно сделать в тетради, в таблице Excel, в специальных компьютерных программах или в мобильном приложении. О способах ведения бюджета мы поговорим чуть ниже. Главные принципы, которые должны быть соблюдены на этом этапе:

Как распределить расходы и доходы? Например, я в таблице разбила расходы моей семьи на категории: коммунальные платежи, образование, питание + промтовары, транспорт, здоровье, досуг, одежда, крупные покупки и прочие. В каждой категории есть еще и подкатегории.

По доходам – такие категории, как заработная плата, помощь родителей, подработка, проценты по депозиту и т. д. Принцип, я думаю, понятен.

Этап 2. Анализ собранных данных.

По истечении 2 – 3 месяцев сбора исходных данных проведите их анализ. Ведь вы для этого их собирали? Какие затраты для вашей семьи являются обязательными, а от каких можно навсегда (например, курение) или на время (например, покупка каждый месяц новой кофточки) отказаться?

Чем подробнее вы заносили в таблицу сделанные расходы, тем точнее будет анализ. Это нужно для того, чтобы вы выявили скрытые резервы вашего семейного бюджета. Те отправные точки, от которых будете отталкиваться на следующем этапе.

Этап 3. Постановка целей.

После того, как вы провели анализ и выявили резервы, необходимо определить, чего вы хотите достичь в ближайшее или отдаленное время. Цели могут быть самыми разными. Например:

Этап 4. Разработка стратегии и тактики.

Пожалуй, самый сложный и ответственный этап. На нем вы должны разработать стратегию и тактику ведения семейного бюджета, которые помогут вам достичь поставленных целей.

Здесь вы должны четко прописать, как можно подробнее, ваши действия. Например, есть цель – накопить деньги на отпуск в размере 70 000 руб. До него осталось 7 месяцев. Значит каждый месяц вы должны откладывать по 10 000 руб.

Не нужно ставить недостижимых целей. Купить уединенный остров в океане со среднемесячными доходами в 50 000 руб. – вы вряд ли сумеете. А вот съездить туда на каникулы – вполне.

Меня часто спрашивают коллеги по работе, как я могу ездить отдыхать за границу 2 раза в год при одинаковых с ними доходах? Они себе такого позволить не могут. Что-либо им объяснять я уже перестала, не слышат и не хотят слышать. А здесь отвечу.

Да, я люблю путешествовать. Это страсть всей моей жизни, и я заразила ею всю мою семью. Поэтому у нас одна цель на год – покорить очередной маршрут. Ни у меня, ни у мужа нет дорогих машин, телефонов, шуб и драгоценностей. Для меня все это – пустой звук. С каждой заработанной суммы мы откладываем на единственное, что имеет для нас ценность – яркие эмоции и впечатления от поездок, от знакомства с чужой культурой, людьми, языком. Ведение семейного бюджета очень помогает.

Хотите увеличить доходы – сократите расходы. В своей статье об экономии я более подробно рассказываю о способах снижения затрат.

Этап 5. Планирование семейного бюджета на месяц.

Здесь снова понадобится таблица, но в более усложненном варианте. Доходы и расходы следует дополнительно разбить на графы “План” и “Факт”. Помните пример цели – накопить 70 000 руб. на отпуск? Заносим наши взносы по 10 000 руб. и все остальные обязательные расходы в графу “План”. Проставляем фактические значения и выводим отклонения.

Пример таблицы за месяц

Цифры в таблице заданы условные, для примера. Итог нашего планирования – мы сэкономили 14 200 руб.

Этап 6. Анализ результатов.

В конце месяца мы должны подвести итоги. Сравнить суммы по плану и по факту. По каким статьям удалось сэкономить, а по каким образовался перерасход.

В нашем условном примере в конце месяца мы сэкономили 14 200 руб. Далее логично решить вопрос с этими “лишними” деньгами. Что с ними делать? Каждая семья решает это по-своему. Кто-то потратит на приобретение нужной (или не очень) вещи. Кто-то отложит на депозит. Кто-то прогуляет в ресторане. В любом случае, выбор только ваш. Никакие советы здесь не уместны.

А потом надо составить новую таблицу на очередной месяц. И наши этапы повторяются, кроме 1-го и 2-го. 3-й этап тоже может быть исключен, если цель была поставлена долгосрочная и достигается не за один месяц.

БЮДЖЕТ-СЕМЬИ.РФ

БЮДЖЕТ-СЕМЬИ.РФ — фундамент благополучия

Бюджет семьи: как быть в ладу с деньгами и друг с другом

Ведение семейного бюджета — вещь полезная и крайне противоречивая. Кому знакомо: «Как сделать, чтобы на всё хватало? Как перестать слишком много тратить? Где взять ещё денег? Кто платит квартплату?».

Такие или похожие вопросы, пожалуй, проскакивают в каждой семье. Порой тема финансов становится причиной раздоров и конфликтов. Но мы здесь не за тем, чтобы говорить о ссорах, а для того, чтобы поладить с деньгами. И у меня для вас приготовлен полезный материал.

В статье разберемся подробнее:

Гарантирую, после этой статьи вы словите инсайты, а для кого-то погружение в информацию и вовсе обернется нежданчиками. Ну а если вы и так всё делаете правильно, то просто разложите знания по полочкам. Для лучшего эффекта будут задания, и их нужно выполнять, иначе тыква не превратится в карету.

Что такое бюджет семьи?

Простыми словами, семейный бюджет — это доходы и расходы семьи за определенный период: месяц, полгода, год и т.д.

Для начала определимся, кто из ближайшего окружения составляет семейную ячейку. Включаем всех, кто принимает непосредственное участие в зарабатывании и тратах.

Как правило, это люди, которые живут под одной крышей. Это может быть молодая семья — муж и жена. А может, семейство с бабушками и дедушками. Или же это стандартный вариант — муж, жена и ребенок.

Теперь задание. Опишите состав вашей семьи. Подумайте, кто и какой вклад вносит финансово.

Для чего нужен семейный бюджет?

С составом определились, со вкладом приблизительно тоже. Давайте теперь о причинах, почему стоит вести учёт финансовых поступлений и затрат.

Задание. Распишите причины, по которым нужно вести учёт вашей семье. Будьте смелее, может быть вы давно мечтаете о доме, но до сих пор снимаете однушку. Или погрязли в кредитах, и нужно срочно от них избавиться. А может у вас всё отлично и хочется побольше денег на путешествия? Чем больше напишите, тем лучше.

Из чего складывается семейный бюджет?

Выше мы затронули понятие семейного бюджета, дальше разберем, из чего он складывается.

Начнем с доходов, обычно это:

Теперь о расходах, к ним относят:

Еще одна классификация, она несколько проще. Доходы делятся на три группы.

Расходы здесь делятся на пять категорий:

И снова задание. Какие виды доходов есть у вашей семьи? Возможно вы не используете все ресурсы, которыми обладаете. Подумайте над тем, какие могут быть способы увеличить доход.

Как формируется семейный бюджет?

Мы разобрали доходы и расходы, теперь важно посчитать сколько денег и откуда приходит, а также посчитать расходы. По пунктам — сесть и выписать. Получаем пока еще примерную, но уже картину, по которой определим диагноз.

Если расходы равны доходам, то бюджет сбалансированный. Это неплохая ситуация, как может показаться внешне. В лучшем случае семья тратит то, что зарабатывает и ничего не откладывает на накопления. Но если доход составляет 100 тысяч, а 70 из них уходит на долги, то что-то надо экстренно делать. В такой ситуации сложно даже начать думать о накоплениях и строить долгосрочные планы.

Если расходы превышают доходы, то возникает дефицит. А с ним стресс, ссоры и прочий ужас. В первую очередь, разберитесь с причинами такого положения дел, а во-вторую, прочитайте и законспектируйте книгу Джорджа Клейсона «Самый богатый человек в Вавилоне».

В книге «Самый богатый человек в Вавилоне» даются основы для понимания финансовых законов, приводятся законы богатства и правила избавления от «тощего кошелька». Книга написана понятным языком в повествовательной форме, рекомендована всем, начиная со школьного возраста.

Когда доходы превышают расходы, можно говорить об избытке или о накоплениях. Это хорошая ситуация, когда семья позволяет себе отложить деньги на отпуск или образование, создать «подушку безопасности» и чувствовать себя комфортно.

Если в прошлом месяце были непредвиденные траты, нехарактерные для обычной жизни, не спешите с плохими прогнозами. При подсчетах лучше учитывать доходы и расходы за полгода.

Задание. Определите, в каком состоянии ваш бюджет, проанализировав доходы и расходы за полгода.

Виды семейного бюджета

Чтобы деньги приходили и тратились с умом, договоитесь о том, какой вид бюджета предпочтительнее. Их три, рассмотрим подробнее.

Совместный бюджет

Самый распространенный способ вести семейный бюджет. Работает по принципу «общего котла». Каждый член семьи вносит в «котел» определенную сумму, после чего деньги расходуются на общие нужды. Суть этого принципа в том, что решения принимаются совместно. Деньги из тратятся по предварительному согласованию, супруги ставят друг друга в известность по планируемым и уже совершенным тратам. Чаще в такой системе участвуют двое — муж и жена, но если семья большая, то подключаются все, кто зарабатывает деньги. При этом у каждого остается сумма, которая тратится на личные нужды. Копилка может быть в виде общего счета или в виде наличных средств.

Такой способ успешен, если у супругов примерно одни и те же взгляды на финансовое планирование. При этом вклад в копилку не обязательно равнозначный. Например, муж вкладывает 30 000 руб., а жена 10 000 руб., в итоге получается 40 000, которые тратятся на всех.

Плюсы совместной бухгалтерии:

Как видите, многое упирается в психологию — всё взаимосвязано. Финансовые взаимодействия во многом лишь отражение истинного положения дел в семье, уровня доверия между супругами.

Раздельный бюджет

Этот способ больше характерен для западных стран, где каждый стремится доказать свою независимость. Во многих российских семьях он тоже прижился.

Раздельное ведение бюджета подразумевает, что кто-то платит, например, за коммуналку, а кто-то покупает детям абонементы в бассейн.

По сути, общехозяйственные траты делятся примерно поровну и всем от этого хорошо. При этом личные расходы каждый оплачивает самостоятельно.

Подойдет такой способ тем, кто осознанно распоряжается своими доходами, имеет стабильный заработок, накопления. К ведению раздельного бюджета нужно тоже подходить осознанно, о многих вещах лучше заранее договориться. А что, если один из супругов заболеет или надолго потеряет работу? А что делать, когда родится ребенок и жене придется уйти в декрет?

К сожалению, многие семьи до того заигрываются в независимость, что любая форс-мажорная ситуация способна выбить отношения из колеи. Не надо так, лучше договаривайтесь «на берегу».

Долевой бюджет

Пожалуй, максимально удобный способ распоряжения финансами. Долевой способ сочетает признаки совместного и раздельного.

Суть в том, что супруги формируют общий фонд пропорционально доходам каждого. Получается, каждый вносит свою долю. Например, муж зарабатывает 100 000 руб, жена 30 000, с ними живет сын-студент, который на подработках делает 15 000.

Каждый вносит на общие нужды 20%. Муж вкладывает 20 000 рублей, жена 6 000 и сын сдает на еду 3 000 рублей. Итого получается 29 000 рублей, которые уходят на коммуналку, продукты, прочий быт.

Остальные деньги тратятся по личному усмотрению. Доля вклада может быть любой и согласовывается заранее. Если в семье принято принимать совместные решения, то на общие нужды может отдаваться и 70-80% дохода, тут уж кто как привык.

С таким подходом легче заранее планировать большие траты, создавать резервный фонд. При этом, если чей-то доход временно сокращается, то с него никто не будет требовать фиксированную сумму, он просто внесет свою долю.

Как и везде тут тоже включаем голову. Чтобы избежать конфликтов, заранее решите, что делать, если кто-то вынужденно перестает работать. Также обсудите, что делать, если доход поднимется в 2 раза у одного из супругов, возможно следует какую-то часть оставить на накопления.

Задание. Определите, какой способ ведения бюджета удобен для вас. Поговорите об этом со всеми, кто участвует в финансовой жизни семьи. Решите, устраивает ли вас нынешнее положение дел или всё-таки что-то нужно менять.

Как вести бюджет: 10 главных принципов

Расставить приоритеты в тратах поможет матрица Эйзенхауэра. Несмотря на то, что она чаще применима к тайм-менеджменту, ее можно использовать как универсальный инструмент к любым сферам жизни. Делим предстоящие траты на четыре группы.

Хочу здесь дополнить. Делитесь благами с теми, кто в них действительно нуждается. Я сейчас о благотворительности. Каждый сам выбирает, как помочь — деньгами, поступками, общением, вещами и т.д. Важно то, что вы отдали благо в мир и вам вернется еще больше.

Семейный бюджет. Что это? Как правильно его вести и сэкономить?

Здравствуйте, уважаемые читатели!

Все мы слышали о том, что у государств и регионов есть бюджеты, которые играют важную роль в экономике, определяют финансовую стабильность и обеспечивают социальную защиту населения. Бюджет предприятий является залогом успешности и защищенности от кризиса. В жизни человека огромное значение имеет самый недооцененный из типов бюджета – семейный.

Понятие бюджета семьи

Семейный бюджет – это документ, содержащий план доходов и расходов семьи на определенный срок (месяц, квартал, год).

Обязательными атрибутами документа являются:

Бюджет есть способ переживать из-за денег быстрее, чем их потратишь, а также после

Из книги Эндрю Маккензи «14000 фраз…»

Цели и функции семейного бюджета

Бюджет составляется лишь для того, чтобы его сокращать

Основная цель бюджета — оптимизация доходов и расходов семьи. Даже очень богатые люди зачастую не просто планируют семейный бюджет, но и нанимают финансовых консультантов, чтобы разумно и правильно тратить свои деньги.

Важнейшая функция семейного бюджета – контроль затрат. Независимо от возраста и пола люди ежемесячно тратят деньги на продукты, транспорт, жилье, коммунальные услуги, спортивный зал, парикмахерскую, кинотеатр или ресторан. Список можно продолжать бесконечно. Благодаря контролю за финансами покупки становятся полностью обоснованными и доставляют радость, а не беспокойство.

Необходимость вести учет доходов обусловлена тем, что знание их структуры позволяет понять, сколько денег приносят бизнес, работа и инвестиции, сделать вывод об их эффективности.

На фоне постоянной рекламы легкодоступных кредитов многие “влезают в долги”. Правильное распределение расходов позволяет избежать лишних займов Я не имею в виду осознанные кредиты, например, ипотеку, благодаря которой семье не нужно снимать квартиру. Если вам интересно, выгодно ли брать ипотеку или лучше арендовать жилье, рекомендую ознакомиться со статьей: «Съем жилья или ипотека? Что выбрать? Считаем вместе».

Создание финансовых накоплений

Лучшим результатом учета домашних финансов является появление свободных денежных средств, которые при правильном использовании дадут не только защиту от форс-мажорных обстоятельств, но и увеличат доходы.

Виды семейного бюджета

По финансовому результату

Дефицитный

Дефицит предполагает ситуацию, когда расходы превышают доходы. Зачастую это происходит вследствие негативных событий, таких как болезнь, поломка автомобиля или потеря работы. Тем не менее, положительные причины дефицита бюджета тоже возможны, например, рождение ребенка или приобретение квартиры.

Профицитный

Когда запланированные расходы оказываются меньше доходов возникает приятная ситуация профицита. В этом случае возникают разные варианты распределения доходов – прекрасная возможность порадовать себя долгожданным путешествием или сделать выгодные инвестиции.

Сбалансированный

Если расходы и доходы равны, то финансовым результатом исполнения такого плана являются отсутствие долгов и остатков денежных средств. Чтобы добиться сбалансированности нередко приходится сокращать свои расходы или прикладывать дополнительные усилия, чтобы повысить доходы.

Сбалансированный бюджет: месяц и деньги кончаются одновременно

По типу управления

Современное общество не дает однозначного ответа на вопрос, кто должен управлять финансовыми потоками внутри семьи. Выделяют следующие варианты ведения семейного бюджета — общий, раздельный, совместно-раздельный и единоличный.

Общий

Раздельный

Совместно-раздельный

Единоличный

По сроку

В зависимости от длительности действия различают три вида плана:

Краткосрочный план является наиболее точным. Прогнозировать мелкие покупки на долгий срок очень сложно, поэтому при увеличении срока погрешность возрастает

Структура семейного бюджета

Две главные составляющие финансового плана – это доходы и расходы.

Источниками доходной части являются:

Расходная часть включает в себя следующие пункты:

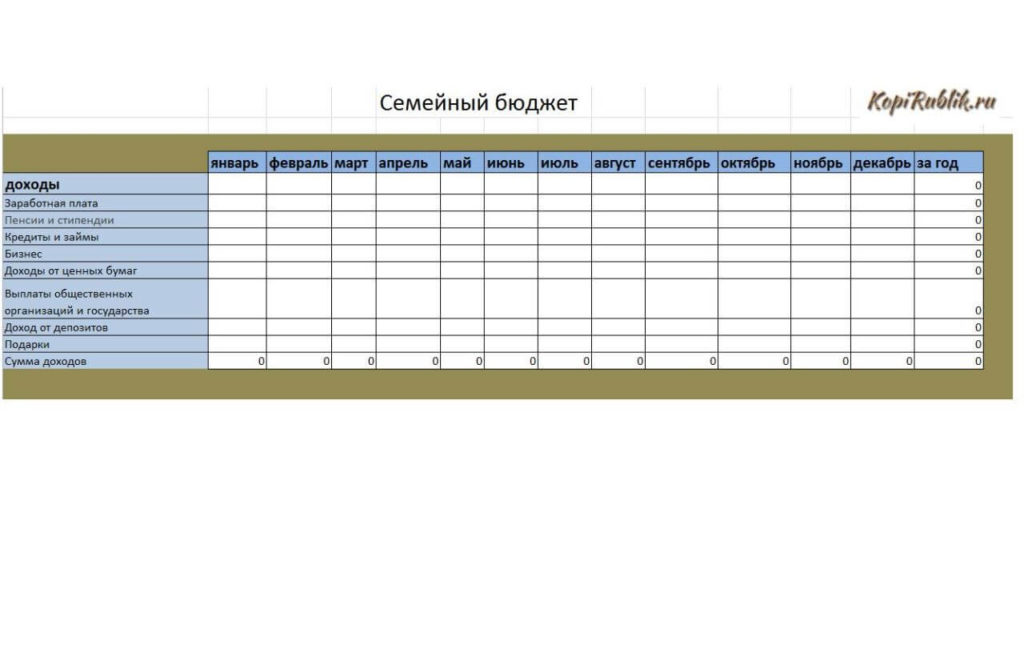

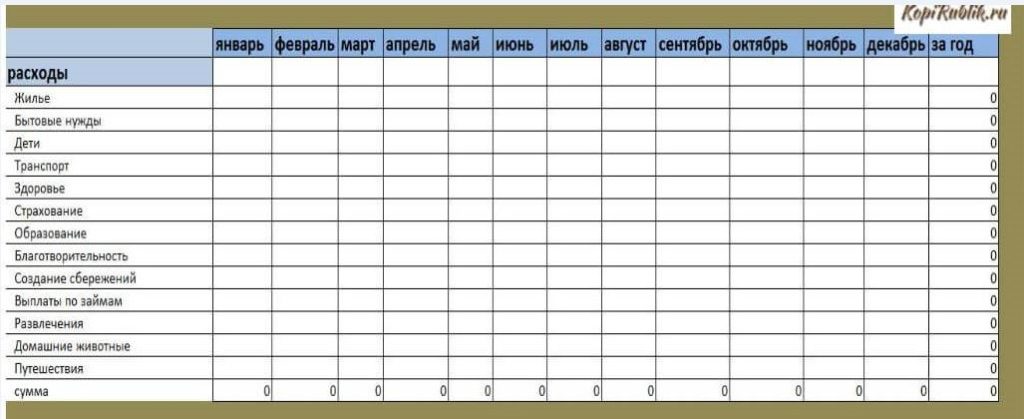

Представленные таблицы помогут получить общее представление об основных структурных элементах бюджета

Пример таблицы в части доходов

Пример таблицы в части расходов

Пример таблицы с итогами

Порядок ведения семейного бюджета

1 Этап. Определение целесообразности ведения бюджета.

Перед тем, как начать вести семейный бюджет, человек должен понимать, зачем он это делает. Бывают категории людей, у которых доходы значительно превышают расходы, а покупки совершаются не импульсивно, а рационально. Для таких людей формирование финансовых планов совершенно не обязательно. Большинство из нас балансирует на уровне «точки безубыточности», поэтому для многих составление семейного бюджета – это жизненная необходимость.

2 Этап. Сбор информации.

Чтобы правильно планировать доходы и расходы на год, нужно понять структуру своих финансовых потоков.

2.1 Составьте таблицу доходов и расходов на месяц

В таблице представлен довольно общий вариант распределения финансов. Строки можно разбивать на множество категорий и подкатегорий. Например, в качестве затрат можно ввести отдельные позиции на каждого члена семьи (либо создать отдельный документ на каждого человека), а также выделить из расходов на транспорт следующие подкатегории:

Чем детальнее будет информация в конце месяца, тем удобнее анализировать данные.

2.2 ежедневно заполняем таблицу, указывая в ней все движения денежных средств за день.

По истечении месяца подробно изучаем данные и решаем, следует ли отказаться от каких-либо затрат и есть ли возможность увеличить свои доходы. Если расходы не превышают доходы, можно переходить к следующему этапу.

4 Этап. Формирование плана на 1 месяц

Теперь, имея представление о структуре личных и семейных финансов, спланируйте семейный бюджет на 1 месяц. При этом исключите из плана затраты, которые в ходе 3 этапа показались вам нецелесообразными.

5 Этап. Контроль исполнения плана на 1 месяц

В ходе исполнения всегда нужно обращать внимание на отсутствие серьезных отклонений и вовремя корректировать свои действия.

Многие планируют семейный бюджет, не осуществляя последующего контроля расходов, что часто приводит к его дефициту.

Проанализируйте документ, особенно строчки, где ожидаемые цифры значительно отличаются от фактических. Посмотрите, достигнуты ли профицит или сбалансированность бюджета.

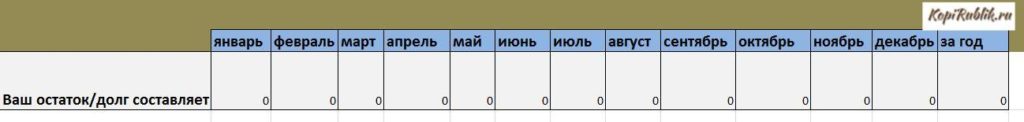

7 Этап. Составление бюджета на год с последующим контролем и анализом результатов исполнения.

Порядок действий абсолютно такой же, как в 4, 5, 6 этапах с той лишь разницей, что срок плана составляет 12 месяцев. Максимально ответственно надо подходить к учету расходов. Лучше распределить семейный пул затрат равномерно по месяцам.

Формы планирования семейного бюджета

На бумаге

Существует несколько способов планирования. Самая простая форма ведения учета – бумажная.

Таблица Excel

Достаточно простая и удобная форма. Многие семьи планируют семейный бюджет именно в Excel.

Google таблица

Инструмент, который имеет схожие с Excel плюсы и минусы, но со своими особенностями.

Инструмент, который имеет схожие с Excel плюсы и минусы, но со своими особенностями.

Специализированные программы для компьютера и смартфона

Когда возможностей простых инструментов становится недостаточно и следует обратиться к приложениям и программам специально созданным для ведения домашней бухгалтерии.

У современных программ учета финансов широкий функционал:

Рассмотрим особенности и возможности приложений:

Программы ведения семейного бюджета отличаются разнообразием. Подробное рассмотрение их всех в рамках одной статьи запутает читателя. Поэтому приведу в таблице еще ряд приложений для самостоятельного ознакомления и укажу, на каком устройстве они работают.

| Android | iOs | Windows | Web | Mac | Linux | |

|---|---|---|---|---|---|---|

| ClevMoney | да | нет | нет | нет | нет | нет |

| Expense | да | нет | нет | нет | нет | нет |

| Finance PM | да | нет | нет | да | нет | нет |

| HomeMoney | да | нет | нет | нет | нет | нет |

| MobiFinance | да | да | да | нет | нет | да |

| MoneyManager | да | нет | нет | нет | нет | нет |

| Wallet | да | да | нет | да | нет | нет |

| Ynab | да | да | нет | да | нет | нет |

| Блиц бюджет | да | нет | нет | да | нет | нет |

| Домашняя бухгалтерия | да | да | да | нет | нет | нет |

| Монитор финансов — расходы и доходы | да | да | нет | нет | нет | нет |

| Менеджер расходов | да | нет | нет | нет | нет | нет |

| Смарт чеки | да | да | нет | нет | нет | нет |

| 1 С миниденьги | да | да | да | да | нет | нет |

В качестве заключения отмечу, что для составления плана пользуюсь программой MoneyWiz 2 и ее функциональность меня более чем устраивает.

Как сэкономить семейный бюджет

Перечень основных способов уменьшить расходы: