Что такое системный трейдинг

Ценная подборка №34. Системный трейдинг: путь к неслучайному успеху

Наличие трейдеров, организаций, которые в течение длительного времени имеют позитивный результат – не является доказательством существования устойчивого преимущества трейдера на рынке.

Торговля на бирже: это игра или бизнес? Сначала нужно разобраться с рядом определений. Что такое, прежде всего, игра? С моей точки зрения, в ключевой момент игре – это наличие элемента удачи, случайности. Отсюда мое негативное отношение к терминам как «игрок на бирже», «игра на бирже», поскольку эта терминология неявно подталкивает людей к большему риску, к игре на удачу, к некому фатализму. В противовес этому доходы от бизнеса должны носить закономерный характер. В бизнесе должен существовать технологический процесс получения прибыли. Таким образом, игра и бизнес – это в некотором роде антагонисты. В одном случае – больше доля удачи, везения, в другом – результат должен быть закономерен.

Считается признанным, что цены на бирже предсказываются очень плохо. Есть, правда, люди, которые утверждают, что им удается строить стратегии непосредственно на прогнозе самих цен, но отношусь к такого рода утверждениям достаточно скептично, хотя, может, я и не прав — в мире всегда есть место чуду.

Исходя из непредсказуемости или плохой предсказуемости будущих значений цен, возникает предположение, что игра на бирже не может быть бизнесом, поскольку в основе ее лежат непредсказуемые процессы. Как сказал Исаак Ньютон, в свое время проигравший значительное состояние на бирже: «Я могу предсказать, где будет находиться каждая из планет через миллионы лет с точностью до секунды, однако, я не могу предсказать, куда в следующую минуту погонит цены эта безумная толпа».

Однако, если бы это было так, то выигрывать на бирже в течение длительных промежутков времени, десятилетий, как это делают многие трейдеры и организации, было бы невозможно. Также, как невозможно выигрывать в течение длительного времени при игре в рулетку. И обычно на этот факт – на наличие больших треков с положительными исходами, указывают, когда хотят показать, что есть неслучайные результаты и профессионализм трейдера позволяет достичь стабильного и предсказуемого результата. Но, с моей точки зрения, это не совсем правильно, поскольку просто по закону больших чисел что-то да должно случиться. Мне нравится такой вопрос-притча: «Почему дельфин всегда толкает тонущего человека к берегу? Потому что те, которых они толкали от берега, уже никогда и никому ничего не расскажут».

Биржа – это такое место, где миллионы людей пытаются найти кусочек своего счастья. К этой цели идут миллионы, но мы видим только тех людей, которые дошли к этой цели. Может быть, кто-то, совершая даже случайные действия может оказаться в числе выигравших – просто по закону больших чисел. Также как если миллион человек каждый по 100 раз кинет монетку, то существует определенный процент вероятности, что у кого-то из них 90 раз из 100 выпадет «орел».

Таким образом, с моей точки зрения, наличие трейдеров, организаций, которые в течение длительного времени имеют позитивный результат – не является доказательством существования устойчивого преимущества трейдера на рынке.

Также я слабо представлю себе возможность какого-либо математического доказательства существования такого преимущества. Может быть я, будучи не математиком, что-то не понимаю, но я слабо представляю как такое доказательство может выглядеть и никогда не слышал об их наличии. Хотя, быть может, я опять-таки ошибаюсь. Поскольку, таким образом, ни практика, которая обычно является критерием истины, ни математика, в данном случае не дают нам ответа на вопрос: «имеет ли трейдер закономерное преимущество на рынке?», а ответ на этот вопрос нам очень бы хотелось получить, и желательно положительный, то придется идти узкой извилистой тропинкой логики, которая не всем может показаться безупречной, но меня она устраивает и когда я торгую на рынке, эта логика дает мне ощущение, что я иду по хорошей асфальтовой дороге, а не по тонкому потрескивающему и готовому в любой момент провалиться ледку.

Есть такой класс игр, который называется случайно-стратегический: когда стратегия выигрыша строится на случайных событиях. В качестве примера — широко известные нарды или преферанс. Очевидно, что в данном случае игра строится на случайных событиях, поскольку невозможно, если никто не мухлюет, предугадать выпадение костей и выпадение карт. Однако, точно также очевидно, что сильнейший игрок имеет закономерное преимущество. Таким образом, есть игры, в который возможно построение выигрышных стратегий даже на случайных событиях. Однако это возможно только в тех играх, где участвую более 1 участника, где соревнуются стратегии нескольких людей, где идет соревнование не с его величеством непредсказуемостью, а соревновании стратегий между собой.

С моей точки зрения, работа на бирже, торговля на бирже — это случайно-стратегическая игра с неограниченным кругом участников. В отличие от других игр, у нее есть ряд особенностей.

Первая – это фактор времени. Есть такая присказка, что «на бирже можно выигрывать только одним способом – медленно». Естественным ритмом рынка являются недели, месяцы и годы. Для выявления победителя на рынке необходим длительный промежуток времени, который психологически не естественен для людей – хочется получить результаты быстро, хочется быстро доказать свою состоятельность, но именно эта торопливость очень часто подводит. Нужно понимать, что доказательство своей состоятельности на рынке — процесс очень длительный и его нельзя форсировать.

Есть так же ряд положительных моментов этой игры, на которых я также хочу остановиться. Судя по всему, у случайно-стратегической игры есть очень большое, практически неограниченное количество выигрышных стратегий. Связано это, скорее всего с тем, что рыночное сообщество, этот коллективный разум пополам с самыми дремучими эмоциями, причем, когда я говорю «пополам», я делаю рыночному разуму достаточно большой комплимент, поскольку инстинкты там, как правило, преобладают, так вот это коллективный разум состоит из большого количества различных групп, группок, супергрупп, со своими стереотипами поведения. Когда мы разрабатываем свою какую-либо стратегию, мы неявным образом выделяем одну из этих групп как спарринг-партнера, против которого мы будем играть и используем в своей работе неэффективности его стратегии. Что приятно, что наш спарринг-партнер не может отказаться от этой игры. Он вынужден с нами играть. Но с другой стороны, могут начать играть против нас и мы тоже не сможем от этого отказаться. Кстати говоря, успешное применение контрстратегии против определенных групп участников скорее всего и лежит в изменении характера рынка. Просто-напросто, какие-то группы участников могут «убиваться» на рынке, вымываться с рынка, не возобновляться за счет притока новых игроков и характер рынка от этого может несколько меняться. Если «убивается» большая группа участников, то характер рынка может меняться значительно.

Самая распространенная стратегия на рынке – отсутствие каких-либо стратегий. Поэтому, с моей точки зрения, любая вменяемая стратегия, используемая на рынке, любые вменяемые стратегии конкурируют не между собой, а они конкурируют с этой основной массово применяемой стратегией – отсутствием стратегии. Если взять 2 правильные стратегии – это как 2 волка, охотящиеся за зайцем – может быть один волк более эффективен, второй менее эффективен, но так же как и волки — друг другом они не питаются, а потребляют зайцев.

Держа в уме все вышеперечисленные особенности случайно-стратегической игры, попробуем в самых общих чертах рассмотреть поиск эффективной рыночной стратегии. Я бы остановился здесь на 2 ключевых аспектах: увеличение предсказуемости и достижение устойчивости. Как я уже говорил, значение будущих цен – плохо предсказуемы. Не надо путать, кстати, плохую предсказуемость и случайность – это разные вещи. Между тем, для построения любой эффективной стратегии в явном или неявном виде, нам необходимо построение прогноза. Здесь у нас есть вариант: хотя сами цены у нас предсказываются плохо, однако, есть ряд других производных показателей цен, которые предсказываются несравненно лучше. Это, к примеру, волатильность – без сомнение она предсказывается значительно лучше цен. Если цены плохо предсказуемы, то на прогнозах волатильности можно строить эффективные стратегии. Вот таких вот производных от первичного ценового ряда показателей, которые прогнозируются лучше самих цен, достаточно много. И, с моей точки зрения, это основной путь увеличения предсказуемости наших стратегий. Судя по программе, предусмотрены выступления на эту тему, будет более подробно рассматриваться этот вопрос, а я перейду к другому важному аспекту построения системы — устойчивости.

Очевидно, что необходимы исследования рынка в поисках устойчивых закономерностей. Чем будет более устойчива закономерность, тем будет более устойчивой наша система. Стремясь к поиску таких устойчивых закономерностей, мы должны выбирать в качестве спарринг-партнера какую-нибудь большую группу, обладающую неэффективностью своей стратегии. Чем больше будет эта группа, тем дольше мы будем ее «убивать» и тем будет для нас лучше. А еще лучше, если эта группа будет постоянно подпитываться поступлением новых членов извне. Нет ничего более постоянного, чем извечные человеческие слабости. Это жадность, присущая почти всем участникам рынка. И, по крайней мере, часть наиболее устойчивых систем создается с неявным использованием этой человеческой слабости – страсти к наживе. Фактически, на графиках рынка мы должны искать графические эквиваленты проявления человеческих чувств. К примеру, разберем психологическую модель поведения большинства трейдеров, торговцев, при переходе рынке от бокового состояние к тренду. За время бокового состояния люди привыкают к имеющимся ценам и они начинают казаться им справедливыми. И вот цена начинает расти. С точки зрения трейдеров цена стала неоправданно высока и люди начинают продавать. Таким образом, возникает продажа в начале тренда и люди избавляются от позиций. Точно так же возникает группа людей, которая покупает на падениях рынка. Им кажется, что цена стала неоправданно низкой относительно той цены, к которой они привыкли за день, неделю и они начинают покупать подешевевшие акции. Если бы не эти люди, то нам не кому было бы продавать акции, когда мы хотим выйти из рынка на падении, и не у кого было бы купить, когда акции начинают рост. Надеюсь, что брокерская индустрия, в т.ч. и организаторы этого мероприятия, будут и дальше прилагать усилия, к «поставке» этих групп участников на рынок. Пожелаем им значительного успеха в этом направлении.

С точки зрения эмоций, может быть, неприятно продавать на падении или покупать на росте, никто не говорил, что трейдинг – это эмоционально приятная вещь, однако, с точки зрения управляемых счетов — это достаточно эффективная стратегия.

Исходя из таких логических предпосылок можно, например, определить характеристики рынка, на которых трендовые модели должны работать. Пример: это должны быть рынки, где, достаточно часто с точки зрения фундаментальных причин возникают тренды, а второе – должна быть достаточно большая прослойка непрофессиональных участников. Под непрофессиональными в данном случае я понимаю тех, кто торгует на рынке эмоционально, кто не в состоянии контролировать свои эмоции или не использует каких-либо разумных стратегий. С моей точки зрения – российский рынок акций как раз и подходит под оба эти признака, что наполняет меня счастьем, делает меня счастливым, поскольку, как говорится в одном из определений: «Счастье – это осознание обоснованности собственной перспективы».

Системный трейдинг

Торговля на бирже — это цепочка сделок с целью извлечения прибыли. Не все совершаемые сделки будут прибыльными. Задача трейдера заключается в том, чтобы прибыль от успешных сделок была больше, чем убыток — от неудачных сделок. Получаемый убыток — это норма, в этом нет ничего страшного. Плохо, когда убыток будет превышать прибыль. Есть простейшие правила фиксации убытка. Например, правило 2%, то есть фиксация убытка при достижении 2% убытка от капитала на одну сделку. Но даже если трейдер и будет неукоснительно соблюдать такое простое правило риск-менеджмента, он все равно рискует не заработать — из-за того, что его входы в сделку не всегда будут удачными.

Самое простое, что может сделать трейдер — делать сделки на удачу, полагаясь на свою интуицию. Возможен ли такой подход и будет ли он эффективным? Можно говорить о том, что да, но для этого надо иметь понимание и чувство рынка. Фактически речь идёт не об интуиции как об интуитивном подходе к торговле, однако успешный трейдер в любом случае будет анализировать большой объем информации перед совершением сделок. Может ли новичок, только пришедший на рынок, делать точно так же? Конечно, может, но он должен иметь для этого некую систему правил, которая опирается на анализ рынка с точки зрения фундаментального, технического и факторного анализа. Такая торговля, основанная на системе, получила название «системный трейдинг».

В отличие от интуитивного трейдинга, который у новичка зачастую происходит на авось, системный трейдинг подразумевает торговлю по системе принятия решений. Выглядит она следующим образом:

Как правило, трейдер редко в своей работе использует фундаментальный анализ, так как рынок редко обращается к фундаментальным причинам роста — трейдеру проще использовать формулу «растёт — покупаем, падает — продаём». Поэтому не стоит увлекаться анализом фундаментальных причин того или иного движения, как правило, их нет. Анализ финансового положения актива — это удел инвестора, который действительно покупает бизнес с целью иметь долгосрочный доход от прибыли, полученной от бизнеса или актива. Задача трейдера — получить прибыль здесь и сейчас, поэтому он больше использует технический и факторный анализ.

Примеры стратегий системного трейдинга

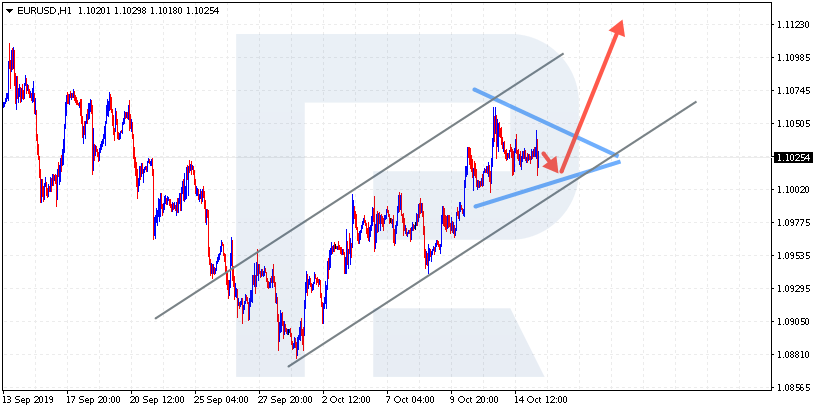

Самое простое, что может использовать трейдер — принятие решений об открытии/закрытии позиции на основании технического анализа. Для примера, самая простая система может быть основана на пересечении скользящих средних. Скажем, нужно покупать, когда средняя с меньшим периодом пересекает среднюю с большим периодом снизу вверх, а продавать — если средняя с меньшим периодом пересекает среднюю с большим периодом сверху вниз. Такая система вполне эффективна и будет давать прибыль при трендовом движении актива. Остается только определить параметры таких средних. Как это сделать?

Один из главных постулатов технического анализа гласит, что история повторяется. То, что работало в прошлом, можетбыть успешным и в будущем. Таким образом, можно запрограммировать эти правила в одной из специализированных программ, например, TSlab, Трейдматик, AmiBroker, WealthLab, MultiCharts или Metatrader и рассчитать результаты торговли при разных значениях параметров средних. Перечисленные программы позволяют это сделать на автомате, перебирая с заданным шагом параметры системы. В конечном итоге в результате расчёта мы получим значения параметров системы (в нашем случае — параметры средних), при которых прибыль от торговли будет максимальной. Следует учесть, что при расчёте параметров на исторических данных следует разбить период на две части — на более раннем произвести расчёт (оптимизацию) параметров, а на втором периоде сделать проверку параметров без оптимизации, то есть определить, что было бы, если мы запустили систему, сделав расчёт на предыдущих исторических данных (what-if анализ). Если видно, что система производит прибыль на следующем периоде, можно сделать вывод о том, что она будет успешна и в дальнейшем — то есть в будущем. Если система будет убыточной или ее доходность станет значительно ниже, нужно снова искать иные параметры оптимизации на первом временном участке и снова проверять их на втором. Если не удаётся найти такие параметры, придётся изменять алгоритм принятия решений.

Можно построить систему принятия торговых решений, основанную на пробитии или отскоке от уровней сопротивления или поддержки, то есть основанную на неких графических паттернах (рисунках) рынка. Такими паттернами могут быть свечные или барные комбинации.

Используя многообразие технического анализа, можно построить очень мощную систему принятия решений. Еще лучше, если в арсенале трейдера будет много таких систем — это повышает способность совокупности разных торговых решений, дающих прибыль при разном состоянии рынка.

Еще одним способом принятия решений является факторный анализ, при котором происходит анализ тех или иных фактов (событий, новостей) которые оказывают влияние на движение цен. Простейшая модель поведения цен на новостях это «покупай на слухах, продавай на фактах». В последнее время набирает популярность квантовые трейдеры, которые наряду с факторным анализом идут дальше и начинают делать количественный анализ тикового графика и ленты сделок. Как правило, трейдеры используют для такого анализа язык программирования R, который позволяет строить статистические и вероятностные модели рынка. Такой статистический анализ выявляет аномалии на рынке — находит моменты аккумуляции или распродажи актива и делает предположения о возможном движении цен.

Важным преимуществом системного трейдинга является исключение человеческого фактора — эмоций, что позволяет снизить психологическую нагрузка на трейдера. Задача трейдера в случае системного подхода заключается в поиске верных решений входа в рынок и выхода из него, а не в отслеживании его состояния. Использование стратегий системного трейдинга позволяет автоматизировать принятие решений трейдером — он может сосредоточиться на анализе рынка и построении моделей его прогнозирования.

Системный подход позволяет плавно и безболезненно войти в рынок новичку, помогает принимать убытки и оценивать рынок в целом как сложную модель, а не набор случайностей. Даже использование простейших стратегий системного трейдинга сделает вашу торговлю эффективной.

Базовые понятия

Инвестирование на финансовых рынках сейчас активно предлагается как способ сохранения капитала или получения дохода. Существует большое количество точек зрения о том, каким образом необходимо осуществлять свою торговлю на бирже. Споры о том, какие методы более эффективны, а какие нет, длятся в сообществе инвесторов постоянно.

Тот способ управления своим капиталом, который мы используем и предлагаем другим инвесторам, называется системный трейдинг.

Для начала скажем, чего не стоит ждать от системного трейдинга:

Если вам где-то предложат торговлю на финансовых рынках, как способ в течение указанного времени гарантированно получить высокую доходность без риска, то это в большинстве случаях либо прямой обман, либо некомпетентность того, кто вам это предлагает. С высокой вероятностью такая инвестиция приведет к потере всего или большей части вашего капитала.

Что может дать системный трейдинг

Использование принципов системного трейдинга позволяет:

Под среднегодовым доходом понимается такой положительный результат инвестирования, который может быть получен в среднем за период времени не менее трех лет.

Например, в первый год ваша доходность может составить +10%, во второй год +20%, а за третий +45%. В итоге, среднегодовая доходность за три года составит +25%.

Возможны и такие варианты: первый год 0%, второй год +30%, третий год +45%. Среднегодовая доходность за три года все те же +25%. Но для получения такого результата инвестору пришлось бы в течение года смотреть на нулевой результат своей деятельности.

Поэтому, крайне желательно при выборе способа инвестирования сбалансировать свои ожидания как по потенциальной доходности, так и по риску, которые может предоставить тот или иной подход. Это позволит инвестору более уверенно себя чувствовать в те моменты, когда рыночная фаза будет наиболее неблагоприятной к выбранным стратегиям и результаты инвестирования будут либо отрицательные, либо около нуля в какой-то промежуток времени.

Отвечая на вполне закономерный вопрос, насколько хорошими могут считаться результаты инвестирования со среднегодовой доходностью +25% или +30%, основываясь на более чем десятилетнем опыте системной торговли, хотелось бы отметить следующие моменты:

Основные принципы системного трейдинга

При системном трейдинге у вас также есть возможность выбирать более агрессивные (приносящие больше дохода) или более консервативные (с меньшим риском) стратегии.

Однако любая стратегия в рамках системного трейдинга является доходной и оправданно рискованной. Поэтому её длительное применение с большой вероятностью даст вам положительный результат.

Само слово «системный» подразумевает набор правил, которые всегда чётко исполняются.

Другими словами, инвестор открывает торговые позиции, полагаясь не на интуицию и собственные ощущения, а на конкретные сигналы, события на рынке.

Главное отличие системного трейдинга: сделка всегда совершается при появлении конкретных сигналов и никогда не совершается, если такие сигналы отсутствуют.

На сегодняшний день создано множество торговых систем для такого трейдинга. Они отличаются друг от друга тем, какие именно сигналы берутся за основу.

Разные системы показывают разную эффективность. Но она всегда выше, чем эффективность спонтанного трейдинга, когда инвестор сам совершает сделки, порой не отдавая себе отчёта, почему он принял решение купить или продать актив.

Где применяется системный трейдинг

Принципы системного трейдинга таковы, что их можно одинаково успешно применять для:

Торговли акциями на фондовом рынке

Торговли валютными парами на рынке Forex

Торговли биржевыми индексами

Торговли товарными активами

Торговли на срочных рынках (фьючерсы и опционы)

Мы реализовали технологические решения для торговли на множестве торговых площадок, чтобы вы могли выбрать наиболее подходящую для вас.

Плюсы автоматической торговой системы

Поскольку системный трейдинг предполагает строгое следование формализованным принципам, то он в большинстве случаев легко автоматизируется. Нет необходимости самостоятельно отслеживать рынок и совершать сделки, автоматическая система способна делать это без вашего участия.

Работает без перерывов 24 часа в сутки полностью в автоматическом режиме

Не подвержена эмоциям, чётко придерживается заложенных принципов

Настраивается, подстраивается и оптимизируется, чтобы быть максимально эффективной

Как начать использовать системный трейдинг

Если у вас есть желание использовать системный трейдинг, мы подготовили для вас все инструменты и возможности, которые вам потребуются.

В дальнейшем от вас потребуется оптимизировать отдельные торговые системы, подстраивая их параметры под текущий рынок, а также оптимизировать портфель стратегий целиком, убирая из него малоэффективные стратегии и добавляя новые.

Получать стабильный доход от торговли акциями или другими активами — вполне реально, если делать это правильно.

Мы создали QuantPro Platform именно для того, чтобы помогать серьёзным инвесторам и трейдерам обмениваться информацией и находить лучшие решения.

Системный и ситуативный трейдинг: что эффективней?

Содержание статьи

Для того, чтобы добиться успеха на финансовых рынках, необходимо иметь четкую систему торговли, которая дает понимание входа и выхода из рынка как с прибылью, так и с убытком. Также важно соблюдать правила управления капиталом, быть психологически готовым к серии убыточных позиций и хорошо себя чувствовать в серии прибыльных позиций.

Качественная торговая система отличается от бессистемной торговли еще и тем, что трейдеру не нужно думать хороша ли текущая ситуация на рынке, либо же текущий момент входа в рынок стоит пропустить. Он просто следует правилам и открывает и закрывает позиции двигаясь по графику цен.

К сожалению, никто заранее не знает отработает ли себя текущий паттерн или же придется закрыть сделку по стопу. Чтобы это узнать, нужно всего лишь торговать в рамках выбранного метода. Конечно же мы можем применять различные хитрости и способы, чтобы увеличить вероятность отработки сигнала, к примеру, торговать на демо-счете до момента получения двух убыточных позиций и только после этого пробовать открывать сделку на реальном торговом счете. Вариантов и способов торговли огромное множество и ежедневно миллионы трейдеров пробуют победить рынок.

В этой статье мы рассмотрим плюс и минусы системного и ситуативного трейдинга, чем они отличаются друг от друга, и на основе собственного опыта сделаем выводы о целесообразности использования таких походов.

Системный трейдинг

Здесь речь идет о наличии простой системы на основе индикаторов, где из десяти трейдеров все увидят одинаковые сигналы. Как правило, в системном трейдинге нет нескольких мнений о текущей ситуации на рынке, трейдеру нужно просто открывать позицию, либо же ждать сигнала для входа в рынок.

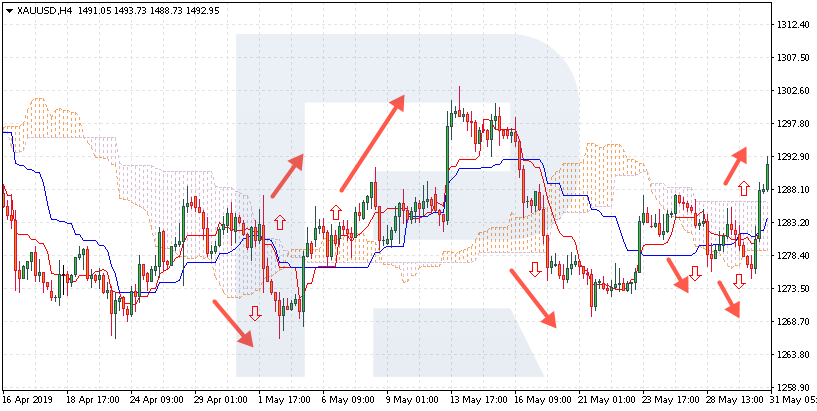

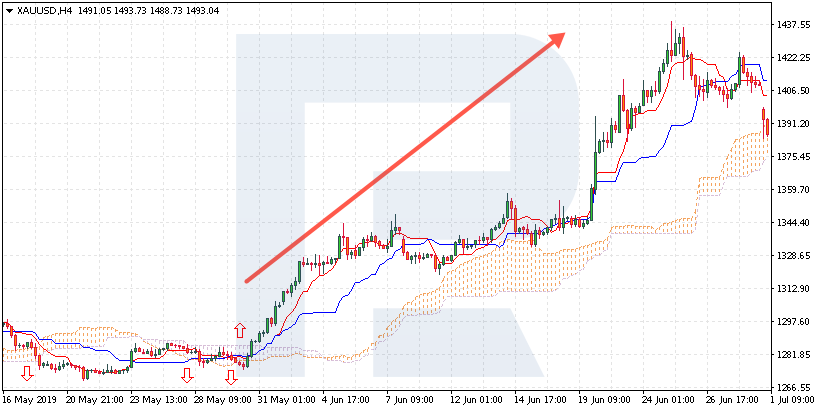

В одной из статей мы рассматривали использование индикатора Ишимоку. Сначала он кажется слишком сложным, однако все сводится к банальной торговле в сторону тренда и ожидании формирования сигналов для входа в рынок. После этого мы открываем позициюи ждем формирования следующих сигналов. К примеру, цена пробила Облако индикатора Ишимоку снизу вверх, значит можно покупать.

Если же цены пробили Облако сверху вниз, значит тренд скорее всего будет нисходящий, и можно продавать. От нас не требуется много времени на принятия решения, нужно всего лишь следовать набору правил.

Да, в моменты бокового движения трейдер будет получать постоянные пробои границ Облака ценами, и слишком много открывать и закрывать позиции практически в ноль, либо терпеть серию незначительных убыточных позиций. Но как только начнется тренд, рынок будет выносить цены все дальше и дальше от точки входа. В этом случае просто нужно двигать Стоп Лосс и держать имеющуюся прибыль, пока рынок не решит развернуться и закроет нашу позицию.

Плюсы торговли по строгим правилам

Часто можно услышать мнение, что хорошая система — это всего лишь 20% от общего успеха на рынке, остальные 80% — это умение соблюдать правила управления капиталом и не менять собственные правила в трудные периоды на рынке. А такие моменты всегда будут и здесь важно не терять слишком много.

Минусом может выступать продолжение торговли по трендовой системе в моменты боковых движений на рынке. Это та ситуация, когда цены просто стоят на месте, а трейдер получает сигналы и к покупкам, и к продажам, постоянно фиксируя убыточные позиции.

Ситуативный трейдинг

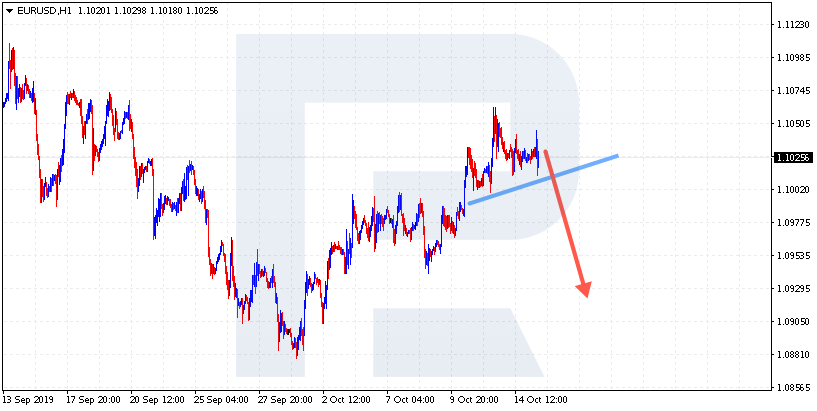

Такой подход к анализу рынка и принятию торговых решений в корне отличается от системного. В большинстве случаев ситуативный трейдинг — это графический анализ, где трейдеры ищут различные паттерны и графические модели. Это может быть ”Голова и плечи”, ”Волны Вульфа”, либо же любая другая модель технического анализа.

Сложность заключается в том, что на дневном графике может быть перевернутая модель ”Голова и плечи”, а на часовом обычная, и это будет сбивать трейдера. Более того, если на этот же график посмотрят и другие графические трейдеры, то они могут увидеть в этой же модели и ”Треугольник”, и любую другую модель, или же просто сказать, что против тренда и здесь входить не стоит.

А может быть их смутит размер стопа и общая ”красота” такой модели. Даже опытные трейдеры порой не могут правильно выбрать, какую же модель торговать и в какую из сторон.

Преимущества и недостатки ситуативной торговли

Нельзя отрицать факт того, что опытный трейдер может показать результат торговли по графическим моделям лучше, нежели человек, который только вчера увидел данную модель и пробует применять ее. Поэтому наработанный опыт играет здесь очень важную роль. Используя ситуативный трейдинг, придется много думать и принимать порой сложные решения, чего абсолютно лишен системный подход к торговле на финансовых рынках.

Регулярно анализировать графики на различных временных промежутках и придерживаться правилам торговли на основе собственных ощущений и порой откладывать открытие позиции из-за низкой волатильности может быть очень трудно на длительной дистанции.

Что выбрать трейдеру?

Если трейдер только начинается знакомиться с рынком, возможно лучшим вариантом станет системная торговля по строгим правилам. Это избавит от лишних входов в рынок без соответствующих сигналов, а также снизит эмоциональное давление в моменты серии убыточных позиций. Уже в процессе торговли, новичок будет двигаться по стадиям развития трейдера к самой верхней, где полученный опыт он сможет изменить свою торговлю в сторону ситуативного трейдинга и отбросить часть строгих сигналов системы, которые в процессе работы показывали худшие результаты.

Не стоит забывать, что хорошая система — это всего лишь 20% общего результата, нужно научиться контролировать риски и уверенно чувствовать себя, принимая убытки, либо же фиксируя прибыль. Также как спортивная резина и жесткая подвеска на автомобиле не сделает из водителя гонщика, нужен опыт и наработанные навыки вождения.

Выводы

Ситуативный и системный трейдинг имеют как плюсы, так и минусы. Ситуативный трейдер может пропускать хорошие сигналы для входа в рынок из-за того субъективного анализа, который он добавляет в расчете на то, чтобы улучшить свой метод. Но мы можем входить в рынок большим объёмом, если чувствуем, что паттерн направлен в сторону тренда, менять правила входа в процессе торговли. Однако считается, что на дистанции такой вариант торговли не принесет хороших результатов и это серьезная проблема для ситуативного трейдера.

Системный трейдинг вынуждает торговать абсолютно все сигналы системы и заставляет двигаться вслед за рынком по строгим правилам, даже если ситуация выглядит совсем абсурдной. Но здесь трейдер будет испытывать меньшее эмоциональное давление, всему виной набор правил, а не навыки трейдера.

Для любого из вариантов все же нужно иметь опыт работы на рынке и не забывать про управление рисками. Какой бы качественный сигнал не давала система, к сожалению, он не может дать 100% вероятность отработки, поэтому не стоит брать на себя слишком высокие риски потерять большую часть депозита.

Андрей Гойлов

Финансовый аналитик и успешный трейдер, в торговле предпочитает высоковолатильные инструменты. Ежедневно участвует в проведении вебинаров по трейдингу и в разработке образовательных материалов компании RoboForex.