Что такое спред и своп

Основы Форекс: цена, спред, своп, Аск и Бид

В основе образования рыночных цен всегда заложена так называемая “Формула спроса и предложения”. И не важно, на каком рынке вы находитесь — товарном, сырьевом или валютном. В любой сделке всегда присутствуют продавец и покупатель. Продавец стремится продать подороже, а покупатель стремится приобрести подешевле. И когда возникает совпадение интересов обеих сторон, происходит сам факт сделки. Как же формируется её цена?

Как формируется цена на рынке Форекс

В основе формирования цен на валютном рынке находятся торги на открытом рыночном аукционе. Цена зарождается от соотношения спроса и предложения в конкретный момент времени. В реальности на валютном рынке одновременно совершаются сотни тысяч сделок, в результате которых каждый день через рынок Форекс проходят до 5 трлн USD.

Если в какой-то момент времени продавцов больше, чем покупателей, цена падает. Если покупателей больше, чем продавцов — растёт.

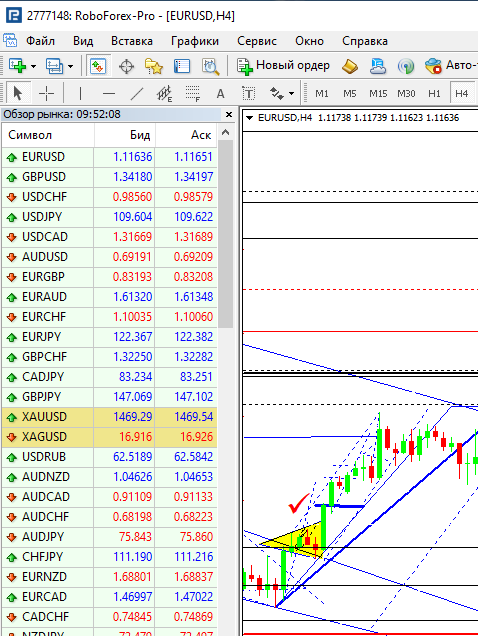

Всё это приводит к постоянному движению и изменению цены. Все колебания цен мы с вами можем наблюдать в окне “Обзор рынка” торгового терминала.

Бид (Bid), Аск (Ask) и спред (spread) на рынке Форекс

В «Обзоре рынка» отображаются тикеры валютных пар (Simbol). Напротив каждого актива присутствуют текущие цены Бид и Аск.

Цена Бид – лучшая цена на продажу, Аск – лучшая цена для покупки.

В качестве примера рассмотрим пару EUR/USD:

Цена Бид — 1,1636, по этой цене мы продаём инструмент. Цена Аск — 1,1651, по этой цене совершаются покупки. Разница между этими ценами 1,1651 — 1,1636 = 0,0015 называется «Cпред».

Своп (Swap)

Своп – это разница в процентных ставках по каждой из валют торгуемого инструмента.

Для примера возьмём торговлю по EURUSD и допустим, что мы купили евро (EUR) и продали доллары США (USD). Процентная ставка по EUR — 2%, по USD — 1%. Если мы переносим открытую позицию на следующий день, то за использование заёмных средств мы получим дополнительно около 1% к открытой позиции:

Допустим, мы продаём EUR и покупаем USD. Тогда за перенос позиции с нас удержат 1%:

Свопы бывают как положительные, так и отрицательные. Это происходит потому, что изначально у нас нет евро, и для реализации сделки нам практически взаймы предоставляются необходимые средства. Вот за их использование с нашего депозита и взимаются указанные проценты. А зачисляются эти средства на депозит в момент закрытия сделки.

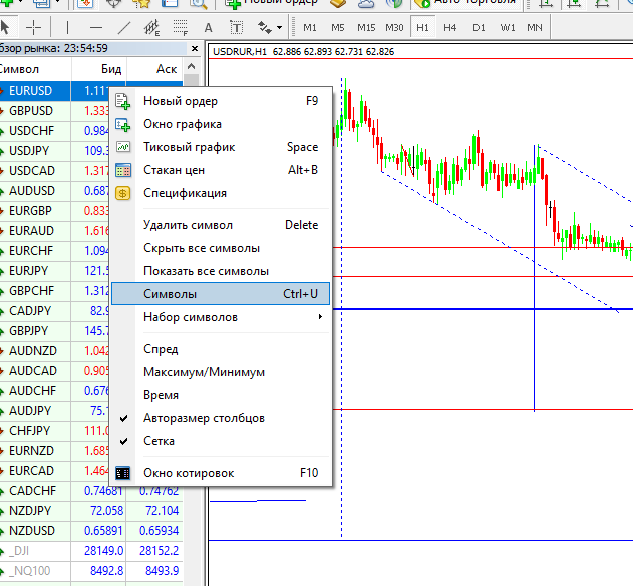

Чтобы узнать, какая именно величина свопа по инструменту нас ожидает при переносе позиции на следующий день, надо навести курсор на требуемый актив, кликнуть правой клавишей мыши и в появившемся меню выбрать раздел «Символы».

Затем через опцию «Свойства» открываем его «Спецификацию контракта».

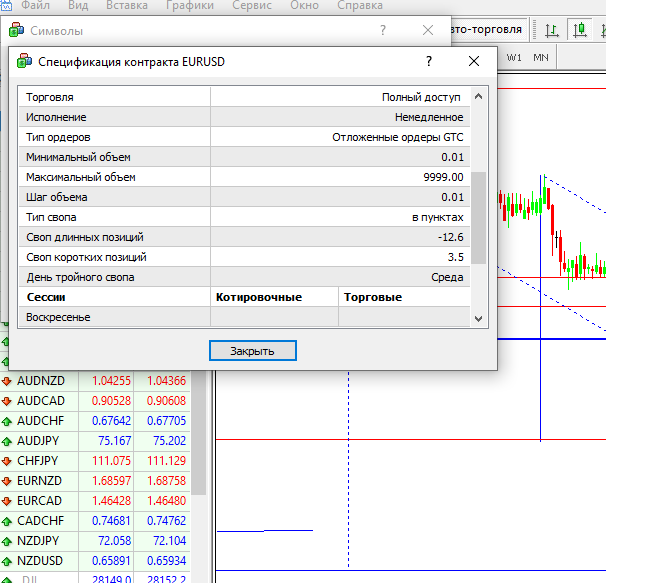

Здесь в нижней части таблицы можно увидеть, какие свопы действительны на данный момент для покупки и продажи этого валютного инструмента. И ещё советуем обратить внимание на последнюю строку, чтобы учитывать в работе тройной своп, связанный с выходными днями. Данные начисления произойдут только тогда, когда открытая позиция будет оставлена в рынке на выходные. Начисление тройного свопа производится в указанный день недели в 00:00 терминального времени (в нашем случае — в ночь со среды на четверг).

Вывод

Как мы видим, понятия цена Бид, Аск, спред и своп достаточно просты и понятны. Кроме них, в торговле следует ориентироваться на исторические данные, результаты технического и фундаментального анализа, а также всегда использовать стоп-приказы. Потому что цена очень зависима ещё и от:

Биржевой спред как показатель ликвидности

Что это такое и где применяется

Спред, от английского spread, это разница или размах. На бирже чаще всего спредом называют разницу между ценой продажи и покупки актива: цена продажи всегда чуть-чуть ниже. Еще спредом называют разницу между доходностями, специально созданные производные инструменты. Спред в трейдинге обозначает одновременное открытие длинной и короткой позиции в связанных активах.

Что такое биржевой спред

Биржевой спред — это разница между лучшей ценой продажи и лучшей ценой покупки определенного актива на бирже.

Спред в торговом терминале. Сделки на бирже происходят в торговом стакане. В нем видны цены продажи и цены покупки определенного актива. Кроме того, на каждом уровне цены инвестор видит количество актива, которое хотят купить или продать по этой цене.

Как правило, в верхней части красным цветом показаны цены продажи. В нижней части зеленым цветом — цены покупки.

В стакане цен заявки размещают инвесторы, которые хотят продать или купить по определенной цене. Такие заявки называются лимитными ордерами. Инвесторы, которые хотят купить немедленно по любой цене, отправляют рыночную заявку, или рыночный ордер. Рыночные ордера не видны в торговом стакане.

Сделка происходит, когда рыночный ордер встречается с лимитным ордером. Если бы на бирже были только лимитные ордера или только рыночные, инвесторам нужно было бы ждать совпадения цен покупателя и продавца.

Разница между самыми близкими друг к другу ценой продавца и ценой покупателя называется спредом. Спред существует потому, что покупатель и продавец не готовы уступать друг другу и не торопятся продать или купить.

На фондовом рынке спреды бывают величиной в несколько копеек, как в акциях Газпрома или Сбербанка. Но бывают спреды в несколько десятков рублей, как в акциях Саратовского НПЗ. Спред можно рассчитать не только в абсолютных величинах, но и в процентах.

(13 950 Р − 13 800 Р ) / 13 950 Р = 1,075%.

(2232,41 Р − 232,38 Р ) / 232,41 Р = 0,013%.

Чем меньше спред, тем выше ликвидность актива.

Чтобы сделки совершались быстро, на бирже есть маркет-мейкеры. Это профессиональные участники рынка ценных бумаг. Они заключают договор с биржей и обязаны поддерживать определенный спред в торговом стакане. За это они получают от биржи преференции и вознаграждение. Например, их заявки исполняются в первую очередь, а комиссии минимальные. Маркет-мейкеры зарабатывают на спреде, потому что размещают лимитные ордера и на покупку, и на продажу.

Виды биржевого спреда

Спреды не только показывают разницу между ценами. Трейдеры могут заработать на спредах или учитывать их в своих торговых стратегиях.

Фиксированный и плавающий спред. Фиксированный спред встречается на форексе. Каждый брокер на форексе может сам определять размер спреда. Как правило, размер спреда брокеры указывают в спецификации контрактов. Фиксированный спред со временем не меняется. На форексе спред определяется в пунктах, а не в рублях. Пункты еще называют пипсами — от английского pips.

Например, лучшая цена покупки валютной пары EURUSD составляет 1,09624, а лучшая цена продажи — 1,09604. Тогда спред равен:

1,09614 − 1,09604 = 0,0002, или 2 пункта.

Для валютных пар с пятью знаками после запятой 1 пункт равен минимальному изменению четвертого знака после запятой.

Плавающие спреды встречаются и на биржах, и на форексе. Плавающий спред обеспечивают маркет-мейкеры. Они заключают контракт с биржей и обязуются не допускать расширения спреда больше определенного значения. Если маркет-мейкера нет, то спред зависит от действий других участников рынка. Плавающий спред меняется в зависимости от активности продавцов и покупателей.

Форекс не централизованный рынок, поэтому брокер может быть маркет-мейкером и обеспечивать спреды для своих клиентов.

Межрыночные и внутрирыночные спреды. Межрыночный спред — это разница между ценами одного и того же актива на разных рынках или биржах.

Внутрирыночный спред — это разница между ценами коррелирующих или связанных активов на одном и том же рынке или бирже. На фондовом и срочном рынке внутрирыночные спреды показывают разницу связанных активов, например обычных и привилегированных акций одного эмитента.

Корреляция между дневными ценами фьючерсных контрактов на обыкновенные и привилегированные акции Сбербанка за последние 2 года составляет 96%. Это значит, что цены «обычки» и «префов» двигаются в одну сторону. Среднее соотношение цены фьючерса на обыкновенные акции к цене фьючерса на привилегированные акции за этот период составило 1,14. Если это соотношение отклоняется вверх или вниз, трейдеры могут заработать на возврате к среднему значению.

20 июня 2018 года соотношение было слишком низким — 1,09. Чтобы заработать на этом, трейдер мог купить 5 фьючерсных контрактов на обыкновенные акции и продать 6 фьючерсных контрактов на привилегированные акции. Разное количество нужно, чтобы сумма обеих сделок была примерно равна. Закрыть эти сделки можно было, как только спред вернулся к среднему значению 1,14.

Еще на срочном рынке внутрирыночные спреды показывают разницу в ценах фьючерсных контрактов на один и тот же актив, но с разными месяцами поставки.

Межрыночные и внутрирыночные спреды позволяют трейдерам зарабатывать на неэффективности рынка и нерациональном поведении инвесторов. Например, акции Яндекса котируются на Московской бирже и на американской бирже Nasdaq. Если цена акций на разных биржах отличается, можно заработать на разнице. Для этого надо продать акцию на одной бирже и купить на другой. Однако биржевые комиссии и курсовые разницы снижают доходность таких сделок и могут сделать их невыгодными даже для крупных игроков.

Покупной и продажный спред. Покупной спред возникает, когда инвестор покупает ценные бумаги рыночным ордером, потому что сделка происходит по лучшей имеющейся цене продавца.

Продажный спред возникает, когда инвестор продает ценные бумаги рыночным ордером, так как сделка происходит по лучшей имеющейся цене покупателя.

Спред в стакане заявок и календарные спреды. Спред в стакане заявок показывает разницу между лучшей ценой покупки и лучшей ценой продажи.

Календарные спреды существуют на срочных рынках, потому что там трейдеры торгуют финансовыми инструментами с разными сроками исполнения. Календарный спред — это разница между ценой срочных контрактов на один и тот же базовый актив, но с разными датами поставки. На такой разнице могут быть основаны торговые стратегии.

Типы валютных пар в зависимости от спреда

В зависимости от объема торгов и от интереса со стороны трейдеров валютные пары условно можно разделить на три вида:

У разных форекс-брокеров спреды валютных пар отличаются. Проверить спреды можно в спецификациях контрактов.

Факторы, влияющие на спред

Размер спреда зависит от стоимости актива и от объема торгов. Чем больше покупателей, тем уже спред. И наоборот: чем меньше заявок, тем шире спред.

Есть дополнительные факторы, которые влияют на размер спреда. Например, выход важных финансовых или политических новостей расширяет размер спреда, потому что инвесторы убирают лимитные ордера из стакана и ждут реакцию рынка.

В обеденное время или накануне выходных и праздников спред тоже расширяется, потому что инвесторы и трейдеры отдыхают. У клиентов форекса спред может изменяться в зависимости от типа торгового счета.

Если маркет-мейкер не может участвовать в торгах, то спред увеличивается, а ликвидность уменьшается. В такие моменты продавать или покупать финансовые инструменты инвестору невыгодно.

Как учитывать спред в торговле

Когда инвестор покупает ценные бумаги рыночным ордером, он получает убыток в размере спреда, потому что он покупает по цене продавца. Поэтому инвестору выгодно, чтобы спред был небольшим, а объемы торгов большими. Не стоит покупать ценные бумаги в моменты расширения спреда.

Если инвестор редко совершает сделки или вкладывает деньги на большой срок, спреды мало повлияют на доходность вложений. Напротив, в случае активной торговли, например внутридневной, спреды заметно ухудшат результат, особенно если речь о неликвидных инструментах с большим спредом.

Чем больше заявок на покупку и продажу в стакане и чем больше объем торгов, тем более ликвидным считается инструмент. Брокеры рекомендуют активным трейдерам на Московской бирже торговать ценными бумагами с дневным оборотом от 500 тысяч рублей и выше.

Можно ли уменьшить спред

Трейдер может уменьшить спред, когда выставляет лимитные заявки и ждет их исполнения. Лимитные заявки исполняются по заданной и по более высокой цене. Однако они могут не исполниться, если цена актива резко повысится или понизится. Такое происходит в моменты резких ценовых движений.

Брокеры с минимальным спредом

На бирже спреды плавающие: они зависят от спроса и предложения. Маркет-мейкеры гарантируют, что спред не расширится больше определенных значений. Брокер не может повлиять на спред.

У ECN-брокеров более узкие спреды, чем у маркет-мейкеров: они не зарабатывают на расширении спредов. Но они берут плату за каждый лот в сделке.

«Нашли товар дешевле чем у нас» я впервые увидел в магазине – члене АКИТ. Внезапно оказалось, что магазины, где надо искать цены ниже – это не любые магазины, а тоже члены АКИТ. Разброс цен у магазинов этой «ассоциации» минимален и часто совпадает до рубля. А если у кого-то из них вдруг цена ниже, то акция «найди товар дешевле» исправляет проблему, поднимая цену в конкретном магазине до общей для всей ассоциации. Так я впервые познакомился с картельным сговором, а не со спредом, увы.

Валерий, а я один раз купил по нормальной цене, действительно хорошую скидку сделали.

Т.е. по вашему выставить лимитный ордер покупки по 170, то он уйдет как рыночный? Как вы пришли к этой мысли?

Александр, я вижу в торговой системе, как и какие ордера уходят на биржу 🙂

И да, если Вы пытаетесь выставить лимитный ордер на покупку выше текущей цены и соответственно выше спреда, то он будет выставлен как buy stop order, то есть при достижении желаемой вами цены, на рынок уйдёт рыночный ордер. Но с точки зрения логики это будет странным действием, потому что если сейчас можно купить яблоки по 200, странно покупать их по 250. Лимитный ордер по покупку можно поставить только НИЖЕ текущей цены. И тогда он будет виден в системе как buy limit order, и будет исполнен точно по установленной или по лучшей цене. Именно поэтому в квике, если неправильно настраивать стоп-ордера, они исполняются немедленно. Потому что они в систему уходят как рыночные.

Что такое спрэд и своп на форекс

Раньше инвестора мало интересовали такие понятия, как спрэд и своп на форекс. Все действия по инвестированию в ПАММ счета на форекс он совершал в своем личном кабинете.

Многие инвесторы даже никогда не видели в живую торговый терминал трейдера — Meta Trader 4 (или более новый, MT 5).

Однако с появлением нового типа счета для опытных инвесторов (Активный инвестор) снова встает вопрос актуальности терминала. Потому что активный инвестор не только может копировать сделки интересующих его трейдеров к себе на счет, но еще и торговать самостоятельно.

А значит, что опытный инвестор сразу обратит внимание на такие параметры в Meta Trader, как спрэд и своп.

Итак, что такое спред (spread)?

Спрэд — это фиксированная разница между ценой продажи (ask) и покупки (bid) валютного контракта на форекс. Правда, здесь мы можем сделать оговорку, что спрэд не обязательно должен быть фиксированным (спрэд исчисляется в пунктах) — он может быть и плавающим и постоянно изменяться, как вы это видите в торговом терминале.

Спрэд можно сравнить с ценой продажи и покупки валюты в обменном пункте. Когда вы приходите в банк, вы видите 2 цены — цену за которую вы можете продать банку например доллары, и цену, за которую банк вам продаст доллары. Естественно, разница между этими двумя цифрами — в пользу банка. Это его прибыль.

Вот так и на форекс — разница между продажей и покупкой валютной пары (спрэд) — это прибыль вашего брокера (или того брокера, у которого он перекрывает вашу позицию.) Простыми словами, спрэд — это ваша плата брокеру за возможность открытия ваших сделок. Спрэд уплачивается в момент открытия и в момент закрытия позиции, независимо от результатов вашей торговли. Так как для вас спрэд имеет отрицательное значение, важно не переторговывать (не открывать позиции слишком часто).

Спрэд по каждой из валютных пар свой — это уже зависит от ликвидности (популярности) этой валютной пары. Чем более ликвидная валютная пара, тем меньше на неё спрэд (потому что продавцов и покупателей в любой момент много — товар ликвиден). Есть валютные пары, которые торгуются редко — там спрэд большой. Например, у ликвидной валютной пары EUR/USD (евро к доллару) спрэд может быть 1 или 2 пункта (10-20 долларов за один полный лот), а к доллара к мексиканскому песо — 120 долларов за один лот (потому что мало кто интересуется мексиканским песо).

В случае же с динамическим спрэдом, его величина например по евро-доллар моет измениться от ноля пунктов до например 1,85 пункта за 1 лот в течение одной секунды, в зависимости от количества продавцов-покупателей валютной пары в конкретную единицу времени по этой цене.

Что такое своп?

Своп на форекс — это плата за перенос открытой позиции через ночь. Условно покупаемая валюта из вашей валютной пары условно кладется на депозит, а продаваемая берется в кредит. Далее сравниваются процентные ставки по обеим валютам. Если по вашей депозитной валюте ставка больше, чем по кредитной, то своп может быть положительным, то есть брокер еще и приплачивает вам за поддержание этой открытой позиции.

Величину свопа можно посмотреть на сайте брокера — он всегда указывается в торговых условиях.

Разница между ставками может быть и не в вашу пользу, тогда каждую ночь с вас будут снимать небольшую сумму (кроме выходных дней, когда рынок закрыт). Это отрицательный своп.

Зато в ночь со среды на четверг своп начисляется/снимается в тройном размере — будьте внимательны.

На практике же брокер часто устанавливает размер свопа самостоятельно, и не в лучшую для трейдера сторону. Так что если вы держите позиции открытыми в течение недель/месяцев — величина свопа играет огромное значение. Если же сделки открываются/закрываются краткосрочно, в течение торгового дня — этот параметр не очень важен.

Вы узнали что такое спрэд и своп на форекс.

Теперь вам остается только зарегистрироваться в брокерской компании и открыть торговый счет.

Форекс начинающим: спред, своп, котировки

Как заработать на форексе? — главный вопрос, которым задаются все новички в финансовом мире. Если вы начинающий трейдер и всерьез решили заняться торговлей на бирже, но набор непонятных слов в заголовке вызывает у вас панику, то эта статья для вас.

Главный источник заработка на бирже — разница между покупкой и продажей различных активов, будь то валюта, акции или драгоценные металлы. Сама суть такого явления как биржа сводится к получению максимальной прибыли из этой разницы. Звучит просто, но на практике каждый начинающий трейдер сталкивается с определенными подводными камнями, чтобы преодолеть которые, нужно хорошо разбираться в особенностях биржевой торговли.

Обучение торговле на форексе неизбежно сопровождается специфической терминологией, которая требует профессионального перевода с финансового на человеческий. С этим мы и собираемся вам помочь. Сейчас мы вместе совершим краткое путешествие в теорию трейдинга, после которого каждый сможет разобраться в сложных понятиях и даже начать на них зарабатывать. Пристегните ремни и поехали. Для начала рассмотрим основные понятия.

Спред

Спред (от английского spread — «разброс») — это разница между самыми выгодными ценами на активы от продавца и покупателя. Некоторые называют спред своеобразной комиссией для брокерской фирмы.

В контексте межбанковского валютного рынка спреды бывают 2 видов: фиксированные и плавающие.

На размер спреда влияют многие факторы от ликвидности (популярности) валютной пары на рынке до общей экономической и политической ситуации в мировом сообществе.

Размер спреда измеряется не в деньгах, а в пунктах (points). Один пункт = 0,0001/курс котировки * объём сделки (размер лота). В среднем при спокойном рынке спред находится в диапазоне 2-5 пунктов, но в экстренных ситуациях может достигать и 50!

Следующее важное понятие в мире финансов — своп (от английского swap — «обмен»). Своп — это временный обмен любыми активами при торговле на бирже. Ключевое слово во всем этом — временный! Да, вы все правильно поняли, после определенного периода участники сделки возвращают друг другу обмененные ранее активы. На первый взгляд этот процесс может показаться абсолютно бессмысленным, но это далеко не так. Обе стороны в процессе свопа получают собственную выгоду: увеличивают сумму активов, страхуют риски или получают доступ к рынкам другой юрисдикции с более низким уровнем налогообложения.

Своп состоит из 2 процессов: обмен активами и, соответственно, возврат активов и закрытие сделки. Важно, что между этапами должна пройти минимум ночь, чтобы обмен получил получила статус свопа.

Разные виды свопов значительно отличаются друг от друга. Свопы делятся на:

Что такое своп на форексе?

Своп на рынке форекс — это разница процентных ставок по кредитам двух валют при переносе сделки на следующий день. Он может быть как положительным, так и отрицательным. В случае положительного свопа трейдер зарабатывает на разнице между курсами валют или процентных ставок, а также на перепродаже свопов другим трейдерам. Если трейдер открывает позицию и не закрывает ее в течение дня, на следующее утро он увидит незначительные зачисления или списания средств. Это и есть своп. Средства списываются или начисляются брокером в зависимости от того длинную или короткую позицию удерживает трейдер.

Рассмотрим ситуацию стандартной сделки на рынке. Трейдер продает валюту банку и на этом процесс завершается. В то время как при валютном свопе Банк через какое-то время перепродает трейдеру тот же объем средств назад. Изменения в курсе валют и разница ставок в таком случае приносит одной из сторон прибыль, а второй убытки.

Центробанк устанавливает учетную ставку по валюте каждой страны. Разница между ставками может быть весьма существенной (например, учетная ставка по ЈPY в несколько раз меньше ставки по USD). Получается, при совершении сделки по покупке USD за ЈPY, вы получаете валюту (USD) с большей процентной ставкой, а взамен отдаете другую валюту (JPY) с меньшей.

Помимо заработка на разнице котировок (о них чуть позже) существует вариант заработка на самих свопах. Такая стратегия носит название Carry Trade и широко распространена в банковской сфере. Трейдер покупает валютную пару, где процентная ставка базовой валюты выше процентной ставки котируемой, что гарантирует наличие положительного свопа. Если курс валютной пары будет стабилен в течение длительного срока, трейдер получает существенную прибыль.

Котировки

Если верить Википедии, котировка (Financial quote) — это актуальная цена финансового актива, приемлемая как для продавца, так и для покупателя. Котировкой могут называть валютный курс, стоимость ценных бумаг, процентную ставку кредита, цену товаров или сырья.

Котировки на финансовом рынке постоянно изменяются. Они устанавливаются котировальным комитетом на момент открытия и закрытия биржи с указанием максимума и минимума каждого дня. Котировки бывают прямыми (цена за один ценный актив) и обратными (объем активов, который можно купить за определенную сумму).

Котировки и их изменения являются одним из основных источников заработка трейдеров. На рынке форекс за счет разницы в курсах разных национальных единиц создаются «валютные пары». Все национальные валюты оценивают по отношению к доллару США, соответственно отношения валюты любой страны к американскому доллару — это прямая котировка (EURUSD, GBPUSD, AUDUSD и тд.), а отношение доллара к валютам других государств — обратная (USDCHF, USDJPY, USDRUB и тд.). Также существуют так называемые Кросс-курсы — отношения национальных валют между собой, но в таких котировках осуществляется предварительная конвертация валюты в доллар США по текущему курсу.

Что влияет на валютные пары?

Валютный рынок форекс — это децентрализованная нерегулируемая система, основанная на связях между самыми крупными его игроками, а именно банками, брокерскими компаниями, различными инвестиционными фондами и даже Центробанками стран. Именно эти маркетмейкеры и влияют на формирование котировок на валютном рынке. Котировки у брокеров форекс отличаются, что оказывает влияние на размер спреда и свопа на каждую валютную пару, о чем мы уже упоминали ранее.