Что такое страхование задолженности

Страховка по кредиту: что это, зачем нужна и обязательна ли

Какие виды защиты кредитов бывают? От каких рисков защищает страховка? Является ли страхование кредитов обязательным? Есть ли особенности в условиях страхования? Ответы на все эти вопросы вы найдете в нашей статье.

Кредитное страхование – что это

Услуга страхования кредитов позволяет переложить обязанность по уплате долга на страховую компанию в случае непредвиденных обстоятельств. Обычно банки доверяют защищать свои интересы дочерним компаниям или партнёрам. Это не значит, что страхование выгодно только кредитору.

Клиент банка сможет чувствовать себя увереннее, если будет знать, что в форс-мажорной ситуации задолженность по кредиту будет погашена.

В Совкомбанке можно оформить кредит наличными без справок и поручителей. Выберите удобную вам программу кредитования, рассчитайте ежемесячный платеж и оформите заявку онлайн без посещения офиса. Приложите минимум усилий и получите нужную сумму прямо на карту!

Какие виды страхования существуют

Клиенты выбирают среди множества вариантов страховых программ. Условно их можно разделить на три вида: страхование ответственности, имущественное и личное.

Чаще всего клиенту предлагаются следующие варианты страхования:

Страхование жизни и здоровья

В случае длительной болезни или ухода из жизни заёмщика долги ложатся на плечи поручителя и законных наследников. Чтобы оградить близких людей от лишних затрат, можно воспользоваться страхованием кредита. В этом случае страховая компания возьмет кредитные обязательства на себя.

Страховыми случаями, как правило, считаются:

В соглашении с клиентом прописываются условия, при которых случай признается страховым. Например, если травма получена в результате ДТП при вождении без прав или в состоянии алкогольного опьянения, страховку не выплачивают.

Потеря постоянного места работы

В этом случае страховая компания либо гасит регулярные платежи несколько месяцев, либо перечисляет деньги на ваш счёт. Компенсация состоит из заранее оговоренного процента от суммы кредита.

Для получения выплат клиент должен иметь официальный статус безработного. Его можно подтвердить документом из службы занятости населения или записью об увольнении в трудовой книжке, в зависимости от требований договора.

Как правило, покрытие возникает только в случае вынужденного ухода с работы. Однако есть и исключения.

В некоторых страховых компаниях еть расширенный список, который включает:

Некоторые страховщики проявляют заботу о заемщике, дополнительно включая в программу выплаты до 5 000 рублей в месяц на расходы по оплате жилищно-коммунальных услуг и сотовой связи.

Страхование залогового имущества

При страховании залога формируются гарантии для обеих сторон договора. Банк обеспечивает возврат кредита за счёт залога, а клиент получает защиту имущества и надёжное погашение займа в непредвиденных ситуациях.

Например, если человек заложил машину в кредит, и авто угнали во время пользования кредитом, то возмещать денежные средства банку будет не клиент, а страховая компания.

Объектом залога могут выступать:

Страхование предусматривает следующие случаи, которые могут привести к порче и потере имущества:

Страховка приобретается на сумму займа или на сумму полной стоимости залога.

Страхование при ипотеке

Ипотека предусматривает выплату долга в течение десятков лет, что сопряжено со множеством рисков. В случае утраты заёмщиком возможности исполнять кредитные обязательства, банк будет вынужден возместить убытки за счёт залогового имущества.

Чтобы избежать неприятных последствий, можно оформить сразу несколько видов страховок:

Страхование титула – это защита от потери права собственности на имущество. Потребность возникает при приобретении недвижимости на вторичном рынке.

Например, покупатель приобретает квартиру у продавца, которому она досталась в наследство. После сделки объявляются родственники, которые только сейчас вступают в наследство и тоже претендуют на часть квартиры.

В ходе судебных разбирательств наследники делят квартиру, а покупателю начисляется выплата по страховке в связи с утратой собственности.

Страхование ответственности перед соседями актуально для каждого, независимо от того, есть ипотека или нет. Оформление этой страховки избавит от расходов на устранение ущерба соседям, возникшего по вине застрахованного.

Ущерб, о котором идет речь, может возникнуть, если в результате короткого замыкания произойдет пожар, либо если кто-то из домочадцев забудет закрыть воду в ванной и спровоцирует потоп.

Страхование при получении автокредита

Вопрос, который беспокоит каждого при оформлении автокредита – обязательно ли покупать каско? Нет, во многих банках наличие страховки не влияет на сам факт получения займа.

Весомым аргументом в пользу оформления страховки по кредиту станут более выгодные условия кредитования. Процентная ставка может уменьшиться вдвое. Так как автомобиль чаще всего находится в залоге у кредитора, наличие каско даёт ему гарантию возврата кредитных средств.

Риски, от которых убережет страховка:

В Совкомбанке карта Халва позволяет оформить каско с рассрочкой на 12 месяцев. Владельцы полиса могут обратиться в страховую в любое время дня или ночи: в случае аварии сотрудники компании «Совкомбанк Страхование» помогут вызвать ГИБДД и, при необходимости, скорую помощь. Ознакомиться с другими страховыми продуктами можно на сайте.

В каких случаях страховка обязательна

Обязательным является только один вид страховки – страхование имущества при получении ипотеки. Необходимо застраховать только несущие конструкции заложенного объекта – стены, пол, потолок и балкон. Защита внутренней отделки, мебели и техники является дополнительной опцией.

Условия страхования в кредитном договоре

Перед оформлением займа стоит внимательно изучить страховую компанию, которая будет предоставлять услуги. Договор страхования обычно заключается одновременно с кредитным договором. К нему также прикладывается список рисков и необходимых документов, подтверждающих страховой случай.

Для личного страхования потребуется заполнить анкету о состоянии здоровья. Иногда заключить пакетный договор с полным списком страховых случаев дешевле, чем по каждому в отдельности.

Обратите внимание на возможные варианты действия страховки:

Заранее уточните условия отмены страховки.

Можно ли отказаться от страхования

От большинства видов добровольного страхования можно отказаться. Для этого существует «период охлаждения» – время, в течение которого страхователь может расторгнуть договор и вернуть деньги. Этот срок составляет 14 дней.

| Обновление 06.10.2021. В Госдуме обсуждают увеличение периода для отказа от страховки. |

По условиям страховой компании время может быть увеличено. Оформить отказ просто – нужно подать письменное заявление. Если «период охлаждения» закончился, от страховки всё равно можно отказаться, но без возмещения средств.

Как застраховать кредит

Предоставление денег в долг всегда связано с риском. Чем длиннее срок кредита, тем больше разных жизненных ситуаций может возникнуть. Страховка кредита поможет защитить интересы заёмщика, сохранить имущество и нервы.

Чтобы застраховать кредит, обратитесь к сотруднику банка, с которым вы оформляете заявку на заем. Менеджер подберёт программу в соответствии с вашими пожеланиями. Страховку можно подобрать и к потребительскому кредиту, и к кредитной карте – к любому виду займа.

Как застраховаться от недобросовестного контрагента

Сегодня особенно сложно предсказать, что будет с бизнесом вашего контрагента завтра — он может внезапно остановиться, а в ходе банкротства взыскать задолженность окажется непросто. Установить обеспечения обязательств — не всегда эффективно. За рубежом в подобных случаях страхуются от банкротства. Можно застраховать и дебиторскую задолженность. В России подобные полисы тоже известны, но пока не слишком распространены.

Существует целый ряд причин, по которым страхование бизнеса не слишком распространено в нашей стране. Прежде всего отсутствует сама традиция подобного страхования. Если за рубежом ей уже сотни лет, то в России она была прервана советской властью. Страхование же времен СССР больше известно благодаря Юрию Деточкину: «От угона мы не страхуем».

И сейчас не все виды страхования бизнеса, доступные на Западе, представлены в РФ. Но даже то, что все же есть, нельзя назвать широко распространенным и по-настоящему активно продвигаемым. Страхование топ-менеджеров, дебиторской задолженности или полисы от банкротства отнюдь не являются основой бизнеса большинства российских страховщиков.

В масштабах страны объемы здесь не сравнить ни с ОСАГО, ни со страхованием жизни. На добровольный спрос вообще приходится менее трети нашего рынка, основное же в России — это обязательное и вмененное страхование.

Но и со стороны бизнеса спрос на полисы не слишком велик. Одна из причин этого в том, что страховые компании нередко не производят выплаты сразу и требуется взыскивать их через суд. Если посмотреть судебную практику, то даже крупнейшие российские компании ведут достаточно большое количество таких споров. Тем не менее, во времена пандемии стоит внимательнее рассмотреть такие способы снижения рисков и попробовать оценить их плюсы и минусы применительно к своей ситуации.

Что такое страхование от банкротства

К наиболее частым вариантам страхования относятся:

Однако на практике сегодня есть новые виды деятельности — например, интернет-трейдинг, связь, телекоммуникации, гемблинг — которые не предполагают прямого страхования.

При этом специалисты говорят о росте количества банкротств после коронавируса. Это касается как физических, так и юридических лиц.

Страхование от банкротства контрагентов — это форма страхования вашего бизнеса от риска возникновения убытков в результате неоплаты контрагентами ранее поставленного им товара с отсрочкой платежа по причине того, что они обанкротились.

Проблемой такого страхования можно назвать достаточно долгую процедуру банкротства. В среднем она длится 27 месяцев, а в некоторых случаях — по 5, 7 или даже 10 лет. Таким образом, и процедура взыскания задолженности также может затянуться, ведь фактически необходимо дождаться признания компании банкротом. К тому же может случиться так, что должник в процессе банкротства подпишет мировое соглашение и вообще не будет объявлен несостоятельным.

Плюсы и минусы страхования дебиторской задолженности

Страхование дебиторской задолженности — это страхование риска убытков от несвоевременного возврата денежных средств покупателем или его банкротства. В отличие от страхования от банкротства, при страховании дебиторской задолженности не нужно ожидать, пока кто-то из контрагентов подаст на банкротство.

К преимуществам страхования дебиторской задолженности можно отнести повышение финансовой независимости компании. Компаниям, застраховавшим «дебиторку», как правило, проще получить более выгодные условия по банковским кредитам. При этом застрахованная дебиторская задолженность может служить предметом залога для банка. Но важно внимательно читать условия договора и обращать внимание на то, какая дебиторская задолженность по условиям договора может быть взыскана и в какое время.

Среди основных недостатков страхования дебиторской задолженности можно отметить достаточно высокую стоимость услуги. Страховая премия может составлять от 0,9 до 9% застрахованного объема продаж с рассрочкой платежа. Кроме того, может понадобиться дополнительная отчетность, например отчет о дебиторской задолженности.

Страховая компания может отказать в страховой выплате (например, если не была проведена инвентаризация), следовательно, достаточно сложно подтвердить размер дебиторской задолженности. Кроме того, нельзя рассчитывать на получение выплаты через 10 дней, как правило, просрочка платежей должна составлять более 2 месяцев, а реально получить выплаты при просрочке более 5 месяцев. При этом важно помнить, что мало застраховать задолженность, необходимо также соблюсти претензионный порядок ее взыскания.

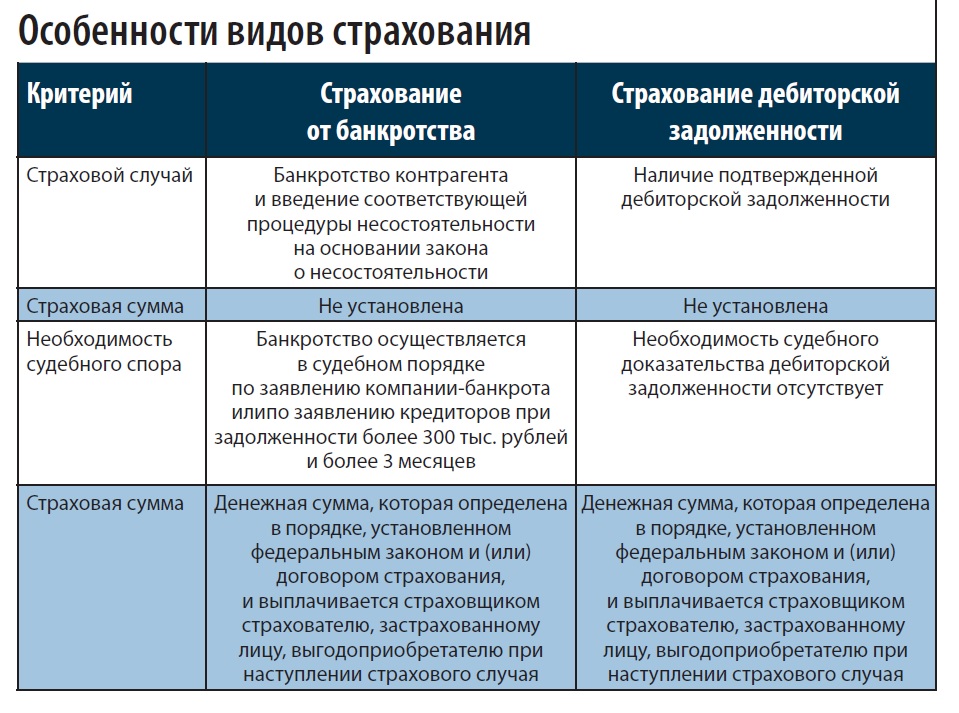

Сходства и различия

У страхования от банкротства и страхования дебиторской задолженности существуют свои особенности.

Важно, что в настоящее время возможно использовать и комплексные варианты страхования, например страхование от предпринимательских рисков. Этот вид страхования предусматривает обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потерь доходов или дополнительных расходов организации-страхователя, вызванных следующими причинами:

Такое комплексное страхование также имеет свои особенности:

1. по общему правилу договор страхования должен быть заключен в письменной форме (п. 1 ст. 940 ГК РФ). Несоблюдение письменной формы влечет недействительность договора;

2. договор страхования может быть заключен путем составления одного документа либо вручения организации (страхователю) страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком. Условия договора страхования могут быть установлены в едином документе, подписанном сторонами, страховом полисе, а также в правилах страхования;

3. по договору имущественного страхования могут быть, в частности, застрахованы не только случаи, связанные с рисками утраты (гибели), недостачи или повреждения имущества, но и предпринимательские риски, а также риски профессиональной ответственности страхователя (ст. 929–933 ГК РФ).

Как выбрать страховщика

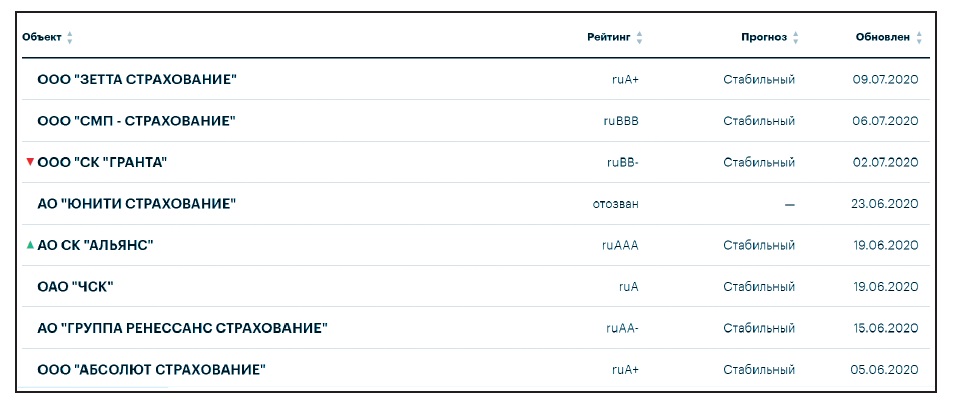

Шаг 1. Важно посмотреть рейтинг страховой компании

Конечно, рейтинг страховой компании не решает все в выборе именно такого партнера по страхованию, тем не менее есть компании, которые давно существуют на рынке, исполняют свои обязательства. Есть множество рейтингов. И официальные, и неофициальные. Но, чтобы понять, с какой компанией вы имеете дело, необходимо приложить усилия для изучения вопроса.

Шаг 2. Целесообразно посмотреть отчетность страховой компании

Сегодня отчетность страховых компаний можно легко найти в Интернете, как и отчетность любого контрагента. К слову, если вы будете использовать страхование от банкротства и страхование дебиторской задолженности, то и вы, и страховая компания будете проверять, чтобы ваш контрагент не имел признаков банкротства. В противном случае страховая компания просто откажет в страховой выплате, в связи с тем что компания могла иметь сведения о признаках банкротства контрагента.

Кроме того, важно помнить, что и сам страховой рынок чувствует себя не лучшим образом, поэтому нет гарантии, что страховщик и сам не обанкротится.

Снижение грузоперевозок в связи с остановкой работы отдельных видов производств, предприятий сферы торговли и услуг стало причиной резкого сокращения премий по страхованию грузов: −35,4% совокупно у опрошенных компаний. Падение реальных доходов населения, сокращение продаж новых автомобилей, в том числе в кредит, а также снижение частоты использования автотранспортных средств привели к отказам от страхования автокаско: объем премий среди проанкетированных компаний в сегменте за май — апрель 2020-го сократился на 22,7% по сравнению с аналогичным периодом прошлого года.

Шаг 3. Необходимо проверить условия выплат по договору страхования

Важно внимательно прочитать сам договор страхования, особенности, связанные со страхованием, а также следующие пункты договора страхования:

Также посмотрите судебную практику. Есть случаи, когда страховые компании массово не выплачивают клиентам. Логика достаточно простая: «Деньги сегодня дороже, чем деньги завтра».

Особенности страхования при пандемии

Если выбирать из банковской гарантии или страхования, то гарантии чаще погашаются банками, а затем банк будет самостоятельно производить взыскание с третьего лица. Если гарант выплатил денежную сумму бенефициару по банковской гарантии, он вправе в регрессном порядке взыскать ее с принципала. То есть с лица, которое не исполнило обязательство по сделке, обеспеченное банком.

Банковскую гарантию сложнее оформить принципалу, так как банк тщательно проверит его финансовую устойчивость, прежде чем выдать документ. Кроме того, для обеспечения госконтрактов закон требует оформления только банковской гарантии, а не страховки (ст. 45 закона № 44-ФЗ о госзакупках). Поэтому если требуется застраховать свои риски в отношении госзакупок, то страхование однозначно не подойдет.

Страхование ответственности, в отличие от банковской гарантии или поручительства, по своей сути не предполагает права регресса. Таким образом, могла возникнуть ситуация, когда недобросовестный подрядчик или поставщик, изначально не собираясь выполнять свои обязательства, забирал бы себе предоплату. При этом страховая компания должна была бы выплатить за него деньги и не имела бы права взыскать с него присвоенные средства.

Невыплаты по договорам страхования во время пандемии обосновывали форс-мажорными обстоятельствами. Ведь действительно, введение выходных дней, особый режим, признание Торгово-промышленной палатой коронавируса чрезвычайной ситуаций — все это играло на руку страховым компаниям в спорах о форс-мажоре. В случае страхования от банкротства или страхования дебиторской задолженности нет гарантии, что в случае повторения пандемии страховые компании не будут отказывать в страховых выплатах в связи с форс-мажорными обстоятельствами.

Еще одна особенность состоит в том, что рынок такого страхования является достаточно узким. Многим страховым компаниям легче работать с проверенными страховыми продуктами. К наиболее знакомым для граждан обязательным видам страхования относятся обязательное пенсионное страхование, обязательное медицинское страхование и ОСАГО.

Например, обязательное медицинское страхование (ОМС) является составной частью государственного социального страхования и обеспечивает всем гражданам России равные возможности в получении медицинской и лекарственной помощи, предоставляемой за счет средств обязательного медицинского страхования в объеме и на условиях, которые соответствуют программам обязательного медицинского страхования.

Новые виды страховых услуг если и будут развиваться, то крайне медленно.

В заключение необходимо отметить, что страхование дебиторской задолженности является оптимальным вариантом страхования, но стоит помнить, что страховая компания может сразу не осуществить выплаты и придется отстаивать свои права в судебном порядке.

НДС – 2022

Лучший спикер в налоговой тематике Эльвира Митюкова 14 января подготовит вас к сдаче декларации и расскажет обо всех изменениях по НДС. На курсе повышения квалификации осталось 10 мест из 40. Поток ограничен, так как будет живое общение с преподавателем в прямом эфире. Успейте попасть в группу. Записаться>>>

Если контрагентов штормит. Как застраховать дебиторскую задолженность

По данным Федеральной налоговой службы (ФНС), потери российской экономики за последние пять лет составили 12 трлн руб. Одна из наиболее острых проблем, которые стоят перед компаниями сегодня, — накопление дебиторской задолженности. Дебиторская задолженность составляет почти четверть всех отечественных активов. Те компании, которые к моменту локдауна и последовавшего за ним экономического кризиса застраховали ее, получили дополнительную финансовую защиту. У них появилась возможность при наступлении неплатежей со стороны контрагентов обратиться за возмещением убытков в страховые компании. Кроме того, банки готовы предоставлять им кредиты, так как рассматривают застрахованную дебиторскую задолженность как предмет залога.

Что такое страхование дебиторской задолженности

Почему при всех очевидных преимуществах страхование дебиторской задолженности до недавнего времени не было столь популярно, как иные виды имущественного страхования?

Причина в том, что это сложный структурированный продукт. Он требует тесного взаимодействия предпринимателя и страховой компании, абсолютной финансовой прозрачности страхователя, а также постоянного мониторинга страхователем всех бизнес-процессов.

При страховании дебиторской задолженности компания получает защиту в случае наступления целого ряда событий. Среди них:

Страхование дебиторской задолженности

Предоставляем страховые продукты более 50+ надежных компаний

Любой бизнес сопряжён с кредитными рисками, такими как длительная задержка оплат выставленных счетов и банкротства контрагентов.

Страхование дебиторской задолженности позволит вашей компании защитить свой бизнес от риска неплатежей со стороны ваших партнеров и клиентов.

Страховой брокер Инфулл проанализирует предложения всех страховых компаний и подберет для вашей компании лучший договор страхования дебиторской задолженности.

О продукте

Тарифы

Объекты страхования

Страховые риски

Мы работаем для того, чтобы освободить наших клиентов от всех вопросов, связанных со страхованием, сделать их жизнь безопаснее и комфортнее, а бизнес — стабильнее.

Страховой тариф – это ставка страховой премии с единицы страховой суммы с учетом объекта страхования и характера страхового риска.

Факторов, влияющие на величину тарифа:

Базовый тариф при коммерческих или товарных кредитов компании равен 0,106% от страховой суммы по договору.

Объектом страхования являются имущественные интересы компании, связанные с ее предпринимательским риском возникновения убытков в результате неисполнения контрагентом обязательств по оплате дебиторской задолженности.

Контрагентами по договору страхования могут выступать следующие лица:

Просроченная дебиторская задолженность – это задолженность, которая не была оплачена в срок, в валюте, в размере и в месте, которые указаны в договоре страхования.

Страховым случаем является неисполнение контрагентом обязательств по оплате дебиторской задолженности по контракту при условии, что контрагент не выдвигает какие-либо возражения или претензии в отношении товаров, работ или услуг.

Страховым случаем является наступление следующих событий:

Страховой случай считается наступившим только по истечении периода ожидания, установленного в договоре страхования дебиторской задолженности.

Страхование владельцев кредитной карты

Забота о вас и ваших близких

При наступлении страхового случая СберСтрахование жизни позаботится о том, чтобы погасить задолженность по кредитной карте. Ознакомьтесь с условиями страхования в памятке.

В соответствии с Правилами страхования коронавирус COVID-19 не является исключением для признания событий страховыми.

О страховой программе

Сумма страховой защиты равна двукратной задолженности по карте на дату отчёта.

Срок страхования — 1 месяц

Даты начала и окончания действия страховой защиты указываются в СМС.

Плата за страхование

Как подключиться к программе страхования

В Сбербанк Онлайн

Оформите программу страхования к действующей кредитной карте

В офисе банка

Придите в офис банка и сообщите о своем желании менеджеру по продажам

Остались вопросы?

Позвоните по номеру 900 (телефон для бесплатных звонков с мобильных на территории рф), +7 (495) 500-55-50 (телефон для звонков из любой точки мира) или напишите в раздел Диалоги в мобильном приложении Сбербанк Онлайн

Услуги страхования оказывает ООО СК «Сбербанк страхование жизни» (лицензия на осуществление страхования СЛ № 3692 (вид деятельности — добровольное личное страхование, за исключением добровольного страхования жизни), выдана Банком России без ограничения срока действия). Сайт www.sberbank-insurance.ru. Тел. +7 495 500 55 50 (телефон для звонков из любой точки мира).

Программа заключается в организации страхования держателей кредитных карт (далее — клиенты) путем ежемесячного (при условии наличия задолженности на 20-е число месяца более 3 000 руб.) заключения ПАО Сбербанк со страховой компанией договоров страхования, по которым клиенты являются застрахованным лицами.