Что такое выпуклость облигаций

Что такое дюрация облигаций

Для работы с облигациями необходимо познакомиться с понятием дюрации. Теоретические источники дают слишком сложное объяснение данного термина с использованием сложных формул. В действительности же для понимания механизма дюрации не нужно вникать в непонятные формулировки или производить многоступенчатые расчеты. Самостоятельно определять дюрацию вам, как инвестору, не придется ― для этого существуют многочисленные онлайн-сервисы и брокеры. Однако для успешной работы с облигациями совсем не помешает в общих чертах знать, на что оказывает влияние дюрация и как грамотно использовать это понятие.

Суть и особенности дюрации

Простыми словами данный механизм можно описать следующим образом: чем больше уровень дюрации, тем ценная бумага (с равным периодом до погашения) ближе к моменту погашения. И наоборот, чем величина дюрации меньше, тем она дальше от срока погашения ценной бумаги. Это уменьшает период окупаемости вложенных денег и снижает риск.

Дюрация также помогает понять, насколько чувствительна актуальная цена облигации к колебанию процентной ставки.

Для чего нужна и где применяется

Использование дюрации позволяет установить среднее время окупаемости инвестиций и, как говорилось ранее, определить зависимость ценной бумаги от колебаний ставок % ― это важно учитывать при покупке облигации. Анализируя дюрацию, можно провести оценку и иных финансовых активов, для которых характерны заранее определенные выплаты. К примеру, банковские учреждения рассчитывают дюрацию кредитных продуктов и портфелей.

Методы и формулы расчета

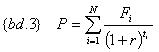

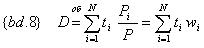

Дюрация купонной облигации чаще всего определяется по формуле Маколея, результатом которой является эффективное время до погашения бумаги. В расчетах каждый платеж принимает свой вес с учетом периода, когда он будет определен дисконтированием ― величина выплаты тем выше, чем раньше он поступает. Искомый результат достигается делением суммированных взвешенных взносов на актуальную рыночную цену.

С ― размер купонного платежа;

Р ― актуальная стоимость ценной бумаги;

t ― дата поступления платежа;

r ― показатель прибыльности к оферте или погашению;

n ― общее число платежей;

N ― номинальная стоимость бумаги в денежном выражении.

Будучи временным периодом, дюрация может определяться в днях.

На основе дюрации Маколея можно определить и иные параметры, связанные с изменчивостью стоимости облигаций.

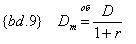

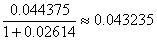

В практической деятельности также зачастую применяется модифицированная дюрация, показывающая изменение цены бумаги (в процентах) при движении процентных ставок. Чтобы рассчитать дюрацию облигации в данном случае достаточно выполнить всего пару действий:

где: У ― процентная ставка

Пример определения дюрации

Рассмотрим пример вычисления дюрации облигации (ДО) по двум конкретным облигациям.

Допустим, что сравниваются две почти аналогичные ценные бумаги номиналом по 1 тыс. рублей каждая, с одинаковым временем погашения ― 12 мес., прибыльностью в 10% и равнозначной суммой выплат ― 100 рублей ежегодно. Отличается лишь периодичность купонных платежей:

Ниже в таблице схематично представлены все важнейшие характеристики рассматриваемых ценных бумаг:

Номинальная стоимость, рублей

Величина купона, в рублях

Число купонных периодов

Сумма погашения, рублей

Дюрация по облигации N1 рассчитывается по формуле:

ДО1 = (50х182 + 50х182 + 1000х365)/(50+50+1000) = 348 дней

В рассматриваемом примере дюрация составит 348 дней, что меньше года. Осуществляя расчеты, мы взяли годовые показатели по ценной бумаге и пропустили дисконтирование купонных выплат. Это упростило вычисления, но не повлияло на итоговую сумму.

Расчеты по облигации №2 производятся следующим образом:

ДО2 = (25х91 + 25х91 + 25х91 + 25х91 + 1000х365)/(25+25+25+25+1000) = 340 дней.

Показатель дюрации облигации в данном примере ниже, что объясняется более быстрым возвратом суммы купонных выплат ― стоимость облигации также окупится быстрее.

С позиции инвестирования лучше выбирать ценные бумаги с меньшей дюрацией. Им свойственна меньшая рискованность и они дают более активное движение денег, что позволяет рассчитывать на большую прибыль от повторного вложения капитала. Повышенный риск также характерен для бескупонных облигаций, доход по которым выплачивается единовременно и не предполагает промежуточных платежей.

Дюрация как критерий рискованности вложения в облигации

Вычисления по инвестиционным показателям в большинстве случаев осуществляются для временной оценки денег. Вкладывая капитал в ценные бумаги, инвестор всегда рискует. И чем больше временной период инвестирования, тем выше неопределенность и степень риска. В текущий момент условная стоимость «дороже» аналогичной стоимости в будущем, так как последняя подвержена различным рискам, например:

Именно это и определяет механизм дисконтирования движения денег в будущем ― дисконтирование ожидаемого денежного потока пропорционально возможным рискам в соответствующем отрезке времени.

Дюрация показывает время возврата вложенных капиталов с учетом дисконтирования данного денежного потока. За ставку дисконтирования берут учетную ставку ЦБ, которая максимально влияет на ценовые колебания облигации. При большем показателе дюрации облигации увеличивается влияние изменений ставки на дисконтирование выплат и повышается чувствительность ценной бумаги к изменениям рыночных процентных ставок.

Опытные инвесторы всегда учитывают коэффициент дюрации облигаций для расчета процентных рисков (колебаний среднерыночных курсов). Процентная ставка воздействует на облигацию посредством ее цены, если купон по бумаге не является плавающим и не привязан к ставкам RUONIA или учетной. При повышении учетной ставки происходит снижение стоимости облигации и рост доходности до измененного, повышенного показателя учетной ставки. В обратной ситуации, когда наблюдается снижение ставки, стоимость бумаги растет, ее доходность сокращается. Описанный параметр риска называется выпуклостью облигации.

Чем выше дюрация облигации, тем она восприимчивее к колебаниям процентных ставок. Чем выше данная восприимчивость, тем заметнее меняется ценность облигаций в результате колебаний учетной ставки. Ценовое движение облигации находится в прямой зависимости от сдвига учетной ставки по отношению к дюрации данной бумаги. Проще говоря, если ДО составляет 2 года, а процентная ставка увеличилась на 1%, стоимость бумаги уменьшится на 2%. Если подобное случится с облигацией, дюрация по которой составляет 5 лет, то аналогичное повышение процентной ставки снизит стоимость облигации на 5%.

Бессрочные облигации

Оптимальным вариантом вложения средств для инвесторов, стремящихся получать стабильный доход в течение долгого времени, является бессрочная облигация. Это долговая эмиссионная ценная бумага, не предусматривающая погашение номинала, а лишь предоставляющая право на получение купонной прибыли. Однако нередко эмитент в условиях выпуска закладывает пункт, что дюрация бессрочной облигации (ее принудительное погашение) имеет некоторый срок (к примеру, 10 лет).

Будучи весьма прибыльным инструментом инвестирования, бессрочная облигация, тем не менее, не избавлена от традиционных рисков. Так, при банкротстве эмитента она предоставляет те же права, что и обычная облигация, а иногда даже стоит в очереди на погашение позади типичной ценной бумаги.

Дюрация облигаций с офертой

Корректный расчет показателя ДО возможен при точно определенных всех планируемых купонных выплатах. Купоны могут различаться величиной и ставкой, но они должны быть известны в будущем. Однако на практике часто встречаются ценные бумаги, будущие купоны по которым не известны, такие как:

Расчет ДО с плавающим купоном не даст инвестору необходимой аналитической информации. Что касается бумаг с Put-офертой, дюрацию следует высчитывать к моменту оферты и приравнивать ее к моменту погашения. Для этого используется формула эффективной дюрации:

Рассчитывая показатель дюрации облигации, можно увидеть, что он в несколько раз короче периода погашения облигации. Это происходит вследствие вычисления дюрации по времени к оферте. Также необходимо помнить о том, что дюрация не бывает более продолжительной, чем срок до погашения облигации. В максимальном случае ДО равнозначна периоду погашения: если купон выплачивается единожды в конце периода погашения или это ценная бумага бескупонного типа.

Дюрация облигационного портфеля

Рассмотрим, каким образом дюрация воздействует на портфель облигаций и как можно обезопасить инвестированные средства от процентных рисков. Возьмем две различные корзины ценных бумаг с дюрацией до 3-х и 5-ти лет. В качестве примера рассмотрим два специальных индекса Московской биржи, которые высчитываются с учетом критериев ДО. Индекс RUGBITR3Y включает госбумаги с периодом погашения 1-3 года, время совокупной дюрации данного индекса составляет 808 дней (примерно 2,2 года). Указанные индексы совокупной прибыли вычисляются с учетом ценовых колебаний облигаций и полученной по ним купонной прибыли. Они показывают реальную динамику вложенных средств в облигационную корзину.

Суммарная дюрация указанных индексов отличается почти в два раза. Значит, они по-разному отзываются на колебания среднерыночных процентных ставок. Облигационный индекс с меньшей дюрацией обеспечивает большее постоянство цены. При повышении учетной ставки стоимость бумаги с короткой дюрацией понижается с гораздо меньшей быстротой. В свою очередь, для индекса с большей дюрацией характера повышенная волатильность и более заметные снижения при росте процентных ставок.

Рассмотренный выше процесс называют иммунизацией облигационного портфеля. Его смысл кроется в наибольшем снижении/ограничении влияния колебания ставок процента на движение облигационного портфеля в заранее установленный период.

Таким образом, чтобы минимизировать влияние колебаний процентных ставок на портфель облигаций, следует применять бумаги с меньшей дюрацией, и наоборот. Однако значение дюрации не является определяющим критерием при вложении средств в облигации, так как оно показывает узкие процентные риски, но не отражает иные особенности инвестирования. Дюрацию следует учитывать лишь в совокупности с иными критериями выбора ценных бумаг и вкладывать средства в конкретные облигации после их тщательного комплексного анализа.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Дюрация. Что это такое и почему она важна

Когда разговор заходит о долговых инструментах часто можно встретить такой термин, как дюрация. В обзоре мы разберем, что обозначает этот показатель и как его применять на практике.

При покупке облигации инвестор берет на себя два ключевых риска: кредитный — риск дефолта эмитента, и процентный — риск колебаний рыночной стоимости бумаги в ответ на изменение уровня процентных ставок в экономике.

Пример процентного риска: Есть облигация с фиксированным купоном, торгуемая по номиналу 100% с доходностью 8% в год. Из-за изменения ситуации на рынке, доходность по аналогичным инструментам выросла до 10%. Соответственно, чтобы наша бумага была интересна инвесторам, она должна обеспечивать аналогичную доходность. Но так как купон уже был ранее зафиксирован на уровне 8%, то такая доходность может быть обеспечена только за счет снижения стоимости покупки облигации. Рыночная цена бумаги снижается и становится меньше номинала. В этом и заключается процентный риск облигаций — их цена падает при росте доходностей на рынке и, наоборот, растет в случае их снижения.

Для измерения и сравнения между собой процентных рисков разных долговых бумаг и был веден показатель дюрации.

Как измерить уровень процентного риска

Первым ключевым фактором, который влияет на процентный риск, является срок до погашения.

Пример: есть две абсолютно одинаковые облигации с погашением через 3 года и 5 лет. Из-за роста ключевой ставки на 1% доходности по таким облигациям на рынке также выросли на 1%. Соответственно, компенсировать разницу в доходности к погашению, 3-летняя облигация должна торговаться на 1%*3 года = 3% ниже своей начальной стоимости, 5-летняя бумага — на 1%*5 лет = 5%.

Пример является упрощенным, но наглядно показывает, как соотносится процентный риск со сроком до погашения. Однако помимо срока до погашения имеет значение и размер купона. При прочих равных более привлекательными для инвесторов будут бумаги с большим размером купона. Это значит, что облигация с купоном 20% в случае роста ставок меньше просядет в цене, чем облигация с купоном 10% при одинаковом сроке до погашения.

В 1938 г. Фредерик Маколей разработал свой метод, как учитывать купоны при оценке процентного риска. Он предложил сравнивать облигации не по сроку до погашения, а по средневзвешенному сроку до получения купонов и номинала.

В формуле Маколея каждый платеж по облигации получает свой вес в зависимости от срока, когда он будет получен по методу дисконтирования: чем раньше поступает платеж, тем выше его вес. Сумма взвешенных платежей делится на текущую рыночную цену и получается искомый результат. Новый показатель Маколей предложил называть дюрацией (от англ. duration — длительность).

где: P — текущая цена облигации;

r — доходность к погашению/оферте;

t — срок поступления платежа (купона или номинала);

N — номинал облигации (в деньгах);

C — купонный платеж;

n — количество платежей.

Дюрация Маколея является базовой для расчетов других показателей, связанных с волатильностью цены облигаций. Так как она представляет из себя временной период, она может измеряться в днях. Именно в таком виде ее можно увидеть в терминале QUIK.

Чем выше дюрация облигационного выпуска, тем сильнее он реагирует на изменение требуемой доходности. Иными словами, чем выше дюрация, тем выше процентный риск.

Стоит отметить ряд особенностей, характерных для дюрации:

— При прочих равных, чем больше срок до погашения, тем выше дюрация.

— При прочих равных, чем выше величина купона и чем чаще он выплачивается, тем ниже дюрация.

— При прочих равных, чем выше доходность к погашению, тем ниже дюрация.

— Дюрация Маколея бескупонной облигации равна сроку до погашения.

Применение на практике

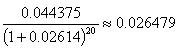

На практике обычно используется модифицированная дюрация (МД), которая рассчитывается на основе дюрации Маколея по простой формуле:

Учитывая, что в QUIK дюрация Маколея измеряется в днях, полученное значение необходимо разделить еще на 365. Для примера рассчитаем МД для выпуска ОФЗ-ПД 25083 по показателям из таблицы на предыдущей картинке. Получим 1092 / ((1+ 0,0821)*365) = 2,76.

Модифицированная дюрация является безразмерной величиной, а ее математический смысл заключается в следующем: модифицированная дюрация является приближенным изменением стоимости облигации в ответ на изменение доходности на 1% (100 базисных пунктов).

где ΔP — изменение стоимости облигации, Δy — изменение доходности.

По этой формуле можно оценить изменение стоимости облигации при небольших изменениях доходности.

Модифицированная дюрация облигационного портфеля из нескольких бумаг упрощенно рассчитывается, как сумма произведений дюрации каждого выпуска на его долю:

Пример: составлен портфель из двух бумаг. Доля первой бумаги 30%, ее дюрация 0,8. Доля второй бумаги 70%, дюрация 1,4. Дюрация всего портфеля будет равна 0,3*0,8 + 0,7*1,4 = 1,22.

При формировании портфеля дюрация используется согласно следующей стратегии:

Если ожидается снижение уровня процентных ставок, то инвестору стоит повысить дюрацию портфеля, чтобы извлечь большую прибыль из-за роста цен.

Если ожидается рост процентных ставок, то стоит снизить дюрацию портфеля, чтобы сократить потери от снижения цен.

Если у вас нет сформированного мнения о будущей динамике процентных ставок, формируйте портфель так, чтобы его дюрация была примерно равна сроку предполагаемого инвестирования.

Важный момент: дюрация в терминале QUIK учитывает дюрацию по облигациям с переменным купоном до даты ближайшей оферты put. Но оферта call в терминале не учитывается. Дюрацию до оферты call можно рассчитать самостоятельно по формуле, либо посмотреть на специализированных ресурсах типа cbonds.ru и rusbonds.ru.

Выпуклость

Для обычного частного инвестора объем приведенный выше информации вполне достаточен, чтобы управлять процентным риском небольшого портфеля, используя дюрацию. Но для более точных расчетов, важность которых возрастает с ростом суммы и сроков инвестиций, необходимо познакомиться еще с одним понятием.

Как было указано ранее, модифицированная дюрация дает только приблизительную оценку и подходит лишь для небольших изменений доходности. Все дело в том, что зависимость цены облигации от ее доходности не линейная, а представляет из себя кривую:

Таким образом, чем больше изменение процентной ставки, тем больше реальное изменение стоимости будет отклоняться от расчетного. Диапазон ставок, в котором погрешность можно считать несущественной, зависит от параметров конкретной облигации и объема средств, которые планируется в нее инвестировать.

Вторым важным моментом является несимметричность графика Цена/Доходность. При снижении процентной ставки на 1% цена вырастет больше, чем снизится при аналогичном росте ставки на 1%.

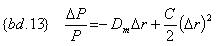

Для того чтобы снизить погрешность вычислений используют еще один параметр, характеризующий выпуклость кривой Цена/Доходность. Его так и называют выпуклость, или еще используется термин конвекция.

Математический смысл выпуклости выходит за рамки этой статьи, но для практического применения обычному частному инвестору он, в общем-то, ни к чему. Значение выпуклости можно найти на тех же специализированных ресурсах вроде rusbonds.ru или cbonds.ru. В расчеты выпуклость (Впкл) включается следующим образом:

Первое слагаемое этой формулы, которое вы уже видели ранее, называется процентное изменение цены, обусловленное дюрацией. Второе слагаемое, соответственно, процентное изменение цены, обусловленное выпуклостью.

Второе слагаемое корректирует рассчитанное по дюрации значение и вносит в него несимметричность. Положительная выпуклость, характерная для обыкновенных облигаций, корректирует результат в сторону роста цены и является позитивным моментом для инвестора.

Одновременное использование дюрации и выпуклости дает более корректное значение изменения доходности облигации в ответ на смещение процентных ставок.

При прочих равных большая выпуклость более выгодна для инвестора.

На графике хорошо видно, что при одинаковой дюрации более выпуклая облигация B оказывается выгоднее для инвестора при значительном изменении процентных ставок. При снижении ставок она быстрее растет в цене, а при их росте — медленнее теряет свою стоимость.

В случае если инвесторы на рынке ожидают высокой волатильности процентных ставок, участники рынка могут предпочитать среди бумаг с одинаковой дюрацией те, у которых более высокая выпуклость. Это будет отображаться в виде меньшей доходности таких облигаций.

И напротив, когда ожидается низкая волатильность ставок, инвесторам незачем жертвовать доходностью ради выпуклости и они переводят капитал в более доходные бумаги. Эту закономерность частный инвестор может использовать в качестве индикатора настроений на долговом рынке.

Выпуклость всего портфеля облигаций измеряется аналогично дюрации портфеля: выпуклость каждой бумаги умножается на её вес в портфеле и полученные значения складываются.

Особенности применения дюрации

Может возникнуть закономерный вопрос: почему бы вместо дюрации и выпуклости просто не использовать функцию Цена = f (доходность). Однако такие расчеты оказываются чересчур громоздкими даже при использовании вычислительной техники. Очень часто дюрация и выпуклость дают возможность получить хорошее приближение искомой величины с допустимым уровнем погрешности.

Приведенные показатели дюрации и выпуклости справедливы только для обыкновенных облигаций без встроенных опционов. Если изменение доходностей приводит к изменениям предполагаемых денежных потоков облигации, то меры дюрации и выпуклости применимы лишь в некоторых специфических случаях.

Понятие дюрации и оценка процентного риска долговых бумаг в целом не ограничивается приведенными в данном обзоре показателями. Однако для обычного частного инвестора этих понятий достаточно, чтобы разумно сформировать портфель облигаций с учетом процентного риска. В том случае если вы хотите еще глубже вникнуть в методики управления облигационным портфелем, рекомендуем ознакомиться со специализированной литературой, например, Фрэнк Фабоцци «Рынок облигаций. Анализ и стратегии».

Последние новости

Рекомендованные новости

Главное за неделю. Скок-отскок

Итоги торгов. Еще одна неделя в минусе

Рынок нефти 2022. Сколько будет стоить баррель в новом году

Как зарабатывать на облигациях в период изменения ставок

Рынок США. Технологичные бумаги провалились

Банк России повысил ключевую ставку до 8,5%

Акции, которые обеспечат будущее вашим детям

В погоне за трендами. Роскосмос тянется к IPO?

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Выпуклость

Выпуклость (Convexity) – свойство цен на облигации меняться ассиметрично, относительно изменения доходности. В типичном случае цена облигации возрастет больше при заданном сокращении доходности, чем уменьшение при таком же росте доходности [2 стр. 969].

Выпуклость (Convexity) – мера изменения Модифицированной Дюрации при изменении процентной ставки [8].

Стоимость облигации, как функция, «дисконтирующая» платежи по ней в будущем и риски связанные с исполнением эмитентом облигации этих обязательств, определяется стоимостью денег во времени и премией за риск, обусловленный кредитным качеством эмитента.

Таким образом, колебания стоимости облигаций по своей природе имеют две основные причины: колебания рыночной процентной ставки и изменение кредитного качества эмитента, определяющего риск потери денег по данному вложению.

Процентный риск возникает в результате неблагоприятного движения (изменения) процентных ставок [7]. Этот вид риска может служить источником сверхприбыли. Однако принятие высокого уровня этого вида риска может сильно влиять на эффективность инвестиций в инструменты с фиксированной доходностью.

Ситуация не является столь очевидной, если речь идет об инвестициях в «долги» на срок, равный сроку оставшемуся до их полного погашения. А именно, если процентные ставки до момента выплаты возрастают, то можно лишь говорить об упущенной выгоде (недополученном проценте). С другой стороны, если «покупка» будущего платежа при фиксированной, оговоренной сегодня ставке осуществляется за счет займа под плавающий (пересматриваемый) процент, то рост такового может привести к отрицательным финансовым результатам (убыткам). Напротив, снижение уровня процентной ставки, позволит в данном случае «сэкономить» на обслуживании займа, и как следствие – получить более высокую прибыль.

Более того, процентная ставка влияет на приведенную к определенному моменту стоимость будущей выплаты. Таким образом, результат купли-продажи долга по теоретической стоимости до момента его погашения складывается из, собственно самого процента за период держания, и из прироста его приведенной стоимости в результате колебания процентной ставки.

Рассмотрим следующую ситуацию: ставка процента (стоимость денег за единицу времени) r на данный момент времени определена однозначно и не зависит от срока заимствования. По истечению времени t будет осуществлена выплата в размере F. При этом полностью отсутствует риски неплатежа, как по срокам, так и по объему.

При сделанных допущениях, текущая стоимость F, в рамках концепции временной стоимость денег, будет определяться по

В отношение <1.1>справедливы следующие утверждения*(1):

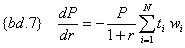

Таким образом, если рассматривать текущую стоимость, как функцию процентной ставки, то приращению аргумента будет соответствовать приращение текущей стоимости, согласно

Классическую облигацию – облигацию с постоянным купоном – можно рассматривать как портфель, состоящий из дисконтных облигаций: каждый купон – дисконтная облигация, номиналом, равным ставке купона, и отдельно сумма основного долга. Формально, текущая стоимость потока платежей по классической облигации описывается формулой

Зависимость приращения текущей стоимости рассматриваемого потока платежей от приращения процентной ставки определяется по

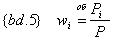

Введем следующее обозначение – обозначение доли приведенной стоимости i-го платежа в текущей стоимости потока платежей:

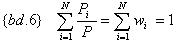

При этом заметим, что:

Тогда <1.4>перепишем в более удобном виде:

То есть, как и в случае с дисконтной облигацией —

Дюрацией Маколея, или просто: Дюрацией (Macaulay duration, разработана и предложена Фредериком Маколеем в 1938) – называется средневзвешенный срок платежей по облигации – обозначение

Отметим ряд свойств Дюрации Маколея:

Таким образом, с помощью модифицированной Дюрации можно оценить колебания цены облигации при малых изменениях процентной ставки. На практике, для оценки колебаний текущей стоимости облигации (портфеля облигаций), при предполагаемом изменении процентной ставки применяют следующее приближение:

Выпуклость (Convexity) – свойство цен на облигации меняться ассиметрично, относительно изменения доходности. В типичном случае цена облигации возрастет больше при заданном сокращении доходности, чем уменьшение при таком же росте доходности [2 стр. 969].

Выпуклость (Convexity) – мера изменения Модифицированной Дюрации при изменении процентной ставки [8].

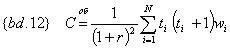

С математической точки зрения выпуклость является отношением второй производной текущей стоимости потока платежей к его стоимости: Рассчитать этот показатель можно, согласно

На практике для получения более точной оценки изменения текущей стоимости потока (цены облигации, или портфеля облигаций), по сравнению с

Таким образом, выпуклость позволяет более точно рассчитать изменение цены при малых изменениях требуемой доходности. Хороший обзор теории Дюрации и выпуклости можно найти в [1].

Пример: Облигация казначейства США с датой погашения 15 июня 2017 года и полугодовым купоном 8.875% годовых, текущей стоимостью, приблизительно 128.1231%, доходностью к погашению, в соответствии с принципами SIA*(2) — 5.228% годовых. Дата оценки 15 июня 2007 года.

Ближайший купон будет выплачен 15 декабря 2007 года, то есть о его выплаты осталось ровно одно «полугодие» — один период для начисления сложного процента. Текущая стоимость ближайшего купона:

Доля текущей стоимости ближайшего купона в текущей стоимости облигации составляет 0.033479. Взвешенный срок платежа по нему также равен 0.033479 полугодия.

Следующий купон (второй по счету, начиная с даты оценки): срок до выплаты 2 полугодия. Его текущая стоимость:

Доля данного купона в текущей стоимости облигации 0.032889. Взвешенный срок платежа по данному купону 0.032889*2=0.065778.

Последний купон и основной долг: срок до выплаты 20 полугодий. Текущие стоимости:

До платежа последнего купона и основной суммы 0.02067 и 0.4659, соответственно. И взвешенные сроки выплат: 20*0.02067=0.413393 по купону, и 20*0.4659=9.317995 по основному долгу.

Теперь, просуммировав взвешенные сроки всех платежей, получим средневзвешенный срок платежа по облигации, то есть значение Дюрации Маколея – 14.46982 полугодий, или 7.234911 лет.

______________________________________________________

*(1) в [2 стр. 456] со ссылкой на [3] данные утверждения приводятся как «теоремы, связанные с оценкой облигаций.

*(2) SIA (Securities Industry Association) Semi-Annual Yield Conventions [6].

Литература:

1.Ливингстон Г. Дуглас. Анализ рисков операций с облигациями на рынке ценных бумаг. М: Информационно-издательский дом «Филинъ», 1998.

2.Шарп У., Александер Г., Бэйли Дж. Инвестиции: Пер. с англ. – М: ИНФРА-М, 2001. – XII, 1028 с.

3.Burton J. Makliel, “Expectation, Bond prices, and the Term Structure of Interest Rates”, Quarterly of Economics, 76, no 2 (may 1962), pp. 197-218.

4.Bertocchi M., Giancometti R., Zenios S. Risk factor analysis and portfolio immunization in the corporate bond market. 2000, November 2.

5.Fabozzi, Frank J., and T. Dessa Fabozzi, eds. The Handbook of Fixed-Income Securities. Burr Ridge, IL: Irwin. 4th ed., 1995, ISBN 0-7863-0001-9.

6. Mayle, Jan. Standard Securities Calculation Methods. New York: Securities Industry Association, Inc. Vol. 1, 3rd ed., 1993, ISBN 1-882936-01-9. Vol. 2, 1994.