Что такое гпх в казахстане

Изменения в расчетах по договору ГПХ в 2021 году

Когда ТОО или ИП заключает договор ГПХ с физическим лицом на оказание услуг, ответственность за корректный расчет, удержание и своевременную уплату налогов и взносов за физ. лицо несет налоговый агент, то есть организация.

Сегодня мы подробно рассмотрим изменения законодательства 2021 года, которые касаются налогообложения доходов, начисленных физ. лицам по договорам гражданско-правового характера.

Напомним, чем отличается договор ГПХ от трудового договора.

Итак, положения по договорам ГПХ регламентируются исключительно Гражданским кодексом РК и не являются частью сферы трудового законодательства. Трудовые отношения определяются и регламентируются Трудовым кодексом РК и не распространяются на взаимоотношения по договорам ГПХ.

А теперь рассказываем об изменениях в расчетах по договору ГПХ в 2021 году.

Обязательные пенсионные взносы (ОПВ)

С 1 января 2021 года исчислять обязательные пенсионные взносы следует по ставке 10 %.

Обратите внимание на то, что льготная ставка в размере 5 %, которая применялась в периоде с 1 июня и до конца 2020 года, не продлена на 2021 год.

Взносы на обязательное социальное медицинское страхование (ВОСМС)

В соответствии со статьей 28 Закона об ОСМС взносы на медицинское страхование с 1 января 2021 года исчисляются в размере 2% от суммы начисленного дохода по договору ГПХ.

Индивидуальный подоходный налог (ИПН)

Ставка индивидуального подоходного налога с доходов по договорам ГПХ в 2021 году не изменилась, налог исчисляется по ставке 10 % для резидентов РК и для нерезидентов по ставке 20 % (как и ранее), но изменился порядок определения облагаемой базы. В соответствии с внесенными изменениями Законом от 10.12.2020 года № 382-VI при исчислении индивидуального подоходного налога физическим лицам по доходам по ГПХ предоставляются налоговые вычеты в размере исчисленных сумм пенсионных и медицинских взносов.

Сумма «на руки» по договору ГПХ

При расчете с физическим лицом по договору ГПХ следует учитывать, что суммы пенсионных и медицинских взносов, а также сумма подоходного налога подлежит удержанию, то есть к выдаче полагается сумма оказанных услуг за минусом исчисленных налогов и взносов.

Давайте рассмотрим изменения на примере.

В январе 2021 года с физическим лицом заключен договор ГПХ по услугам на общую сумму 100 000 тенге. Услуга в полной мере оказана в январе 2021 года, акт выполненных работ подписан.

Физическое лицо – исполнитель по договору ГПХ является гражданином РК (не пенсионер, не инвалид), то есть является плательщиком ОПВ и ВОСМС.

Нам надо рассчитать и удержать налоги и взносы по акту выполненных услуг на 100 000 тенге за январь 2021 года по договору ГПХ:

Сумма начисленного дохода физ. лицу – 100 000 тенге;

Сумма ОПВ – 10 000 тенге (100 000 * 10%);

Сумма ВОСМС – 2 000 тенге (100 000 * 2%);

Сумма ИПН – 8 800 тенге ((100 000 – ОПВ 10 000 – ВОСМС 2 000) * 10%);

Сумма к выдаче («на руки») – 79 200 тенге.

Расчет налогов и взносов по договору ГПХ в 1С

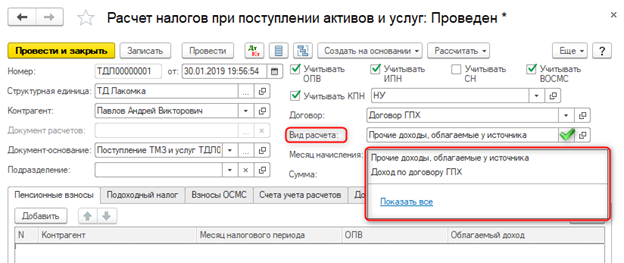

Для исчисления и удержания налогов, отчислений и взносов с дохода по договору ГПХ в 1С:Бухгалтерия для Казахстана, ред. 3.0 необходимо создать документ Расчет налогов при поступлении активов и услуг.

Создайте его на основании документа Поступление ТМЗ и услуг (поля заполнятся автоматически) либо самостоятельно в разделе Покупка (заполнить поля «вручную»).

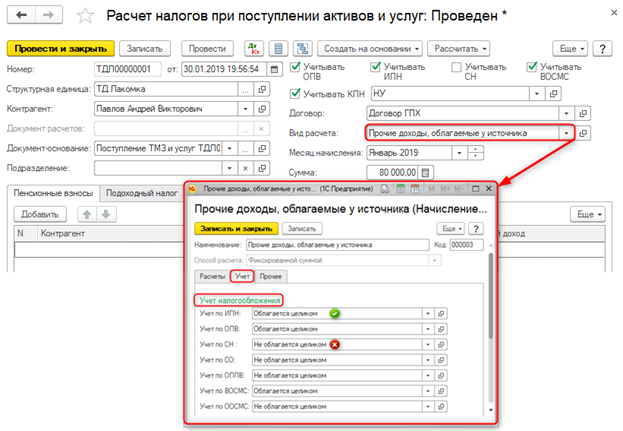

В поле Вид расчета установить Прочие доходы, облагаемые у источника выплаты из справочника Начисления организации.

Кроме того, вы можете самостоятельно создать новый вид начислений, например, назвав его Доход по договору ГПХ.

Чтобы правильно начислить налоги и корректно отразить данные в бухгалтерском учете и налоговой отчетности, необходимо проверить настройки выбранного начисления.

У данного вида начисления на вкладке Учет в разделе Учет налогообложения для каждого вида налога (взноса, отчисления) должен быть установлен признак Облагается целиком/ Не облагается целиком в соответствии с действующим законодательством.

Если у вас остались вопросы по расчетам по договорам ГПХ в 1С, задайте их менеджеру по телефонам.

Заключайте договор 1С:ИТС в компании Первый Бит и получайте:

Бесплатную линию консультаций от Первого Бита

PRO расчеты по договорам ГПХ в 2021 году

Коллеги рекомендуют(сортировка по рейтингу):

Коллеги рекомендуют(сортировка по просмотрам):

Вашим коллегам были интересны эти материалы в последние два месяца:

Налоги и взносы с вознаграждения по договору ГПХ в 2021 году

Порядок расчета налогов и взносов с вознаграждения по договору ГПХ отличается от расчета с заработной платы.

По договору ГПХ налоги и взносы уплачиваются только одной стороной «за счет физического лица». Организация не уплачивает налоги и взносы «за свой счет», а только перечисляет удержанные (выступает в качестве налогового агента).

С вознаграждения по договору ГПХ уплачивается:

Вид налога, взноса, отчисления

Пределы дохода для исчисления

Если лицо имеет инвалидность, является пенсионером или другой «льготной» категорией, пенсионные взносы и взносы на медицинское страхование не уплачиваются.

Проверить уплату налогов и взносов за «льготные» категории, можно в таблицах материалов:

Налоговые вычеты по договору ГПХ в 2021 году

При расчете подоходного налога (ИПН), по договору ГПХ предоставляются налоговые вычеты, но они существенно «сокращены» в сравнении с вычетами работников.

Все физические лица по ГПХ имеют право на вычет по ОПВ и ВОСМС (если они их уплачивают). Для этого не требуется заявление лица. Налоговый агент предоставляется их сразу при расчете подоходного налога.

Все физические лица

Исходя из ОПВ за месяц

Исходя из ВОСМС за месяц

Фиксированная сумма 882 МРП за год (в 2021 году 2 572 794 тенге)

Родитель или попечитель ребенка-инвалида

Родитель приемного ребенка

Расчет по договору ГПХ в 2021 году

Рассчитаем налоги и взносы с суммы вознаграждения физического лица по договору ГПХ. В расчете обратим внимание на сумму «на руки», которые предприниматель должен выплатить лицу в качестве вознаграждения.

Организация заключила договор ГПХ с физическим лицом Поляковым А.А. на сумму 100 000 тенге. Из суммы вознаграждения налоговый агент удерживает ИПН, ОПВ и ВОСМС.

Лицо имеет право на вычет по ОПВ и ВОСМС. Все налоги и взносы уплачиваются «в общем порядке».

Рассчитаем сумму вознаграждения, которая уплачивается лицу (за вычетом удержаний)

«За счет лица» = 10 000 (ОПВ) + 2 000 (ВОСМС) + 8 800 (ИПН) = 20 800 тенге.

«За счет собственных средств» налоговый агент ничего не уплачивает.

Договор ГПХ, как оплачивается ИПН и ОПВ с договоров ГПХ

Договор ГПХ позволяет предпринимателю (заказчику) существенно экономить на сумме налогов и взносов за работников. Правильно оформленный договор защищает интересы обеих сторон. Подробнее о нюансах заключения договора ГПХ и о том, кто и какие отчисления обязан производить с договорной суммы, узнайте далее…

Что такое договора ГПХ и кто может по ним работать?

ГПХ – это договор гражданско-правового характера. Сторонами такого договора, как правило, являются физлицо (исполнитель) и ТОО или ИП (заказчик). Заключаются договора ГПХ на определенный объем услуг, например на услуги:

Регулируются договора ГПХ Гражданским Кодексом РК и бывают двух видов:

Договор подряда подразумевает, что подрядчик выполняет определенный объем работы в установленный срок своими силами и из собственных материалов. Применяется в основном с строительстве, бытовом подряде, проектных работах.

Договор возмездного оказания услуг подразумевает оказание исполнителем услуг заказчику на возмездной основе в установленный срок. Применяется при оказании услуг обучения, связи, консультационных, аудиторских и т.д.

Основным преимуществом заключения договора ГПХ в сравнении с трудовым договором является полное освобождение заказчика от нагрузки по «соцпакету». Т.е. заказчик не обязан уплачивать в бюджет от суммы доходов работника СО, СН и ОСМС. Исполнитель –физлицо выполняет работу по договору самостоятельно и не является индивидуальным предпринимателем.

Срок действия договора ГПХ законом не ограничен и определяется сторонами договора. Обязательным условием является только указание сроков начала и окончания производства работ (оказания услуг). При этом допускается их поэтапное установление с контролем промежуточных результатов.

Как производятся расчеты по договору ГПХ?

Оплата по договору ГПХ производится за весь указанный в нем объем услуг. Если на момент заключения договора ГПХ конечную сумму определить невозможно, то указывается цена за единицу выполненной работы (услуги).

Оплата может быть как предварительной, так и поэтапной (если этапы прописаны в договоре). Окончательный расчет производится после сдачи результата работ (оказания услуги).

Подтверждением факта приемки результата является Акт выполненных работ (форма Р-1 из приложения №50 к Приказу МФ РК №562 от 20.12.2012 г.).

Какие налоги нужно оплачивать по договору ГПХ?

Заказчик с суммы начисления исполнителю удерживает следующие виды налогов и взносов:

При расчете ОПВ взносы определяются как 10% от дохода по договору, но не более, чем 10% от 50-кратного размера МЗП.

Также в этот период применяется ограничение по сумме удерживаемых взносов. Сумма взносов, исчисленная по ставке 5% не должна превышать 5% от 50-кратного МЗП (106 250 тг. в 2020 г.)

Перечислить взносы за работника, с которым был заключен договор ГПХ, обязан заказчик (пп.1 п.7 ст.24 закона №105-V «О пенсионном обеспечении в РК» от 21.06.2013 г.). Сделать это необходимо до 25 числа месяца, следующего за месяцем выплаты доходов.

Перечисляются ОПВ по следующим реквизитам:

БИК бенефициара: GCVPKZ2A

ИПН у источника выплаты по договорам ГПХ, согласно п.1 ст.350 НК РК и пп.53 п.1 ст.1 НК РК, также исчисляет и перечисляет налоговый агент (заказчик), если он является:

Реквизиты для перечисления ИПН:

Отчисления на ОСМС заказчик за работника по договору ГПХ не производит, но обязан уплачивать взносы ОСМС (пп.8 п.2 ст.14, п.2 ст.30 закона №405-V от 16.11.2015 г.). Взносы производятся ежемесячно до 25 числа месяца, следующего за месяцем выплаты.

Реквизиты для перечисления взносов ОСМС:

Социальным налогом доходы, выплаченные по договорам ГПХ, не облагаются, поскольку исполнитель не является работником (с ним не заключен трудовой договор). Социальные отчисления также не производятся по этой же причине.

Как оформить ГПХ в сервисе Mybuh.kz?

Несмотря на то, что работник, с которым заключен договор ГПХ, не числится в штате, по расчетам с ним также необходимо вести учет. Поможет в этом специальный сервис от Mybuh.kz, в котором помимо прочего очень удобно формировать платежные поручения для оплаты ОПВ, ИПН и ВОСМС за такого работника.

Для формирования платежного поручения в сервисе понадобится минимум действий:

Простой и удобный сервис от Mybuh.kz сделает проведение расчетов с работником по договору ГПХ и уплате налогов и взносов за него делом нескольких минут.

Мои реквизиты, как вести деятельность ТОО или ИП в сервисе Mybuh.kz

Что такое договор ГПХ? Чем договор ГПХ отличается от трудового договора?

Коллеги рекомендуют(сортировка по рейтингу):

Коллеги рекомендуют(сортировка по просмотрам):

Вашим коллегам были интересны эти материалы в последние шесть месяцев:

Что такое договор ГПХ?

Каким же образом будет классифицировано данное лицо? Для работ и услуг, выполняемых такими лицами, предусмотрено понятие как работа по договору подряда ( глава 32 ГК РК ) и работа по договору возмездного оказания услуг ( глава 33 ГК РК ). Данные виды договоров являются не чем иным, как договорами гражданско-правового характера (ГПХ).

Договор подряда

В соответствии со статьей 616 ГК РК по договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику в установленный срок, а заказчик обязуется принять результат работы и оплатить его. Такая работа выполняется силами подрядчика, с использованием собственных средств и материалов (если иное не предусмотрено договором подряда).

Договора подряда чаще всего используются при строительстве, проектных работах, при бытовом подряде и т.д.

Договор возмездного оказания услуг

Примерами договором возмездного оказания услуг, являются договора по оказанию услуг связи, обучения, медицинских, ветеринарных, аудиторских, консультационных, информационных и иных услуг.

Признаки договора ГПХ

Не углубляясь в тонкости различий данных видов договоров, выделим общие черты, которые определяют договор ГПХ.

Исполнитель обязательств по договору

По договору ГПХ физическое лицо выполняет работы самостоятельно (если иное не определено в договоре).

Срок действия договора ГПХ

Законодательно не установлены ограничения по срокам действия договора ГПХ. Таким образом, заключенный договор может действовать продолжительностью, установленной сторонами данного договора.

При этом обязательным условием договора является наличие сроков выполнения работ (оказания услуг) – срока начала выполнения и срока окончания. По согласованию также могут быть установлены сроки по этапам (некоторые промежуточные сроки). Они должны быть определены и указаны в договоре, подрядчик несет ответственность за их соблюдение.

Сумма и оплата договора ГПХ

В договоре ГПХ указывается цена выполнения работ (оказания услуг), которую лицо должно получить при выполнении условий договора. Если на момент заключения договора, конечная сумма, подлежащая к получению, не может быть определена – в договоре указывается способ ее определения (например, если неизвестно общее количество выполняемых однотипных работ, то указывается цена за единицу таких работ).

По договору сторона может произвести предварительную оплату в счет предстоящих работ или услуг (внести предоплату), либо оплата может производиться по окончанию этапов, если они определены в договоре. Окончательный расчет производится после окончательной сдачи результата работы (услуги) при соблюдении всех установленных условий (качество, сроки и т.д.).

Подтверждение исполнения обязательств по договору ГПХ

Для приемки-передачи выполненных работ (оказанных услуг), оформляется Акт выполненных работ (оказанных услуг). Форма Акта является утвержденной (форма Р-1, приложение 50 МФ РК от 20 декабря 2012 года № 562 ).

При приемки строительно-монтажных работ акт выполненных работ и справка о стоимости выполненных работ оформляются по иным формам, которые утверждены приказом Председателя Агентства РК по делам строительства и жилищно-коммунального хозяйства от 2 мая 2012 года № 170.

Отличия договора ГПХ от трудового договора

При заключении договора ГПХ с физическим лицом, у заказчика могут возникнуть сомнения в правильности оформленных взаимоотношений – когда уместно заключить договор гражданско-правового характера, а когда необходим «полноценный» прием на работу?

Рассмотрим различия, на которые необходимо обращать внимания при выборе варианта установления взаимоотношений с физическим лицом.

Положения по договорам ГПХ регламентируются исключительно Гражданским кодексом РК и не являются частью сферы трудового законодательства. Трудовые отношения определяются и регламентируются Трудовым кодексом РК и не распространяются на взаимоотношения по договорам ГПХ.

НПА, регулирующие взаимоотношения сторон

Гражданский кодекс РК (особенная часть)

Трудовой кодекс РК

Отношения, возникающие при заключении договора

Исполнитель (подрядчик) и заказчик.

Исполнитель (подрядчик) НЕ является работником заказчика (так как НЕ состоит в ТРУДОВЫХ отношениях).

Работник и работодатель.

Исполнитель выполняет конкретные работы (оказывает услуги), определенные в договоре.

Исполнитель самостоятельно обеспечивает себя всем необходимым для выполнения работ (услуг).

Работник выполняет работы в соответствии с установленной должностью, квалификацией.

Работодатель обеспечивает работника необходимыми условиями труда (рабочее место, материалы, инвентарь и т.д.).

Рабочее время и время отдыха

Сроки выполнения работ (оказания услуг) определены в договоре. При этом отсутствуют правила трудового распорядка и трудовой дисциплины. Исполнителю не предоставляются отпуска. Отсутствуют такие понятия как выходные и праздничные дни. Время отдыха должно быть учтено в установленных договором сроках выполнения работ.

При выполнении работ соблюдаются правила трудового распорядка работодателя. Правила трудового распорядка устанавливаются с учетом положений ТК РК по продолжительности рабочего времени, выходным и праздничным дням. Работнику предоставляют ежегодные оплачиваемые отпуска, а также иные виды отпуском при наличии необходимых оснований.

Размер оплаты по договору не регулируется и может составлять любой размер (в соответствии с указанным в договоре). Выплата может производиться частично «авансом», но, как правило, по факту выполнения работ (оказания услуг).

Работник получает заработную плату, минимальный предел который законодательно регулируется (не менее 1 МЗП). Заработная плата выплачивается регулярно не реже 1 раза в месяц и не позднее 10 числа месяца, следующего за отчетным.

Заказчик производит уплату индивидуального подоходного налога (ИПН) за счет исполнителя.

Работодатель за счет собственных средств уплачивает за работника СН, СО и отчислений на ОСМС.

Работодатель за счет средств работника производит также перечисление ИПН и ОПВ.

Гарантии и компенсации

Если условия о гарантиях и компенсациях не включены в договор, то исполнителю они предоставлены не будут.

Работнику предоставляются установленные ТК РК гарантии и компенсации

Нарушение условий договора

Стороны несут гражданско-правовую ответственность, предусмотренную гражданским законодательством.

Исполнитель может воздействовать на заказчика только через судебный процесс.

Работник несет дисциплинарную (материальную) ответственность. Работодатель несет материальную, либо административную ответственность.

Работник может восстановить свои права при помощи комиссии по трудовым спорам, профсоюзы и т.д.

Налоги и взносы по ГПХ

Таким образом, договор ГПХ имеет существенные отличия от трудового договора, на которые необходимо обращать внимание при оформлении взаимоотношений с физическим лицом.

Особенности договора ГПХ: что нужно знать работодателю

Для выполнения каких-либо разовых работ компании заключают с физлицами договор гражданско-правового характера (ГПХ). Организация взаимоотношений такого рода имеет некоторые особенности, о которых работодателю нужно узнать заранее.

Особенности договора ГПХ

Заключение договора ГПХ подходит для разных ситуаций, будь то доработка программного обеспечения, разработка макета визиток, проведение развлекательного мероприятия, разовая перевозка личным автомобилем и т.д. Отличительной особенностью такого вида взаимоотношений является то, что исполнитель выполняет конкретную работу, указанную в соглашении.

Если с ним заключается несколько договоров за определенный срок, то желательно, чтобы задачи, требующие выполнения, не были однотипными, повторяющимися каждый раз. В противном случае налоговая служба и трудовая инспекция могут посчитать, что за гражданско-правовым договором скрываются трудовые отношения. Подобное нарушение влечет административную ответственность, за которую положены штрафы.

Договор ГПХ регулирует не трудовые, а гражданско-правовые взаимоотношения, а потому он не должен содержать в себе признаки трудовых отношений. Чтобы договор ГПХ не вызвал претензий со стороны проверяющих органов, необходимо позаботиться о следующих моментах:

Налоги и взносы по договору ГПХ

Если с физлицом заключается договор ГПХ, то с такой оплаты необходимо на общих основаниях удерживать НДФЛ. Никаких особенностей при расчете налога в этой ситуации не имеется. Ставка НДФЛ составляет 13% для резидентов РФ или 30% для нерезидентов.

Таким образом, с выплаты по договорам ГПХ не нужно начислять социальные страхвзносы на случай болезни (2,9%) и от несчастных случаев и производственного травматизма (от 0,2% до 8,5%).

Важно! Работодатель самостоятельно может принять решение о начислении социальных страховых взносов. Этот момент необходимо указать в договоре ГПХ.

Пример расчета НДФЛ и взносов

Компания «Салют» заключила договор ГПХ с Никитиным П.Д. на разработку макета рекламного буклета. За эту работу физлицу полагается оплата в размере 29 000 руб. Компания указала в договоре, что будет начислять социальные страхвзносы, в том числе от несчастного случая (0,2%).

Обратите внимание, как именно прописан в договоре ГПХ пункт об оплате. Если указано, что исполнитель получит на руки «чистыми» 29 000 руб., то начисленная оплата работы будет больше. Это повлияет и на величину страховых взносов.

Документы по договорам ГПХ

Сотрудничество, основанное на заключении договора ГПХ, предусматривает формирование таких документов:

По работникам, с которыми заключены договоры ГПХ, нужно подавать отчетность, как и по штатным сотрудникам.

К таким документам относятся:

Расчет 6-НДФЛ необходимо сдавать по итогам каждого квартала;

РСВ нужно сдавать по итогам каждого квартала;

Отчет нужно сдать не позднее 1 марта года, следующего за истекшим.

Отражение договора ГПХ в 1С

1С: ЗУП позволяет не запутаться при отражении договора ГПХ в бухучете, а также при расчете НДФЛ или страховых взносов и формировании отчетности. Внесение информации в программу имеет некоторые нюансы и особенности, поскольку отношения характеризуются как гражданско-правовые, а не как трудовые.

Предлагаем ознакомиться с пошаговой инструкцией по отражению договора ГПХ в программе 1С. Если у вас останутся вопросы, закажите бесплатную консультацию наших специалистов!