Что такое независимая гарантия простыми словами

Независимая гарантия, как способ обеспечения обязательств

О чем статья? О независимой гарантии, ее видах, субъектах отношений и порядке исполнения.

Кому и чем будет полезна? Юридическим и физическим лицам, участникам тендеров, перевозчикам, заемщикам. Доступно объясняется, как и зачем оформлять независимую гарантию.

В начале статьи обозначим законодательную базу, на которую будем опираться в дальнейшем. Итак, в Гражданском Кодексе РФ, в главе 23, § 1, ст. 329 перечисляются способы обеспечения исполнения обязательств и среди них указана независимая гарантия. Сущность, понятие и форма независимой гарантии раскрываются в этой же главе, но уже в § 6, ст.ст. 368-379.

Что из себя представляет независимая гарантия

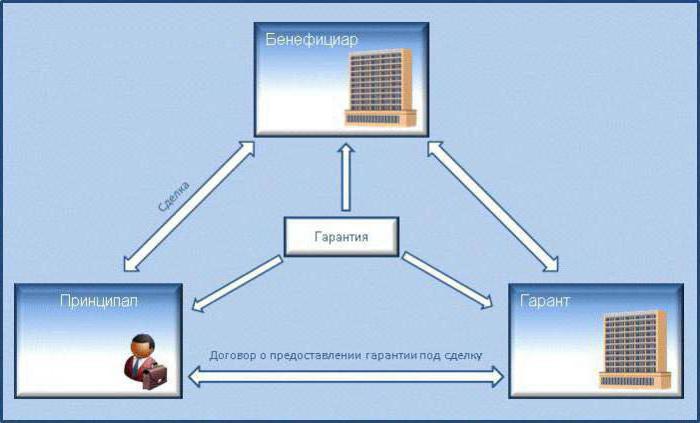

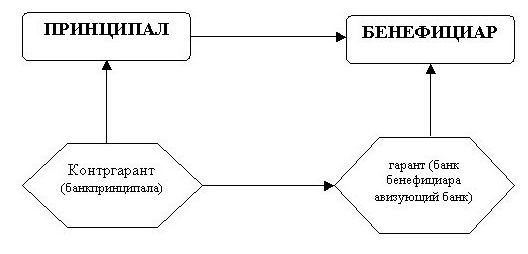

Независимая гарантия является одним из способов обеспечения обязательств и представляет собой письменный документ, субъектами отношений в котором выступают гарант, принципал и бенефициар.

Принципал – это должник, бенефициар – кредитор принципала, и гарант – организация, выдающая по просьбе принципала независимую гарантию и принимающая на себя обязательства по уплате бенефициару определенной денежной суммы, передаче акций, облигаций, вещей.

В роли принципала и бенефициара могут выступать как физические, так и юридические лица. Гарант – это всегда юридическое лицо, например, банк, страховое общество, коммерческая организация. Документ оформляется в письменном виде, где указываются все значимые моменты, в том числе:

В независимой гарантии можно прописать дополнительные положения, например, указание, что денежная сумма будет увеличена с определенной даты. С момента выдачи независимой гарантии уже гарант должен выполнять определенные обязательства принципала перед бенефициаром.

Какие бывают виды независимой гарантии

Необходимость в независимой гарантии возникает не только при обычных взаимоотношениях «кредитор-заемщик», но и во многих других ситуациях, включая:

Практически любые правовые взаимоотношения могут обеспечиваться независимой гарантией. Это одно из ее существенных преимуществ.

Могут ли вас привлечь к субсидиарной ответственности?

Пройдите тест из 10 вопросов, чтобы узнать о своей ситуации. По итогам теста вы узнаете в какой группе риска вы находитесь (критическая, высокая, невысокая), и в соответствии с ней получите рекомендации по мерам защиты от субсидиарной ответственности

№1 Как давно у контрагента возникла задолженность перед Вами?

№2 Подтверждается ли имеющаяся задолженность документально (договора, акты и т.п.)?

№3 Обращались ли вы к Должнику с требованием о погашении задолженности?

№4 Направляли ли Вы официальную письменную претензию в адрес Должника?

№5 Предоставлялось ли Должником обеспечение исполнения обязательств?

№6 Обращались ли Вы в суд с исковым заявлением к Должнику?

№7 Процедуру взыскания задолженности с контрагента с Вашей стороны ведут:

№8 Возбуждалось ли исполнительное производство в отношении контрагента по Вашему требованию?

№9 Возбуждено ли в отношении Вашего Должника дело о банкротстве?

№10 Ведет ли Должник деятельность на текущий момент, в том числе через аффилированные компании?

№11 Вам известны контролирующие лица Должника, конечные собственники бизнеса, а также имущественное состояние этих лиц?

Оставьте свой email, чтобы получить видео «32 стратегии взыскания задолженности» и подробный план, как вести себя с должником, чтобы вернуть свои деньги.

Порядок исполнения независимой гарантии

Для исполнения обязательств по независимой гарантии бенефициару необходимо предъявить гаранту свое требование в письменном виде. К требованию прилагается пакет документов, ранее указанных в независимой гарантии. Также в требовании указываются обстоятельства, которые в соответствии с независимой гарантией влекут исполнение указанный в ней обязательств.

Как только гарант получает такое требование, он незамедлительно сообщает об этом принципалу и переедает ему копию документа (требования). У гаранта есть 5 дней на рассмотрение предъявленного бенефициаром требования. При этом он действует по следующему алгоритму:

Отметим, что законодательство предоставляет возможность значительной вариативности условий независимой гарантии. В частности, в гарантии можно указать и другой срок рассмотрения гарантом требований бенефициара, но в любом случае он не должен превышать 30 дней.

При определенных обстоятельствах гарант может приостановить платеж или полностью отказать в удовлетворении требований бенефициара. Причиной такого решения может быть недостоверность предоставленных документов или их несоответствие условиям, прописанным в независимой гарантии либо предъявление требования уже после окончания ее срока действия; недействительность обязательств принципала; отсутствие обстоятельства, которое в соответствии с независимой гарантией, влечет исполнение обязательств.

При отказе гарант уведомляет бенефициара о своем решении и обосновывает его. Такое уведомление должно быть направлено адресату в течении 7 дней. Максимальный срок приостановки платежа также составляет 7 дней.

Обязательства гаранта прекращаются после уплаты бенефициару оговоренной в независимой гарантии суммы, после окончания срока действия независимой гарантии, а также по соглашению с бенефициаром. При прекращении независимой гарантии гарант сразу же сообщает об этом принципалу.

Если в условиях независимой гарантии не сказано иного, принципал возмещает гаранту выплаченную им денежную сумму. Спорные ситуации рассматриваются в судебном порядке. К примеру, законодательство предоставляет гаранту право на взыскание выплаченной им суммы с принципала в рамках регресса. Также и принципал может обратиться с иском о необоснованных требованиях бенефициара и о его неосновательном обогащении.

Также рекомендую прочитать эту статью

Способы обеспечения исполнения обязательств

О чем статья? Статья о том, какие существуют виды обеспечения выполнения договора Кому и чем будет полезна? Руководителям компаний и

Банковская и независимая гарантии: в чем разница?

До июня 2015 года в Гражданском кодексе РФ отсутствовало понятие «Независимая гарантия». Вместо него фигурировала «Банковская гарантия». Между ними в правовом смысле есть два основных отличия. Во-первых, это субъектный состав, а во-вторых, круг обеспечиваемых обязательств.

Банковские гарантии выдавались исключительно банками и кредитными организациями. Независимая гарантия может быть выдана как банками и кредитными организациями, так и коммерческими организациями.

Уже из самого названия «независимая» следует, что данная гарантия распространяется не на все обязательства принципала, а только на их строго определенную часть. При этом по сравнению с банковской, независимая гарантия может обеспечивать более широкий круг обязательств, которые берут на себя организации и физические лица. В настоящее время принято называть банковскую гарантию подвидом независимой гарантией.

Перейдем от скучного «птичьего» юридического языка к практической стороне дела и рассмотрим ситуацию на примере.

Компания претендует на получение крупного заказа, но потенциальный клиент сомневается в ее надежности и требует предоставить гарантию на случай срыва договорных сроков и ненадлежащего качества результата предоставленных услуг или выполненных работ.

Компания не обладает ценным имуществом, обратиться в банк она не может, но у нее есть платежеспособный партнер (ООО или ПАО), готовый взять обеспечение обязательств на себя. В то же время он не желает выступать в роли поручителя и рисковать всеми своими активами. В этом случае он предоставляет клиенту независимую гарантию, четко зная свои потенциальные затраты.

Понравилась статья? Расскажи об этом друзьям

Основатель антикризисной юридической компании «Рыков групп»

Специализации: антикризисное управление и банкротство крупных предприятий и организаций; управление проблемными активами; взыскание дебиторской задолженности, деятельность коллекторов; субсидиарная ответственность по обязательствам должника.

Независимая гарантия в гражданском праве

Гражданское право РФ предусматривает такие виды обеспечения исполнения обязательства, как поручительство, неустойка, независимая гарантия, задаток и т. п.

В связи с тем, что в законодательстве постоянно происходят изменения, все больший интерес стал проявляться к независимой гарантии. Рассмотрим подробнее, что включает в себя данное понятие и чем оно отличается от остальных обеспечений.

Определение

Независимая гарантия в гражданском праве подразумевает под собой письменное соглашение между сторонами, где одна из сторон (гарант) обязуется по просьбе другой стороны (принципала) выплатить третьей стороне (бенефициару) определенное денежное вознаграждение, согласно тех обязательств, которые дал гарант. Причем данный факт не зависит от действительности обеспечиваемой гарантией обязательства.

Оформление документа в письменном виде позволяет установить достоверность условий соглашения и убедиться в правдивости его выдачи определенным лицом. Но важно, что неисполнение письменной формы соглашения не говорит о недостоверности соглашения.

Главные черты гарантии:

Выдача документа

Независимая гарантия, как говорилось ранее, выдается в письменном виде. Выдать данный документ могут:

Выдача гарантии является односторонней сделкой, так как для ее осуществления достаточно желания одной стороны (гаранта). При этом такая сделка юридически связывает финансовое учреждение возможностью предъявления заказчиком требований выполнения обязательств.

Главный признак

Независимая гарантия как способ обеспечения исполнения обязательств имеет главный юрпризнак – это отсутствие акцессорности. Это значит, что соглашение:

Субъекты

Независимая банковская гарантия представлена тремя субъектами правоотношений:

Основание для выдачи

Независимая гарантия как способ обеспечения может выдаваться на основании просьбы принципала, которая определяется соглашением финансовой организации и принципала о порядке и принципах выдачи гарантии.

Но законодательство не устанавливает обязательства заключать письменное соглашение между банком и поставщиком услуг, и его отсутствие не влечет фиктивности гарантийного обязательства финансовой организации перед заказчиком.

Но если между принципалом и гарантом оформлено письменное соглашение, то именно оно становится главным основанием, которое определяет:

Причем последнее определяется исключительно соглашением банка и должника и не может иметь безусловный характер. Это нужно для того, чтобы предотвратить возможное злоупотребление со стороны банка.

Содержание

Соглашение о независимой гарантии должно содержать следующие условия:

Количество условий и их детали должны соответствовать тем требованиям, которые содержатся в соглашении между банком и должником о выдаче гарантии. В обязательном порядке в тексте должно быть указано:

Объем обязательств банка по гарантии ограничивается выплатой суммы, на которую выдавалась гарантия. Порядок и методы исчисления гарантийной суммы могут быть разными и включать условия начисления процентов.

Но ответственность банка перед заказчиком за неисполнение обязательств по гарантийному соглашению не лимитируется только той суммой, на которую выдана гарантия, если в самом соглашении не указаны иные условия. То есть финансовое учреждение может понести перед кредитором ответственность на общих основаниях. Нарушения банка могут выражаться в разных аспектах: задержка выплаты, необоснованный отказ от выплаты и т. д.

Так как гарантийные обязательства носят финансовый характер, то при просрочке на гаранта может возлагаться ответственность за невыполнение денежного обязательства.

Виды независимой гарантии могут быть следующими:

В зависимости от формы обязательства:

В зависимости от возможности гаранта отозвать выданную гарантию:

В зависимости от наличия у заказчика права передать иному лицу требовать от банка исполнения обязательства:

По общим правилам правильно выданная гарантия не может быть отозвана, если соглашением не предусмотрено другое. Также по общим правилам бенефициар не может передавать свои права требовать исполнения обязательства третьему лицу, если иное не предусмотрено соглашением.

Требования к форме

Договор независимой гарантии должен содержать перечень основных реквизитов, без которых документ будет считаться недействительным. К таковым относят:

При этом для формы гарантии установлено определенное правило. Форма гарантии должна позволять определять ее условия и удостоверяться в истинности ее выдачи.

Ответственность банка перед принципалом

Принципалом называют поставщика услуг или товара, обязующегося исполнять определенные требования. Гарантом выступает финансовое учреждение, которым предоставляется независимая гарантия как способ исполнения обязательств.

Финансовое учреждение обязано:

Ответственность бенефициара перед принципалом

Вспомним, что бенефициаром является заказчик, который получает либо услугу (товар), либо денежную компенсацию за неисполнение поставленных обязательств. Независимая банковская гарантия накладывает и на бенефициара определенные обязательства перед поставщиком услуг. К ним в основном относят обязанность уплачивать компенсацию ввиду ущерба, возникшего при следующих обстоятельствах:

Судебная практика помнит случаи, когда заказчик пытался получить денежные средства по гарантии, несмотря на то что принципал исполнил свои обязательства в полной мере. Бенефициар имел своей целью личное обогащение, что считается мошенничеством.

Ответственность поставщика перед банком и заказчиком

Независимая гарантия является единством обязательств всех сторон друг перед другом. Поставщик и заказчик связаны друг с другом обязательством поставки услуг или товара, а гарант считается посредником между ними. Ответственность поставщика перед банком заключается в следующем:

Поставщик имеет обязательства и перед бенефициаром:

Согласно условиям соглашения, если должником является банк, то он не должен исполнять обязательства принципала. То есть финансовое учреждение должно только выплатить денежную компенсацию.

Предъявление

Соглашение предусматривает определенный порядок предъявления заказчиком требований о выплате денежных средств:

В свою очередь, финансовое учреждение должно:

При положительном результате бенефициар получает гарантийные выплаты. При отрицательном исходе дела гарант должен предоставить обоснованные доводы. К ним относят:

Отказ оформляется в письменном виде. Кроме этого, платеж можно приостановить на срок до семи дней в следующих ситуациях:

Прекращение действия

Независимая гарантия как способ обеспечения обязательств прекращает действие в следующих случаях:

Помимо всего прочего, гарант должен незамедлительно сообщить поставщику о прекращении действия соглашения. Также гарантия должна включать информацию о том, как поставщик будет возмещать банку выплаченные бенефициару денежные средства.

Независимая гарантия

Независимая гарантия — это удобный инструмент, представляющий собой страховку рисков коммерческой деятельности. Регламентирует предоставление документа Гражданский кодекс — независимая гарантия оформляется письменно и затрагивает 3 стороны: гаранта, принципала и бенефициара.

5 шагов для получения банковской гарантии

Что такое независимая гарантия

Участниками независимой гарантии выступают:

Различают следующие виды независимой гарантии:

По общему праву передача прав требований третьему лицу и отзыв гарантии запрещены, если иное не было зафиксировано в тексте самого документа.

Чем отличается независимая гарантия от банковской гарантии

Главное отличие независимой гарантии от банковской гарантии заключается в том, кто именно выступает в качестве гаранта. В соответствии с требованиями ст. 368 ГК РФ, выдавать независимые гарантии имеют право:

Независимая банковская гарантия может быть выдана только государственным или коммерческим банком или кредитной организацией, которые имеют лицензию ЦБ РФ на право осуществления банковской деятельности. Самыми востребованными считаются гарантии, выдаваемые банками. Главными преимуществами банковской гарантии по сравнению с независимой являются высокий уровень платежеспособности гаранта и бесспорная оплата обеспеченного обязательства.

Требования к независимой гарантии и особенности

Сумма выплаты не всегда указывается в фиксированном виде. Допускается, чтобы в документе были прописаны только условия, позволяющие установить, сколько гарант обязан выплатить принципалу, если наступит гарантийный случай. При необходимости в независимую гарантию могут быть включены условия повышения или сокращения гарантийной суммы, происходящие после определенного события либо срока.

Как получить независимую гарантию

Порядок получения гарантий — это простая процедура, считающаяся односторонней сделкой, для реализации которой требуется только желание одной стороны — гаранта. Принципал обращается к гаранту с просьбой о предоставлении независимой гарантии и заключает договор, в котором указано:

Цена независимой гарантии определяется исходя из суммы, подлежащей выплате по документу. Стоимость услуг по оформлению документа и вознаграждение гаранта оплачиваются за счет принципала.

Выплаты по независимой гарантии

Бенефициар получает право требовать компенсацию в случае невыполнения принципалом взятых на себя обязательств. Направляемое гаранту требование о выплате гарантийной суммы должно:

Гарант имеет право затормозить выплату на срок до 7 дней на основании:

По истечении 7 дней гарант должен подтвердить обозначенные основания. При отсутствии подтверждения выплата по гарантии производится в полном объеме.

Если у вас возникли какие-либо вопросы о независимой гарантии, обращайтесь в Дистанционный банковский сервис. Наши специалисты предоставят вам консультацию и ответят на все интересующие вопросы.

Что такое независимая гарантия простыми словами

Содержание публикации:

Исполнение обязательств может обеспечиваться неустойкой, залогом, удержанием вещи должника, поручительством, независимой гарантией, задатком, обеспечительным платежом и другими способами, предусмотренными законом или договором (п. 1 статьи 329 ГК РФ).

До недавнего времени одним из способов обеспечения исполнения обязательств являлась банковская гарантия. Из наименования данной гарантии уже следует, что круг субъектов, правомочных давать независимую от основного обязательства гарантию был ограничен.

Федеральным законом от 08.03.2015 N 42-ФЗ, в гражданский оборот вместо «банковской гарантии» введена «независимая гарантия«. Претерпели изменения и иные правила § 6 ГК РФ.

Цель упомянутых изменений в законодательстве – расширение сферы применения в гражданском обороте и усилении независимости гарантии от основного обязательства.

Независимую гарантию вправе выдавать не только кредитные и страховые организации (как это было ранее при «банковской гарантии»), но и любые коммерческие организации. То есть п. 1 статьи 368 ГК РФ, не определен субъектный состав гаранта и усилена независимость гарантии указанием на то, что недействительность основного обязательства не влияет на обязанность гаранта уплатить бенефициару определенную денежную сумму. Кроме того, под бенефициаром понимается не кредитор принципала, а третье лицо, указанное принципалом, что еще больше подчеркивает независимость гарантии от основного обязательства.

Предметом обязательства гаранта является уплата денежной суммы, которая может быть определена разными способами. Это может быть указание на твердую денежную сумму или на способ ее определения, позволяющий установить подлежащую выплате денежную сумму на момент исполнения обязательства гарантом.

1. Понятие независимой гарантии

Согласно п. 1 статьи 368 ГК РФ по независимой гарантии гарант принимает на себя по просьбе другого лица (принципала) обязательство уплатить указанному им третьему лицу (бенефициару) определенную денежную сумму в соответствии с условиями данного гарантом обязательства независимо от действительности обеспечиваемого такой гарантией обязательства. Требование об определенной денежной сумме считается соблюденным, если условия независимой гарантии позволяют установить подлежащую выплате денежную сумму на момент исполнения обязательства гарантом.

Субъектами отношений по независимой гарантии являются:

2. Существенные условия независимой гарантии

В п. 4 статьи 368 ГК РФ перечислены существенные условия независимой гарантии: дата выдачи; принципал; бенефициар; гарант; основное обязательство, исполнение по которому обеспечивается гарантией; денежная сумма, подлежащая выплате, или порядок ее определения; срок действия гарантии; обстоятельства, при наступлении которых должна быть выплачена сумма гарантии.

Отсутствие хотя бы одного из них может стать основанием для оспаривания независимой гарантии (п. 1 ст. 168 ГК РФ).

Ссылка в гарантии на договор, порождающий обеспечиваемое обязательство достаточна для соблюдения требования об указании основного обязательства

В п. 1 Постановления Пленума ВАС РФ от 23 марта 2012 г. N 14 «Об отдельных вопросах практики разрешения споров, связанных с оспариванием банковских гарантий» содержатся следующие разъяснения:

«При рассмотрении дел об оспаривании банковских гарантий судам необходимо иметь в виду следующее. ГК РФ устанавливает, что предусмотренное банковской гарантией обязательство гаранта перед бенефициаром не зависит в отношениях между ними от того основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обязательство (статья 370 ГК РФ). В связи с этим судам следует учитывать, что неуказание в банковской гарантии всех условий обязательства, обеспеченного гарантией, не является основанием для ее оспаривания.

Положение пункта 1 статьи 369 ГК РФ об указании в банковской гарантии обеспеченного обязательства следует считать соблюденным и в том случае, если из содержания гарантии можно установить, кто является должником по обеспеченному обязательству, указана сумма, подлежащая уплате гарантом при предъявлении бенефициаром соответствующего требования, и в гарантии содержится отсылка к договору, являющемуся основанием возникновения обязательств принципала перед бенефициаром, либо указан характер обеспеченного гарантией обязательства».

3. Форма независимой гарантии

В соответствии с п. 2 статьи 368 ГК РФ независимая гарантия выдается в письменной форме (п. 2 ст. 434 ГК РФ), позволяющей достоверно определить условия гарантии и удостовериться в подлинности ее выдачи определенным лицом в порядке, установленном законодательством, обычаями или соглашением гаранта с бенефициаром.

Банковская гарантия может быть односторонней сделкой, подтверждаемой электронным сообщением

В п. 3 Постановления Пленума ВАС РФ от 23.03.2012 N 14 «Об отдельных вопросах практики разрешения споров, связанных с оспариванием банковских гарантий» содержатся следующие разъяснения:

«Рассматривая вопрос о соблюдении стороной, выдавшей банковскую гарантию, требования закона о письменной форме обязательства гаранта, судам необходимо учитывать следующее. ГК РФ не запрещает совершение односторонней сделки путем направления должником кредитору по обязательству, возникающему из односторонней сделки, соответствующего документа посредством почтовой, телеграфной, телетайпной, телефонной, электронной или иной связи, позволяющей достоверно установить, что документ исходит от лица, совершившего одностороннюю сделку (статья 156, пункт 1 статьи 160, пункт 2 статьи 434 Кодекса). Следовательно, требования статьи 368 ГК РФ о письменной форме банковской гарантии считаются соблюденными, к примеру, когда гарантия выдана в форме электронного сообщения с использованием телекоммуникационной системы SWIFT (СВИФТ).

Кроме того, суды должны учитывать, что даже несоблюдение простой письменной формы банковской гарантии не влечет ее недействительности; заинтересованные лица вправе приводить письменные и другие доказательства, подтверждающие сделку и ее условия (пункт 1 статьи 162 ГК РФ)».

Независимая гарантия вступает в силу с момента ее отправки (передачи) гарантом, если в гарантии не предусмотрено иное (статья 373 ГК РФ).

4. Пределы обязательства гаранта

Согласно п. 1 статьи 377 ГК РФ предусмотренное независимой гарантией обязательство гаранта перед бенефициаром ограничено уплатой суммы, на которую выдана гарантия.

В соответствии с п. 2 статьи 377 ГК РФ ответственность гаранта перед бенефициаром за невыполнение или ненадлежащее выполнение обязательства по гарантии не ограничена суммой, на которую выдана гарантия, если в гарантии не предусмотрено иное.

Иными словами, п. 1 ст. 377 ГК РФ ограничивает размер денежных сумм, которые гарант обязуется уплатить бенефициару по гарантии в связи с неисполнением принципалом (должником) обеспеченного гарантией обязательства.

В то время как п. 2 ст. 377 ГК РФ предусматривает, что ответственность в связи с неисполнением самим гарантом своего обязательства произвести выплату по гарантии не ограничивается указанной суммой.

Бенефициар вправе требовать от неисправного гаранта проценты по ст. 395 ГК РФ

В п. 19 Постановления Пленума ВС РФ N 13, Пленума ВАС РФ N 14 от 8 октября 1998 г. «О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами» содержится следующее разъяснение:

«Обязательство гаранта по банковской гарантии выплатить сумму бенефициару при соблюдении условий гарантии является денежным. В соответствии с п. 2 ст. 377 Кодекса ответственность гаранта перед бенефициаром за невыполнение или ненадлежащее выполнение гарантом обязательства по гарантии не ограничивается суммой, на которую выдана гарантия, если в гарантии не предусмотрено иное. Следовательно, при отсутствии в гарантии иных условий бенефициар вправе требовать от гаранта, необоснованно уклонившегося или отказавшегося от выплаты суммы по гарантии либо просрочившего ее уплату, выплаты процентов в соответствии со ст. 395 Кодекса».

5. Прекращение независимой гарантии

Согласно п. 1 статьи 378 ГК РФ обязательство гаранта перед бенефициаром по независимой гарантии прекращается:

1) уплатой бенефициару суммы, на которую выдана независимая гарантия;

2) окончанием определенного в независимой гарантии срока, на который она выдана;

3) вследствие отказа бенефициара от своих прав по гарантии;

4) по соглашению гаранта с бенефициаром о прекращении этого обязательства.

В п. 2 Постановления Пленума ВАС РФ от 23 марта 2012 г. N 14 «Об отдельных вопросах практики разрешения споров, связанных с оспариванием банковских гарантий» содержатся следующие разъяснения:

«В соответствии с пп. 2 п. 1 ст. 378 ГК РФ обязательство гаранта перед бенефициаром прекращается окончанием определенного в гарантии срока, на который она выдана. Между тем ГК РФ, регулируя содержание банковской гарантии, не требует, чтобы срок, на который выдана гарантия, был равен или превышал срок исполнения обязательства, которое обеспечивается гарантией.

Суды, рассматривая споры по банковским гарантиям, не вправе оценивать действительность соответствующих сделок только с точки зрения наличия или отсутствия у них обеспечительной функции, так как, выдавая и принимая гарантию, гарант и бенефициар действуют своей волей и в своем интересе, они свободны в установлении своих гражданских прав и обязанностей (п. 2 ст. 1, ст. 156, ст. 421 ГК РФ).

Банковская гарантия, выданная на срок меньший, чем срок исполнения обеспеченного обязательства, не может быть признана недействительной по названному основанию, так как она обеспечивает иные обязательства, которые могут возникнуть между принципалом и бенефициаром до наступления срока исполнения основного обязательства (например, в связи с односторонним отказом от исполнения договора, расторжением договора, которые влекут возникновение у кредитора права требовать возмещения убытков, возврата предварительной платы и т.п.)».

6. Обзор Верховного Суда РФ 2019г.

о применении положений законодательства

о независимой гарантии

5 июня 2019 года Президиумом Верховного Суда РФ утвержден «Обзор судебной практики разрешения споров, связанных с применением законодательства о независимой гарантии».

В целях обеспечения единообразных подходов к разрешению споров, связанных с применением законодательства о независимой гарантии, определены следующие правовые позиции.