Что такое ставка фондирования

Фондирование — что это такое

Термин «фондирование» нередко фигурирует в новостях связанных с экономикой, бизнесом и банками, но что он означает ясно далеко не всем. Кроме того из-за частоты применения в нескольких направлениях понятие размывается и утрачивает конкретику.

Фондирование – что это такое и как оно связано с банками и бизнесом, разобрался Бробанк.

Что такое фондирование

Фондирование – понятие, которое применяют в нескольких сферах. Его используют для обозначения совокупности нескольких элементов, объединенных по одному признаку. Но чаще всего термин связывают с банковским сектором.

Фондирование отличается в зависимости от признака объединяемых объектов:

Если речь идет о плановой экономике, под фондированием подразумевают перераспределение недостающих ресурсов между отраслями или предприятиями, согласно установленному плану.

В современных реалиях фондирование в основном ассоциируют с банковским сектором, предпринимательством, ценообразованием в банках и управлением затратами в компаниях.

Фондирование для банков означает процесс привлечения ресурсов (фондов) для обеспечения основной деятельности.

Особенности банковского фондирования

Главная цель любого бизнеса – получение прибыли. Она складывается из разницы между ценой реализуемой продукции и себестоимостью.

Активы и пассивы у банков, в отличие от производственных предприятий состоят из денег. Активы могут находиться в кредитах выданных клиентам, ценных бумагах, драгметаллах, кассовой наличности и т.д. А пассивы выражены уставным капиталом, деньгами на счетах клиентов, процентами от выданных займов и вложенных инвестиций, полученными кредитами на межбанковском рынке и другими ресурсами. В итоге себестоимость банковской услуги зависит от цены привлеченного источника.

За пользование привлеченными фондами банк платит владельцу ресурса. Это учитывается в расходах банка. В итоге главная задача банка для эффективной работы – «купить» денежные средства как можно дешевле, а продать своим клиентам как можно дороже.

Источники фондирования в банках

У банков несколько источников фондирования:

Все источники отличают разной доступностью. Легче всего распоряжаться средствами, хранимыми на расчетных, текущих и депозитных счетах клиентов. При этом банк подписывает с владельцем средств договор на их использование в момент открытия счета. Поэтому компания затрачивает минимум времени на дополнительные согласования.

Срочность

По продолжительности источники фондирования банком делятся на:

Для стабильности работы банка в структуре источников фондирования должен быть соблюден баланс привлеченных ресурсов и активов. Например, если основным ресурсом будут выбраны вклады физических лиц, это может привести к банкротству организации, если одновременно все вкладчики захотят закрыть депозиты. Банк по закону обязан вернуть деньги с вклада по первому требованию. Поэтому наличность на счетах клиентов обладает критическим недостатком – ограниченным сроком. В связи с этим их можно направлять только на выдачу краткосрочных кредитов. В то же время межбанковские кредиты или займы на фондовых биржах могут быть оформлены на годы и даже десятки лет.

Стоимость

Все источники фондирования банка условно делят на:

Дешевизна или дороговизна ресурса зависит от величины процентов, которые следует внести за пользование деньгами, в сравнении со средней ценой по рынку. Самый дорогой и рискованный источник – деньги вкладчиков, потому что в этом сегменте конкуренция банков жестче всего. Для привлечения новых вкладчиков банку приходится завышать процентные ставки по депозитам. Это приводит к снижению доходности и провоцирует банк на очередные затраты на привлечение очередного потока клиентов для исполнения всех обязательств. Такое поведение более свойственно молодым или мелким банкам.

Крупные игроки очень редко ввязываются в «борьбу» за деньги вкладчиков, которая очень схожа по признакам с финансовой пирамидой. Известным и устойчивым банкам доступны более дешевые межбанковские кредиты, поэтому они используют их. Однако перевес в пользу только межбанковских кредитов может сделать банк уязвимым в периоды экономической нестабильности. Поэтому финансовые компании стараются сочетать все источники фондирования.

Для эффективной работы и получения прибыли от кредита, выданного клиенту по ставке 8% на 1 год банк должен суметь найти источник стоимостью дешевле 8% и длительностью больше 1 года.

Если пренебречь таким правилом, можно накопить много «дешевых», но краткосрочных фондов. Банк не сможет предоставлять долгосрочные кредиты и станет неустойчивым из-за некачественного менеджмента. При правильном планировании активные операции сегментируют на краткосрочные, долгосрочные, дешевые и дорогие с указанием конкретных сумм, и уже под них подыскивают источники фондирования.

Ставка фондирования

При анализе структуры фондирования пристального внимания заслуживают срочность и стоимость привлеченных средств. По-другому эту стоимость называют «ставка фондирования». Подсчет ставки производят для каждой сделки, с учетом срочности ресурсов и требуемого уровня доходности. Ставку фондирования рассчитывают как для расходных, так и для приходных операций. Такие действия предпринимают, чтобы при установлении процентной ставки по кредитам и депозитам, были утверждены показатели, которые принесут прибыль, а не убыток.

Методы расчета ставки фондирования зависят от нескольких показателей:

Ставки фондирования устанавливают для разных периодов:

Если продолжительность сделки не попадает ни в один из приведенных вариантов, ставку фондирования считают:

В итоге получается, что подсчет ставки фондирования в конкретной кредитной организации отражает конечную себестоимость банковского продукта или услуги. Поэтому скрупулезный подсчет ставки напрямую влияет на то, получит банк прибыль или убытки.

Коэффициент фондирования показывает отношение активов к пассивам и отражает его эффективность. Желательно, чтобы этот показатель был больше 1. Тогда он показывает, что активные операции позволяют получать стабильную прибыль для покрытия расходов на финансирование источников фондирования.

Как источники фондирования влияют на ценообразование

Фондирование оказывает существенное влияние на ценообразование в банковской сфере. Аналитики вычитывают какие цены устанавливать на услуги, чтобы суметь конкурировать на рынке, и не получить отрицательный финансовый результат от заключенных сделок. Поэтому себестоимость будет высчитана на основе ставки фондирования, а в цену добавят маржу банка, которую он заработает при обслуживании клиентов. В итоге маржа кредитной организации зависит от эффективности привлеченных средств и правильности их размещения.

Финансовые компании сталкивают с несколькими видами рисков при установлении цены на банковские продукты и услуги :

В итоге любой из этих рисков может оказать влияние на ставку фондирования и итоговую стоимость предложений банков.

Раскрытие информации о фондировании

Привлечение ресурсов для банков – постоянный процесс, который нельзя недооценивать. Новые фонды помогают стабилизировать финансовую деятельность кредитной организации. Кроме того структура источников фондирования должна быть сбалансированной, чтобы падение ликвидности какого-то одного ресурса не обвалило деятельность всей компании.

Российские банки не разглашают данных об источниках фондирования. Найти какую-то часть информации о структуре источников можно в разделах для акционеров или инвесторов. Хотя обычный гражданин, который не связан с банковской аналитикой или фондовыми рынками, все равно не сможет «прочесть» приведенные данные. Кстати большинство иностранных банков тоже держат информацию о структуре фондирования в секрете. Однако некоторые стабильные игроки целенаправленно публикуют эти данные для подтверждения прозрачности сведений инвесторам и увеличения своего влияния.

Что такое фондирование?

Термин «фондирование» применяется во многих сферах человеческой деятельности, чему способствует происхождение этого слова. Фондом принято называть любую совокупность каких-либо элементов, объединенных по общему признаку. Поэтому возможны разные формы фондирования, например:

В плановой экономике фондирование это распределение дефицитных товаров согласно плану материально-технического снабжения. Для современного бизнеса фондирование связано, как правило, с деятельностью банковской системы и предпринимательством, банковским ценообразованием и управлением собственными затратами.

Назначение банковского фондирования

Как любая коммерческая организация, банк заинтересован в получении прибыли. Прибыль рассчитывается как разница между выручкой от реализации продукции и себестоимостью ее производства.

У банков денежные средства обычно находятся в виде активов: ссуд частным и корпоративным клиентам, в виде ценных бумаг, кассовой наличности, драгоценных металлов, недвижимости и т.п. Их объединяет один признак – они должны быть доходными.

Себестоимость этих продуктов зависит, в первую очередь, от цены используемых ресурсов. И здесь отмечаем еще одну особенность банков: ресурсами для их деятельности тоже являются денежные средства. Но уже в качестве пассивов — собственных или привлеченных.

К пассивам банка относят уставной капитал, средства клиентов на счетах, эмиссионный доход, прибыль от выданных кредитов и инвестиций, полученные межбанковские кредиты и т.п.

Поскольку банк должен заплатить за привлеченные средства, они формируют его расходы, т.е. себестоимость банковских продуктов. Поэтому привлеченные средства называют «обязательствами банка» или «денежными требованиями».

Соответственно, прибыль банка складывается как разница между стоимостью привлечения пассивов и доходностью активов. Эта маржа может измеряться по-разному: в процентах по разным видам продуктов, кредитным ставкам, общей рентабельности учреждения и т.п. Главное, что она всегда зависит от двух составляющих – эффективности привлечения средств и грамотности их размещения на финансовом рынке.

Именно банковское фондирование обеспечивает привлечение ресурсов для основной деятельности этих денежно-кредитных организаций. Так называют не только сам процесс получения денег из различных источников, но и уже аккумулированные финансы, а также процедуру финансирования активных операций банка из этих средств.

Таки образом, в упрощенном варианте банковская деятельность сводится к тому, чтобы как можно дешевле купить денежные средства в процессе фондирования и по возможности дороже продать их клиентам.

Источники банковского фондирования

Специалисты выделяют несколько основных источников фондирования:

Эти способы отличаются по своей доступности для разных банков, стоимости и продолжительности периода привлечения средств. При оценке структуры пассивов банка на эти показатели обращают внимание эксперты, инвесторы и клиенты.

Доступность

Самым доступным источником новых оборотных средств для банков являются счета клиентов – расчетные, текущие, депозитные и др. Подписывая договор банковского обслуживания, клиент соглашается с использованием его денег банком на определенных условиях и в установленный срок. Поэтому тратить время на подписание дополнительного соглашения для фондирования не требуется.

Вклады населения и юридических лиц собираются через широкую сеть отделений по всей стране. Чтобы опередить конкурентов в этом рыночном сегменте, банки тщательно изучают ставки и условия друг друга, проводят агрессивную рекламу, формируют уникальные предложения своих продуктов.

Остальные источники фондирования более доступны крупным банкам. Имея солидные уставные капиталы, многолетний опыт стабильной работы на рынке, широкую сеть представительств и филиалов, репутацию надежного заемщика, они становятся привлекательными для получения кредитов и целевого финансирования. Осуществление публичного заимствования через выпуск долговых бумаг, в т.ч. на международном фондовом рынке, также невозможно без существенных финансовых гарантий.

Банки не стремятся сосредоточиться только на одном источнике средств, в пассиве банков должны присутствовать все их виды. Это придает устойчивость и ликвидность банковской системе, поскольку снижает операционные риски. Например, слишком высокая доля вкладов населения в ущерб межбанковским кредитам может обанкротить учреждение при возникновении потребительской паники, а экономический кризис способен надолго вогнать фондовый рынок в депрессию и подорвать возможности целевого кредитования.

Срочность

Несмотря на привлекательность средств клиентов для фондирования банка, они обладают критическим недостатком – краткосрочностью. Фактически все счета являются вкладами «до востребования», поэтому распоряжаться ими банк может ограниченно. В любой момент собственник средств потребует возврата денег, а банк по закону должен их вернуть, даже если срок вклада не истек. Соответственно доходность от вложения этих фондов в активные операции получается невысокая – они будут направлены на выдачу краткосрочных займов.

Иначе обстоит дело с межбанковскими кредитами, фондовыми рынками и иными источниками. Деньги предоставляются на более длительный срок – на годы, вплоть до нескольких десятков лет. Полученные средства можно направить на долгосрочные инвестиции и кредиты. Чем дольше заемщик пользуется банковскими деньгами, тем выше доход банка, который формируется из ежегодных процентов.

Стоимость

Стоимость источников фондирования формируется аналогично стоимости всех рыночных товаров и услуг. Финансисты в этом случае говорят о «дешевых» и «дорогих» деньгах. Если проценты по оплате полученного кредита высокие по сравнению со среднерыночными условиями, то это «дорогие» деньги, если же наоборот, то «дешевые».

Самым дорогим и рискованным источником являются средства клиентов, потому что в данном сегменте высока конкуренция банков. Чтобы привлечь потребителей, учреждения повышают депозитные ставки, уменьшая доходность этих фондов. Покрывать потери приходится с помощью постоянного привлечения новых клиентов, формируя неустойчивую пирамиду.

Это характерно для мелких (реже средних) банков и привело к санациям и массовым банкротствам в 2014-2016 годах. Для крупных банков доступно дешевое фондирование на межбанковском рынке и иные источники. Однако с 2014 года внешнее кредитование российских банков из-за политической ситуации крайне затруднено или вовсе невозможно.

Таким образом, требуется баланс активов и расходов банка на фондирование по срокам и стоимости. Это обеспечивает положительную маржу, ликвидность и устойчивость банка.

Следовательно, формировать свои фонды необходимо исходя из целевой ориентации будущих активных операций. Иными словами, если вы хотите выдать кредит клиенту на 1 год под 10% годовых, то сами взять аналогичную сумму должны по ставке менее 10% годовых на срок более 1 года.

Это важно, ведь накопив значительные «дешевые», но краткосрочные средства, банк не сможет участвовать в долгосрочном кредитовании, теряя прибыль, т.к. его ресурсы будут заморожены из-за плохого финансового менеджмента.

В идеальной ситуации запланированные активные операции должны быть разбиты на краткосрочные, долгосрочные, «дешевые» и «дорогие» с указанием конкретных сумм. Последующее фондирование также проводится по этим группам под определенные цели.

Показатели фондирования

В банковской сфере применяются достаточно сложные формулы для расчета значения показателей эффективности фондирования.

Основным индикатором является ставка фондирования, т.е. стоимость привлеченных средств. Она рассчитывается для каждой банковской сделки с учетом срочности конкретного ресурса, его стоимости, особенности продукта и желаемой доходности операции. Главное условие, которое должно быть заложено в расчет — получение положительной маржи, т.е. прибыли. Методы расчета отличаются в зависимости от сочетания разных параметров:

Ставка может рассчитываться на любой срок – неделю, месяц, год, несколько лет. Выбранный вариант зависит от стратегии банка, его продуктов, особенностей источников средств и процедуры фондирования.

Коэффициент фондирования отражает его эффективность и показывает отношение активов к пассивам в денежном выражении. Рекомендуемое значение – более 1. Низкий уровень риска в данном случае означает, что активные операции позволяют получать стабильный доход для покрытия всех расходов по фондированию и извлечения прибыли.

Показатель чистого стабильного фондирования (NSFR) определяется как отношение ресурсов банка к его активам и внебалансовым обязательствам. При этом расчет обязательно проводится с учетом структуры пассивов и активов. Допустимое минимальное значение должно быть 100%, оно отражает покрытие всех банковских операций стабильным фондированием. Для банков, особенно крупных, этот показатель является нормативом. Кроме того, существует коэффициент достаточности капитала, который также может подразделяться по нескольким уровням: базовый, основной, собственный или общий.

Норматив (коэффициент) достаточности капитала считается как капитал / сумма депозитов × 100 %. Для каждого уровня установлено свое пороговое значение, в европейских банках оно обычно составляет 4-10%. Снижение показателя ниже этого порога является признаком рисковой финансовой политики банка и должно повлечь за собой санкции регулятора.

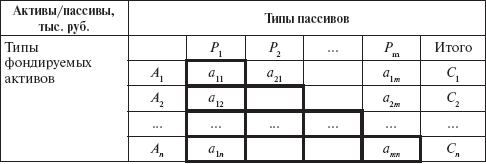

Удобным средством принятия решений является матрица фондирования. Она графически отражает сбалансированность пассивов и активов банка по их срочности и стоимости. Для этого построчно отражаются разные виды пассивов, а по столбцам указываются активы. Или наоборот. На пересечении образуются пары – объем финансирования каждой активной операции из конкретного источника.

Примеры фондирования

Большинство рассмотренных показателей носят конфиденциальный характер. Банки не указывают подробную информацию в своей финансовой отчетности, которую публикуют на официальных сайтах. Но в разделе «Для акционеров и инвесторов» можно найти данные о структуре фондирования и уровне обеспеченности.

Отчет ВТБ содержит информацию о том, что стратегия развития предполагает уменьшение доли фондирования через кредиты и долговые бумаги с увеличением доли привлеченных средств физических лиц до 40%. Банк стремится привлекать больше клиентов из среднего и малого бизнеса и увеличивать остатки на текущих счетах.

Раскрывая структуру своих пассивов, ВТБ подчеркивает снижение доли фондирования от Банка России на 9% и долговых ценных бумаг на 0,8% за два года. За этот период отмечается снижение доли средств юридических лиц на 27,2% при ее росте для физических лиц на 20,5%.

Анализ показывает, что ВТБ стремится поддержать устойчивую капитальную базу для сохранения доверия клиентов, акционеров и инвесторов. При этом он размещает более полную информацию о своей деятельности, чем другие российские банки, которые ограничиваются указанием коэффициентов без представления подробной структуры пассивов.

За рубежом

Иностранные банки, раскрывая по закону информацию для инвесторов, также не указывают все данные по своему фондированию. Известные рейтинговые агентства, например, Moody’s, S&P или Fitch, используют свои индикаторы для оценки стабильности банков.

Например крупный английский банк Barclays, как и другие иностранные кредитные организации, размещает ежегодный финансовый отчет на своем сайте. В нем подробно указывает источники фондирования и их объемы.

По данным отчета 2017 г. Barclays показывает исключительную стабильность: CET1 ratio (коэффициент достаточности капитала 1-го уровня) составил 13,3% при норме в 4,5%, поднявшись за год на 0,9 пункта.

В качестве причин такого роста аналитики Barclays отмечают удачные финансовые операции, рост прибыли, увеличение привлечённых средств от клиентов, увеличение дивидендов, сокращение активных операций, а также выборы президента США, американскую налоговую и пенсионную реформу. Банк планирует увеличить пассивы для предотвращения влияния международного кризиса на свою деятельность.

Таким образом, фондирование является основой банковской деятельности. Оно обеспечивает бесперебойную работу и финансовую эффективность учреждения. Разнообразие и сбалансированность привлекаемых средств уменьшает риск и уязвимость банков, особенно в период экономической нестабильности.

Что такое ставка фондирования

Глава 2. Порядок расчета имеющегося стабильного фондирования

2.1. Величина имеющегося стабильного фондирования рассчитывается как сумма источников собственных средств (капитала) и балансовых и указанных в настоящей главе внебалансовых обязательств банковской группы СЗКО (СЗКО) в величине, отраженной на балансовых или внебалансовых счетах до проведения корректировок, установленных законодательными и иными актами, в том числе регулирующими банковскую деятельность и деятельность на финансовых рынках, если иное не установлено настоящей главой, умноженных на соответствующие коэффициенты стабильности фондирования, установленные настоящей главой в зависимости от их видов и сроков, а также иных факторов.

В случае если условиями договора предусмотрено право головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО на досрочный возврат (погашение) привлеченных денежных средств, привлеченные денежные средства включаются в расчет имеющегося стабильного фондирования исходя из ожидаемого срока возврата (погашения) при наличии соответствующих намерений головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО (например, отраженных во внутренних документах), в том числе с учетом факторов риска потери деловой репутации при наличии у клиентов (контрагентов) обоснованных ожиданий, что головная кредитная организация банковской группы СЗКО (СЗКО) и (или) участник банковской группы СЗКО реализует в будущем свое право на досрочный возврат (погашение) привлеченных денежных средств, в том числе по выпущенным долговым ценным бумагам, по которым головной кредитной организацией банковской группы СЗКО (СЗКО) и (или) участником банковской группы СЗКО принято и публично объявлено решение о досрочном погашении при условии, что согласие на досрочное погашение является неотъемлемым условием их приобретения, оставшийся срок до погашения определяется по сроку досрочного погашения.

Отложенные налоговые обязательства включаются в расчет имеющегося стабильного фондирования исходя из ближайшей возможной даты исполнения обязательства.

Величина средств, относящихся к доле участия малых акционеров (участников) участника банковской группы СЗКО в соответствии с пунктом 2.3 Положения Банка России от 11 марта 2015 года N 462-П «О порядке составления отчетности, необходимой для осуществления надзора за кредитными организациями на консолидированной основе, а также иной информации о деятельности банковских групп», зарегистрированного Министерством юстиции Российской Федерации 8 мая 2015 года N 37212, 4 апреля 2017 года N 46241, в том числе входящая в состав источников собственных средств (капитала) банковской группы СЗКО в соответствии с пунктами 2.3, 2.5 и 2.7 Положения Банка России N 729-П, включается в расчет имеющегося стабильного фондирования исходя из эффективного срока, оставшегося до востребования (погашения) (обычно бессрочно).

(в ред. Указания Банка России от 03.08.2020 N 5520-У)

(см. текст в предыдущей редакции)

В целях расчета величины имеющегося стабильного фондирования, если иное не установлено настоящей главой, обязательства (пассивы) или их часть относятся к одному из временных периодов в зависимости от эффективного срока, оставшегося до востребования (погашения): менее шести месяцев, от шести месяцев включительно до одного года, менее одного года или один год и более. В величину обязательств (пассивов), относимых к соответствующему временному периоду, включается только та часть обязательства, которая будет (в том числе по обязательствам с амортизацией долга) и (или) может быть (с учетом требований настоящего пункта) погашена (востребована) в соответствующем временном периоде.

2.3. В целях расчета нормативов Н28 (Н29):

(в ред. Указания Банка России от 11.10.2021 N 5973-У)

(см. текст в предыдущей редакции)

стабильные и нестабильные средства физических лиц определяются в соответствии с пунктом 3.2 Положения Банка России N 421-П и пунктом 3.3 Положения Банка России N 510-П;

стабильные и нестабильные депозиты и прочие привлеченные средства субъектов малого бизнеса определяются в соответствии с подпунктом 3.3.5 пункта 3.3 Положения Банка России N 421-П и пунктом 3.4 Положения Банка России N 510-П;

(см. текст в предыдущей редакции)

2.4. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 100 процентов включаются:

(в ред. Указания Банка России от 11.10.2021 N 5973-У)

(см. текст в предыдущей редакции)

привилегированные акции, указанные в подпункте 8.1 пункта 8 Положения Банка России N 646-П, эмиссионный доход, полученный от размещения указанных акций, субординированные кредиты (депозиты, займы, облигационные займы), указанные в абзаце девятом подпункта 3.1.8.6 пункта 3 Положения Банка России N 646-П, подлежащие исключению из расчета собственных средств (капитала) головной кредитной организацией банковской группы СЗКО (СЗКО) в соответствии с подпунктом 8.1 пункта 8 Положения Банка России N 646-П, а также начисленные (накопленные) проценты по указанным обязательствам с эффективным сроком, оставшимся до востребования (погашения), один год и более, за исключением источников капитала, договоры которых содержат условия, предусматривающие досрочное погашение (возможность досрочного погашения), в случае исполнения которых оставшийся срок до погашения составит менее одного года;

(в ред. Указания Банка России от 11.10.2021 N 5973-У)

(см. текст в предыдущей редакции)

величина субординированного кредита (депозита, займа, облигационного займа) с эффективным сроком, оставшимся до востребования (погашения), один год и более (за исключением источников капитала, договоры которых содержат условия, предусматривающие досрочное погашение (возможность досрочного погашения), в случае исполнения которых оставшийся срок до погашения составит менее одного года), превышающая включенную в расчет собственных средств (капитала) головной кредитной организацией банковской группы СЗКО (СЗКО) в соответствии с подпунктом 3.1.8.6 пункта 3 Положения Банка России N 646-П остаточную стоимость субординированного кредита (депозита, займа, облигационного займа), а также начисленные (накопленные) проценты по указанным обязательствам с эффективным сроком, оставшимся до востребования (погашения), один год и более;

(в ред. Указания Банка России от 11.10.2021 N 5973-У)

(см. текст в предыдущей редакции)

(в ред. Указаний Банка России от 27.02.2020 N 5404-У, от 11.10.2021 N 5973-У)

(см. текст в предыдущей редакции)

отложенные налоговые обязательства со сроком, оставшимся до ближайшей возможной даты исполнения обязательств, один год и более;

величина средств, относящаяся к доле участия малых акционеров (участников) участника банковской группы СЗКО, без установленного срока возврата средств и (или) с эффективным сроком, оставшимся до востребования (погашения), один год и более в части, не включенной в расчет источников собственных средств (капитала) банковской группы СЗКО в соответствии с абзацем вторым настоящего пункта.

2.5. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 95 процентов включаются стабильные средства физических лиц и стабильные депозиты и прочие привлеченные средства субъектов малого бизнеса, а также начисленные (накопленные) проценты по указанным средствам, за исключением средств, включенных в расчет имеющегося стабильного фондирования в соответствии с пунктом 2.4 настоящего Положения, в части депозитов и прочих привлеченных средств без установленного договором срока возврата, со сроком до востребования, с оставшимся предусмотренным договором сроком до востребования (погашения) менее одного года или с эффективным сроком, оставшимся до востребования (погашения), менее одного года.

2.6. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 90 процентов включаются нестабильные средства физических лиц и нестабильные депозиты и прочие привлеченные средства субъектов малого бизнеса, а также начисленные (накопленные) проценты по указанным средствам, за исключением средств, включенных в расчет имеющегося стабильного фондирования в соответствии с пунктом 2.4 настоящего Положения, в части депозитов и прочих привлеченных средств без установленного договором срока возврата, со сроком до востребования, с оставшимся предусмотренным договором сроком до востребования (погашения) менее одного года или с эффективным сроком, оставшимся до востребования (погашения), менее одного года.

2.7. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 50 процентов включаются:

(в ред. Указания Банка России от 11.10.2021 N 5973-У)

(см. текст в предыдущей редакции)

операционные депозиты (кроме операционных депозитов, включенных в расчет имеющегося стабильного фондирования в соответствии с абзацем пятым пункта 2.4 настоящего Положения), а также начисленные (накопленные) проценты по ним;

депозиты (за исключением операционных депозитов) и прочие привлеченные средства Федерального казначейства, Министерства финансов Российской Федерации, субъектов Российской Федерации и органов местного самоуправления, государственных внебюджетных фондов Российской Федерации, территориальных государственных внебюджетных фондов субъектов Российской Федерации, правительств иностранных государств, международных банков развития и национальных банков развития, организаций, которым в соответствии с правом иностранного государства предоставлено право осуществлять заимствования от имени государства, в том числе субординированные кредиты (депозиты, займы), не включенные в расчет имеющегося стабильного фондирования в соответствии с пунктом 2.4 настоящего Положения, вне зависимости от наличия или отсутствия обеспечения, а также начисленные (накопленные) проценты по указанным средствам с эффективным сроком, оставшимся до востребования (погашения), менее одного года;

отложенные налоговые обязательства со сроком, оставшимся до ближайшей возможной даты исполнения обязательств, от шести месяцев включительно и до одного года;

величина средств, относящихся к доле участия малых акционеров (участников) участника банковской группы СЗКО, с эффективным сроком, оставшимся до востребования (погашения), от шести месяцев включительно и до одного года.

2.8. В расчет величины имеющегося стабильного фондирования с коэффициентом стабильности фондирования 0 процентов включаются:

обязательства, возникшие в результате участия головной кредитной организации банковской группы СЗКО (СЗКО) и (или) участника банковской группы СЗКО в финансировании программ, указанных в пункте 1.10 настоящего Положения, а также начисленные (накопленные) проценты по ним;

прочие обязательства (пассивы), в том числе средства, номинированные в драгоценных металлах и удовлетворяющие условиям абзаца десятого подпункта 3.5.25 пункта 3.5 Положения Банка России N 421-П, средства, привлеченные от Банка России, центральных банков иностранных государств, финансовых организаций, а также начисленные (накопленные) проценты по ним с эффективным сроком, оставшимся до востребования (погашения), менее шести месяцев, а также сформированные резервы, не уменьшившие величину активов (требований) в соответствии с пунктом 3.2 настоящего Положения;

(в ред. Указания Банка России от 11.10.2021 N 5973-У)

(см. текст в предыдущей редакции)

отложенные налоговые обязательства со сроком, оставшимся до ближайшей возможной даты исполнения обязательства, менее шести месяцев;

величина средств, относящихся к доле участия малых акционеров (участников) участника банковской группы СЗКО, с эффективным сроком, оставшимся до востребования (погашения), менее шести месяцев;

обязательства, не исполненные в срок;

сумма обязательств по производным финансовым инструментам за вычетом суммы требований по производным финансовым инструментам, с учетом требований пункта 1.9 настоящего Положения, в случае если полученная величина положительная, и ноль в иных случаях;

обязательства по поставке денежных средств, возникшие из договоров (сделок) по приобретению финансовых инструментов, иностранных валют, золота или товаров (прочих драгоценных металлов (кроме золота) и (или) иных товаров, в том числе в соответствии с правом иностранного государства, допускающим соответствующие сделки), по которым расчеты и поставка осуществляются не ранее следующего дня после дня заключения договора (сделки) в рамках предусмотренного организатором торговли периода осуществления расчетов для соответствующего организатора торговли или в соответствии с обычаями делового оборота по указанным видам договоров (сделок), не являющихся производными финансовыми инструментами, а также в случае, если поставка денежных средств не была произведена в указанный период, но ожидается к осуществлению.