Что такое стратегия разворота

Разворотная стратегия на каждый день

Сегодня мы поговорим о системе, у которой нет какого-либо уникального названия. Если переводить дословно, Simple Daily Trend Reversal Trading System — это простая разворотная система для ежедневной торговли. Тем не менее система интересная. Как следует из названия, стратегия направлена на ловлю разворотов трендового движения, а развороты, как известно, могут давать большие профиты. Система набрала большую популярность на форуме ForexFactory и на нашем форуме в том числе.

Характеристики ТС

Благодарности

Используемые индикаторы

Правила торговли

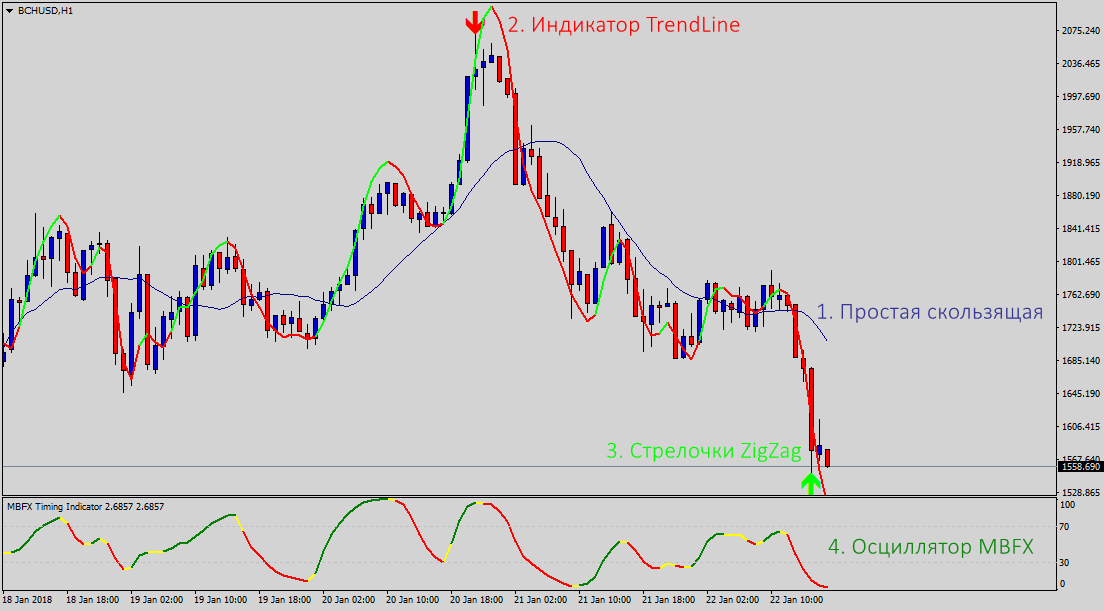

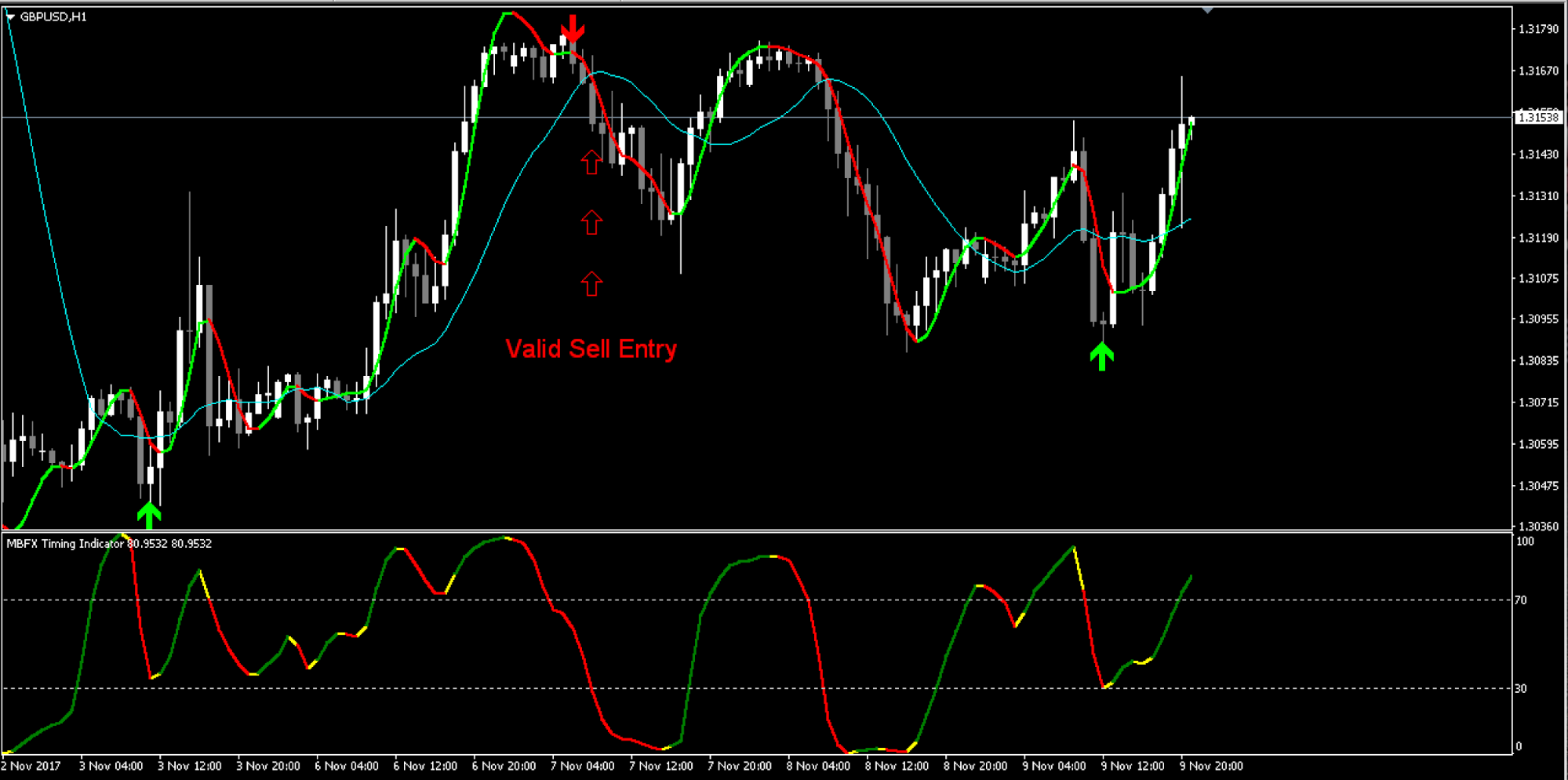

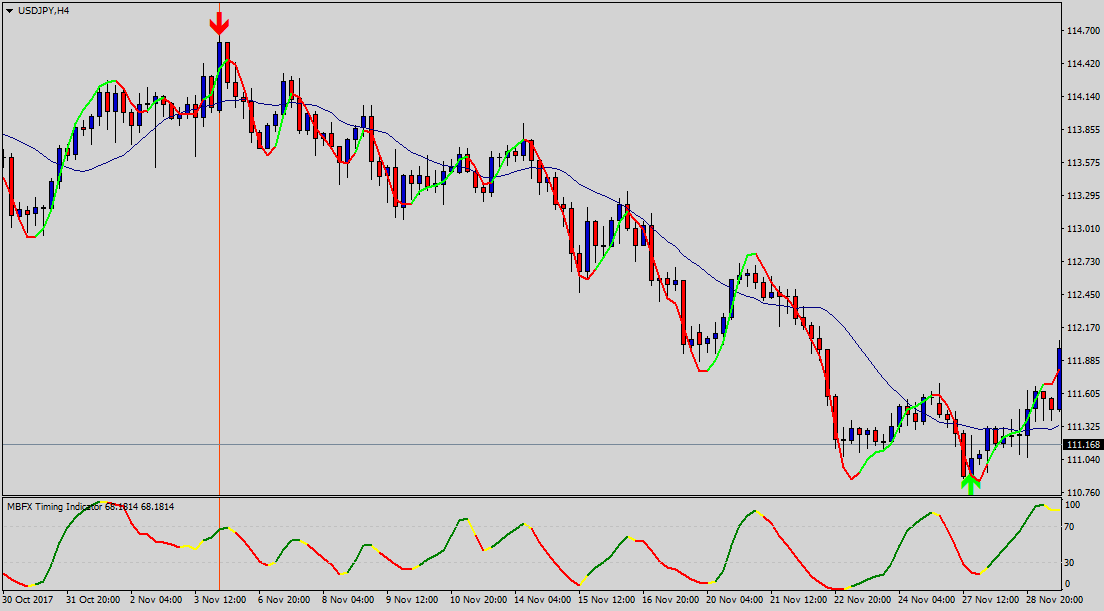

Когда все три индикатора подтвердили условия для входа, и все находятся в согласии на покупку или продажу по правилам, а свеча пересекается и закрывается выше или ниже 15 SMA, пора входить в позицию.

Стоп-лосс и тейк-профит

Здесь все не так однозначно. Автор стратегии утверждает, что установка уровней TP & SL — это личный выбор каждого. Как вариант, можно ставить стоп-лосс на предыдущий максимум или минимум. Можно использовать уровни поддержки/сопротивления и трейлинг-стоп. Сам автор ставит стоп-лосс за стрелочку ЗигЗага. Мне это видится самым адекватным вариантом.

Тейк-профит может быть фиксированной целью (50-100 пипсов) или можно определять уровень тейк-профита с помощью отката Фибоначчи. Сделку также можно закрывать при следующем подтвержденном сигнале, чтобы получить максимальный выигрыш.

Автор ТС говорит, что следит за движением цены и когда видит смену настроения цены, выходит из сделки. Например, можно выходить при смене цвета индикатора TrendLine на противоположный. Конечно, это при условии, что у вас уже есть прибыль. Но в примерах мы будем использовать принцип выхода по полноценному противоположному сигналу.

Трейдеры с форума применяют следующий вариант: когда открыто несколько ордеров и корзина находится в прибыли, они просто закрывают все ордера пачкой. Самый простой вариант — использовать какое-либо соотношение, например, 1 к 2, как отношение стопа к тейк-профиту.

Дополнительно

В качестве рекомендации автор указывает, что входить в рынок можно не дожидаясь закрытия свечи, если та быстро растет (большая свеча) и пробивает простую скользящую.

Дальше, на момент входа линии, MBFX может уйти далеко от перекупленности/перепроданности, но это абсолютно нормально. По сути индикатор нам нужен для определения импульса, чтобы было видно, имеется ли у цены нужный “запал”.

Также, для точности входа, народ с форума дожидается отката на H1, чтобы войти по более выгодной цене. То есть при формировании полноценного сигнала на H4, переходим на меньший ТФ и ждем отката назад.

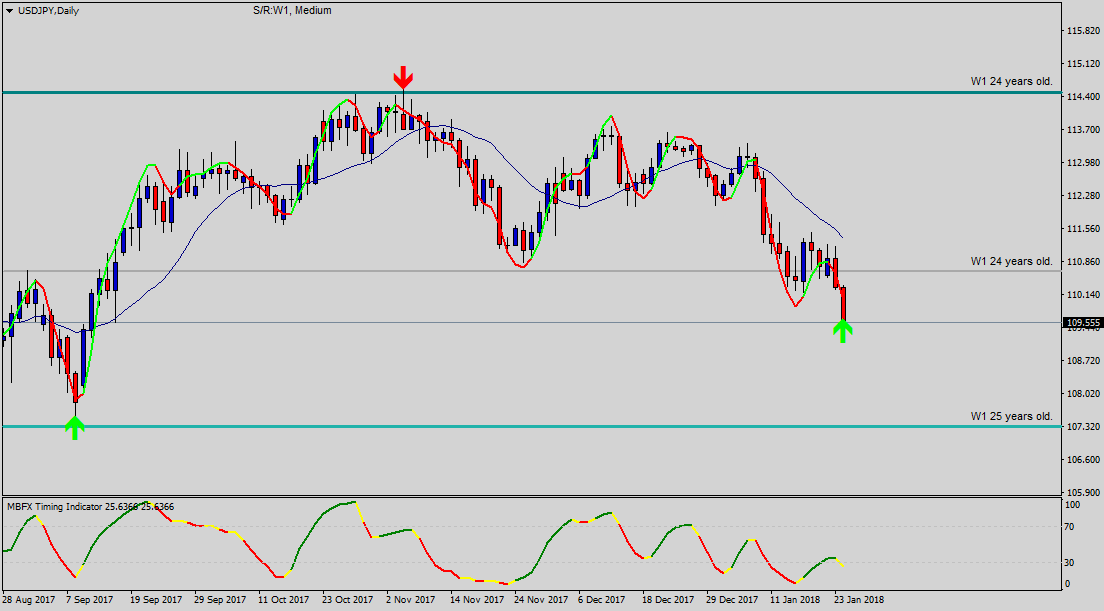

На ForexFactory некотрые применяют дополнение к системе: фильтр сигнала на основе индикатора SupportResistance. То есть, вход осуществляется только около уровня поддержки или сопротивления, там где есть опора для сигнала. Вы также можете применять данный метод. В целом, это должно повысить качество входов.

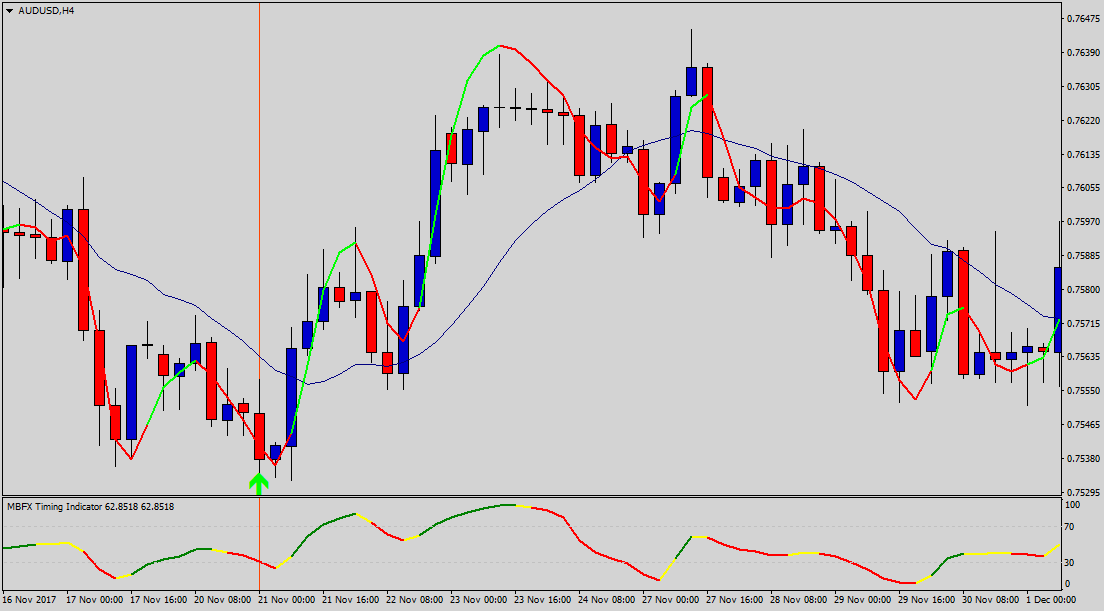

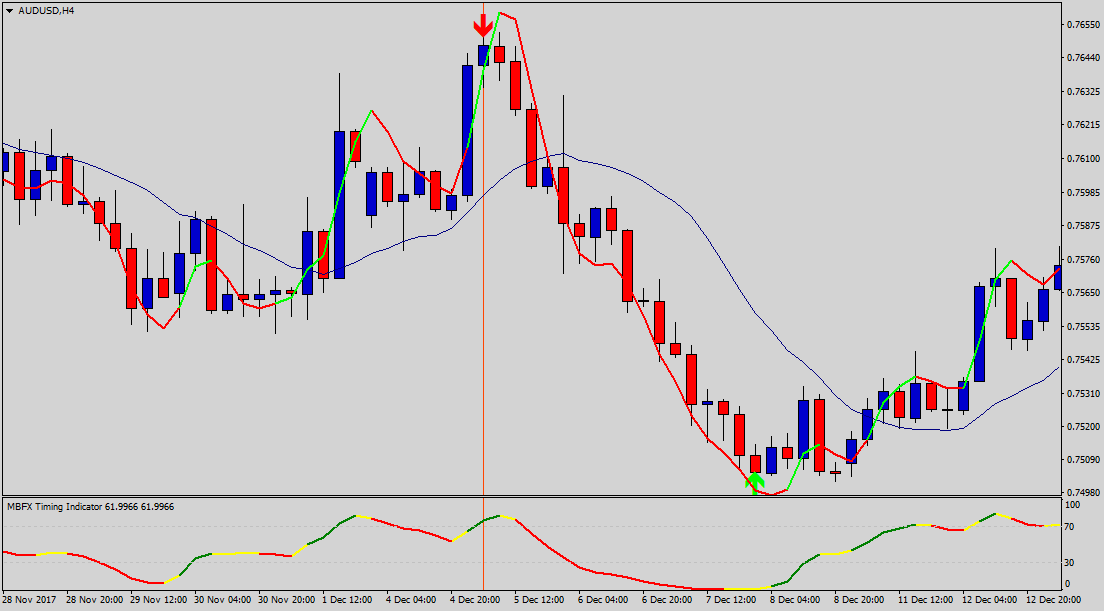

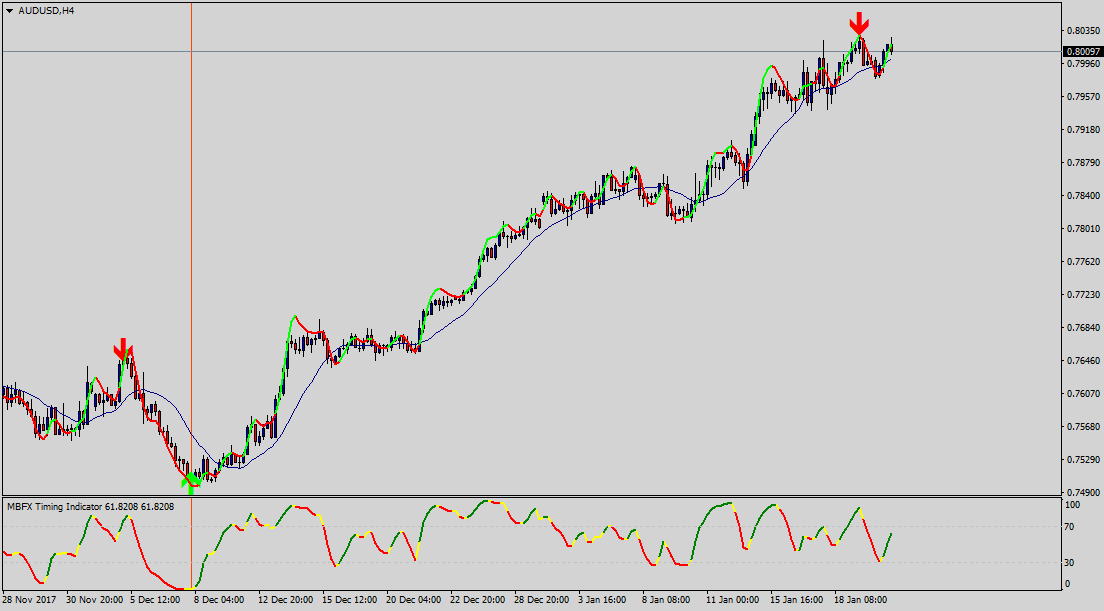

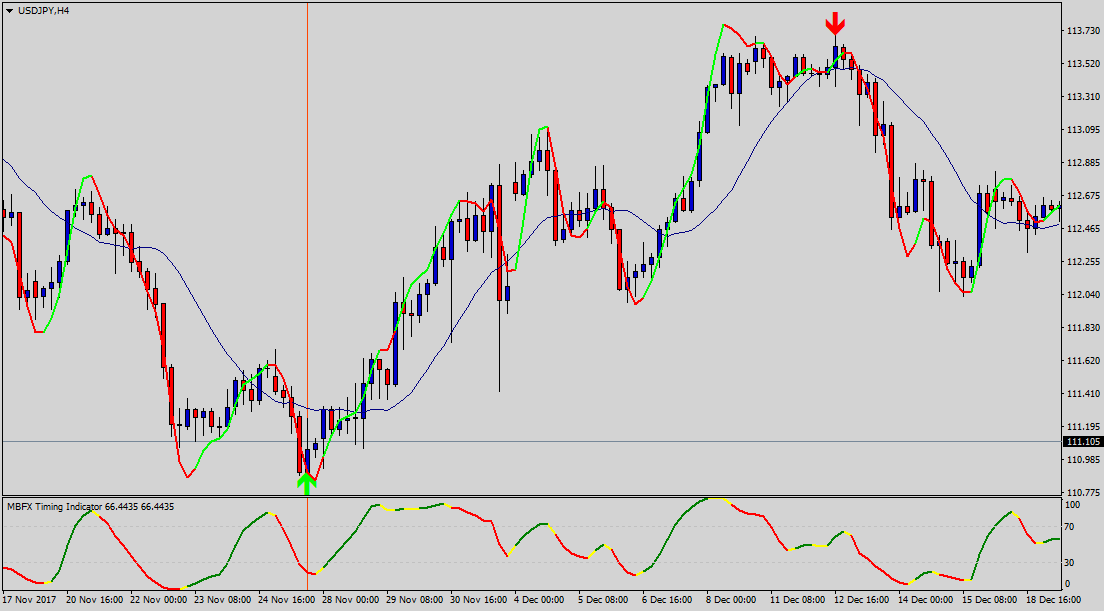

Примеры

Примеры

Стоп-лосс ставим немногим ниже стрелочки ЗигЗага, около 38-39 пунктов. В данном случае – если ждать до противоположного сигнала, прибыль получается небольшая, где-то 5 пунктов. Если ждать до смены индикатора TrendLine, то прибыль бы составила 58 пунктов.

Торговый советник

Торговый советник

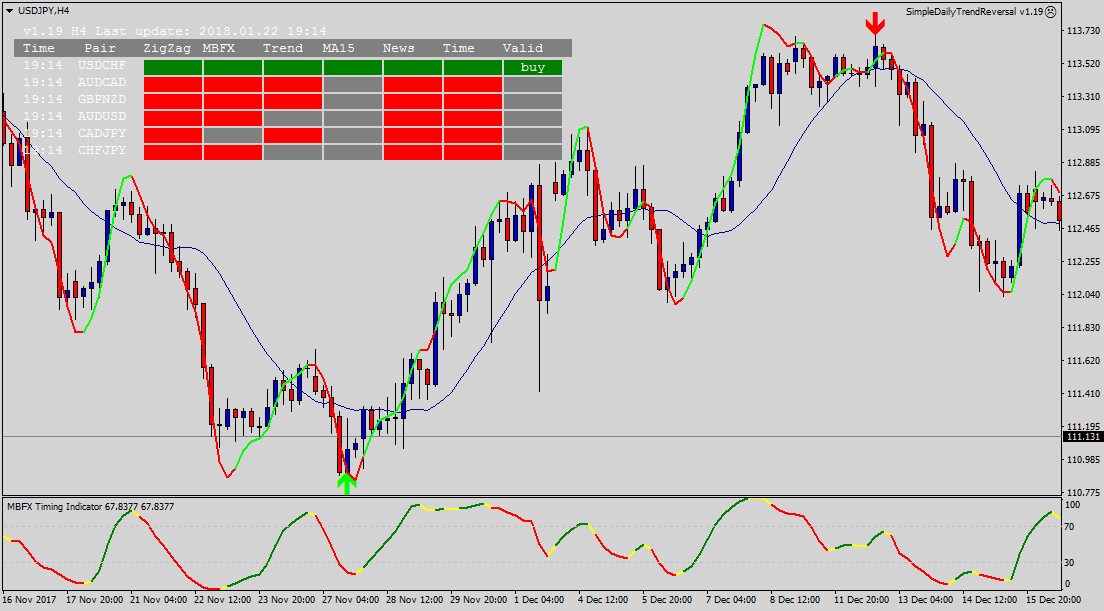

Советник может выполнять как вспомогательную функцию, чтобы не следить за множеством пар и графиков вручную, так и торговать полностью автоматически. Но, в целом, наиболее эффективный вариант — это использовать советник для получения сигналов, а непосредственно входить в сделку вручную.

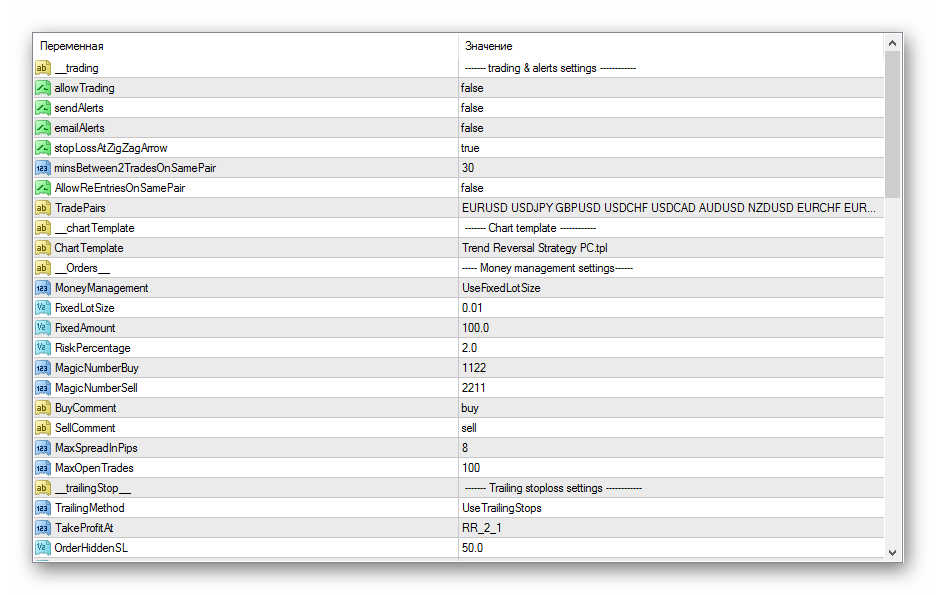

У советника достаточно много настроек, вот самые важные из них:

Далее идут настройки индикаторов ZigZag, MBFX, Trendline; ключевых уровней и скользящей средней.

Заключение

Заключение

Что такое стратегия разворота

Это еще одна модель, использующая стратегию разворота на разрыве. В данном конкретном случае рынок должен начать закрывать незаполненный разрыв в предел ах трех дней [c.64]

Стратегия разворота используется, если компания действует неэффективно, но еще не достигла своей критической точки. [c.74]

Такая стратегия означает отказ от производства нерентабельных продуктов, излишней рабочей силы, плохо работающих каналов распределения и дальнейший поиск эффективных механизмов использования ресурсов. В том случае, когда стратегия разворота принесла положительные результаты, в дальнейшем можно сосредоточиться на стратегии роста. [c.75]

Стратегия разворота используется, если организация действует неэффективно, но еще не достигла своей критической точки. Осуществляется отказ от производства нерентабельных продуктов, излишней рабочей силы, плохо работающих каналов распределения и дальнейший поиск эффективных путей механизма использования ресурсов. В том случае, когда стратегия разворота принесла положительные результаты, в дальнейшем можно сосредоточиться на стратегии роста. [c.114]

Стратегия разворота в условиях неэффективной работы означает отказ от производства нерентабельной продукции, излишней рабочей силы и поиск более эффективных путей использования [c.193]

Стратегия разворота —- это своего рода стратегия экономии, используя которую, предприятие фокусирует свое внимание на сокращении масштабов диверсификации и уменьшении количества направлений видов деятельности предприятия. [c.194]

Стратегия разворота используется для обеспечения роста доли рынка предприятия на других, более перспективных направлениях за счет высвобождения ресурсов в результате ухода с увядающих сегментов рынка. [c.194]

С вышеописанным анализом в руках, вы можете изобретать устойчивую стратегию торговли. В начале 2000 рынок был нервный, с поднимающейся стеной беспокойства. Анализ при помощи Теории волн Эллиотта предполагает, что было слишком рано для основного разворота. Дальнейшее исследование показывает сильную сезонную тенденцию американских акций расти в первом квартале, по налоговым соображениям. Также, основываясь на прошлых сорока с плюсом годах торговли, можно сказать, что большая часть роста рынка происходит в промежуток времени с ноября по апрель. Соединив все эти факторы, идея относительно более высоких цен, в общем движении вперед, получает смысл, с предпочтительной целью около 1,554. [c.197]

Примером использования диапазона открытия в качестве области разворота может служить стратегия стоп-разворот, используемая в данном случае для выхода из проигрышной сделки и ввода новой сделки, потому что вы уверены, что настроения или динамика рынка изменились. Скажем, рынок торгуется ниже утреннего диапазона, который, как вы считаете, теперь стал значимым сопротивлением. Вы вводите короткую позицию с покупающим стопом — чтобы выйти из короткой позиции — чуть выше утреннего диапазона. Кроме того, вы полагаете, если рынок поднимется выше диапазона открытия, целесообразно открыть на том уровне длинную позицию. Используя стоп-разворот, вы закрываете свою короткую позицию выше утреннего [c.142]

Стратегия состоит в том, чтобы покупать по цене 3-барной скользящей средней минимумов, если согласно технике идентификации тренда по точкам разворота, тренд положительный, а закрывать позицию по 3-барной скользящей средней максимумов. [c.160]

Когда мы доберемся до техники Фибоначчи, вы сумеете увидеть желательность изначально удаленно выставленных стоп-ордеров, или стопов на случай катастрофы. Стратегия 3 может дать ответ на вопрос, где должен быть помещен стоп. Такой стоп почти никогда не задевается случайно. Если первоначальный сигнал входа отрицается, я просто выхожу «по рыночной цене» или при первом развороте в направлении моего входа. Затем я снимаю стоп, ориентирующийся на катастрофу. [c.118]

Бычья Настороженность. Разворот наверх в колонку «X» от области ниже 30-процентного уровня. Стратегия покупайте акции, отличающиеся позитивными графическими моделями и положительной относительной силой в этом секторе. Наступит прилив, и все акции, лежащие в основе сектора, поднимутся. Если вы продержались во время последнего спада, то сейчас не продавайте. Новости в секторе все еще отрицательные. Не обращайте на это внимание. На поле выходит команда нападения. [c.166]

Медвежья Настороженность. Разворот в колонку «О» из области выше и до уровня ниже 70 процентов. Стратегия оцените все акции в своем портфеле в этом секторе. Продавайте все акции, подающие сигналы к продаже. Относитесь с особым вниманием к этому сектору. Новости остаются все еще положительными в этом секторе, но не стоит обращать на это внимание. Скоро подойдет время для коротких продаж. На поле выходит команда защиты. [c.166]

Медвежья Коррекция. Разворот наверх в колонку «X», возникающий после ситуации Медвежьего Подтверждения, когда индекс находится над своим 30-процентным уровнем. Стратегия прекратите на время короткие продажи. Акции должны подняться, и Доу-Джонс, скорее всего, продвинется выше, но процент акций, которые подадут сигналы к покупке при этом состоянии, будет ограничен. Последующий разворот вниз возвращает рынок обратно к Медвежьему Подтверждению. Подъемы будут ограничены, в то время как падения продолжительными. [c.167]

На следующий день хлопок торгуется не менее чем на пять тиков ниже минимума предыдущего дня и разворачивается. Мы открываем длинную позицию на 85,80 со стоном в районе 85,50, Рынок продолжает подниматься более чем на 200 пунктов до закрытия. (Помните, что это стратегия скальпирования, использующая ежедневную тенденцию к развороту модели предыдущего дня. Большая прибыль от 80—20 — исключение, а не правило.) [c.32]

Это простая стратегия использует разрывы вводом позиции на закрытии рынка (МОС), если достигаются определенные критерии. Она уникальна тем, что разрыв не обязательно должен заполняться. Мы ищем дни, когда разрыв утром сопровождается разворотом днем. Этот разворот имеет тенденцию продолжаться на следующее утро, а то и в течение следующих нескольких дней. Мы должны ждать с установлением позиции до закрытия, поскольку хотим получить подтверждение, что рынок действительно развернулся, [c.62]

Эта стратегия привязана к тому факту, что дни, когда происходит разворот от экстремумов рынка, [c.64]

Развороты на важных новостях — долгосрочная стратегия (в отличие от скальпирования на утренних экономических новостях). [c.94]

Да. Она (стратегия) также важна для понимания трейдерами важности выхода на стопе и разворота [c.105]

Этот первый ряд исследований характеризует поведение цены рынка после дня, который закрылся на экстремуме своего диапазона. Тесты показывают тенденцию к внутридневному развороту после этого состояния. Эта модель формирует основание для стратегии 80—20, обсужденной в Главе 6. [c.130]

Из того факта, что низкая (высокая) цена направляется вверх (вниз) к фундаментальной цене, мы видим, что класс инвестиционных стратегий, основанных на фундаментальной оценке, ведет к развороту цены. Эта возвращающая сила может быть линейной, то есть такой, когда соответствующий чистый размер приказа Q пропорционален разности между логарифмом цены и логарифмом фундаментальной стоимости. В случае п=1, поскольку разность логарифма цены между завтра и сегодня прямо пропорциональна чистому размеру приказа Ц это подразумевает, что разность логарифма цены между завтра и сегодня пропорциональна разности логарифма цены сегодня и логарифма фундаментальной стоимости. Эти взаимоотношения являются точным аналогом уравнения осциллятора, такого как маятник начиная с позиции, удаленной от своего состояния неподвижного равновесия, он совершает бесконечные (в предположении, что нет затухания, обусловленного потерями энергии) колебания вокруг этой точки равновесия, как показано толстой линией на Рис. 86. [c.221]

Нанесение на график важных пиков и впадин движений рынка и построение паутины линий тренда и линий сопротивления, полученных на основе ФИ-каналов, повышает ценность стратегии Фибоначчи обнаружения разворотов тренда на рынках. [c.104]

Применение ФИ-спиралей к движениям рынка означает инвестирование против главного тренда. Стратегия состоит в том, чтобы заранее идентифицировать главные развороты тренда и действовать соответственно, как только пробиваются кольца ФИ-спиралей. [c.159]

Мы намеренно не налагаем правила входа, правила выхода, правила стоп-лосса или правила повторного входа на анализ дней временных целей Фибоначчи, потому что наше внимание сосредоточено на многократных подтверждениях важных разворотов тренда, основанных на нашем временном анализе Фибоначчи. Читатели, желающие подробно разобраться в торговых стратегиях, могут использовать правила, описанные в Главе 3 для коррекций и расширений. [c.209]

На недельных и дневных данных, представленных до настоящего момента, все важные точки разворота могут быть точно определены с помощью нескольких инструментов Фибоначчи. Теперь следует объединить все торговые инструменты Фибоначчи в одной-единственной аналитической стратегии. [c.213]

Эта стратегия рекомендуется для дневных данных. На недельных данных мы ожидаем увеличения маржи стоп-лосса, что инвесторы обычно не слишком жалуют. Целевые прибыли, правила плавающих стопов и правила повторного входа могут использоваться согласно нашим принципам для коррекций и расширений (см. Главу 3). Однако мы по-прежнему рекомендуем применение геометрических торговых устройств Фибоначчи к недельным данным и сравнение сигналов на дневных и недельных данных. Точки разворота, подтверждаемые и на недельной, и на дневной основе, дают самые лучшие торговые сигналы по Фибоначчи. [c.223]

B. Стратегия сокращения — сворачивание бизнеса, азновидностями являются стратегия разворота (прода- [c.134]

Стратегия разворота используется, если компания дей-Такая стратегия означает отказ от производства нерентабель-каналов реализации и дальнейший поиск эффективных меха-разворота принесла положительные результаты, вдальнейшем можно сосредоточиться на стратегии роста. [c.35]

С этой точки зрения стратегия ухода более подходит для стабильных рынков высокостандартизированного сырья и менее — для турбулентных рынков наукоемкой продукции, для которых наиболее адекватна стратегия разворота. [c.196]

Интерпретация сводится к оценке направления тренда и анализу расхождении. Растущий тренд индицируется, когда новый пик выше предыдущего и когда новый провал выше предьщущего. Падающий тренд индицируется, когда новый пик ниже предьщущего и когда новый провал ниже предыдущего. Точка разворота имеет место, когда тренд меняет свое направление. Стратегия игры сводится к следующему покупать, когда индекс начинает возрастать, продавать — в случае начала его падения. [c.190]

После первоначального пересечения 3×3 при закрытии ищите внутридневной уровень разворота (поддержки) Фибоначчи на существенном Фибо-узле (Fibnode) для входа в рынок в Направлении первоначального толчка. Этот уровень должен быть достигнут в пределах одного-трех периодов от первоначального Подтвержденного прорыва 3×3. Я рекомендую дневные, недельные и месячные периоды, хотя эта стратегия без потери качества работает и на внутридневных графиках. Разворотные Фиб-узлы, определяющие ваш вход в рынок, а также стопы расчитаваются на основе графиков, использующих часовой масштаб (и более) Временной Структуры, если вы рассматриваете те периоды, которые я предлагаю. [c.88]

Впадина V 09 и впадина W10 идут подряд, когда наличная евро находится в сильном трендовом состоянии, направленном в нижнюю сторону Подобные ценовые фигуры проанализированы для Индекса S P500 и Индекса DAX30. Важно, чтобы инвесторы знали об исключениях из правила чередования пиков и впадин и понимали необходимость всегда защищать позиции стоп-лоссом. Когда сигналы, основанные на анализе временных целей Фибоначчи, вызывают потерю позиции с убытком, лучшая стратегия не просто выход из торгов, а разворот позиции. Причина этого в том, что рынки продолжают двигаться в предыдущем направлении тренда, которое прервано, но не получило достаточного встречного колебания. [c.207]

Разворот тренда – определяем смену тенденции без индикаторов

Каждый трейдер должен знать, как находить тренды и определять их относительную силу, а также как торговать по тренду.

Множество трендовых индикаторов, которые наводнили финансовый мир, излишне осложнили эту относительно простую задачу. Сегодня я расскажу вам о главных характеристиках тренда, а также о том, как можно определять его потенциальный разворот. Для этого нам нужно будет научиться понимать структуру рынка, а также находить потенциальные области, где движение цены может изменится.

Вы, наверное, слышали миллион раз: «Не торгуйте против тренда». И я бы присоединился к этому совету. Однако торговля на разворот тренда может быть чрезвычайно прибыльной, если вы все делаете правильно. Представьте только:

Я знаю, это звучит слишком хорошо, чтобы быть правдой. Но это возможно. В сегодняшней статье я раскрою все секреты торговли на разворот тренда.

Характеристики трендового рынка

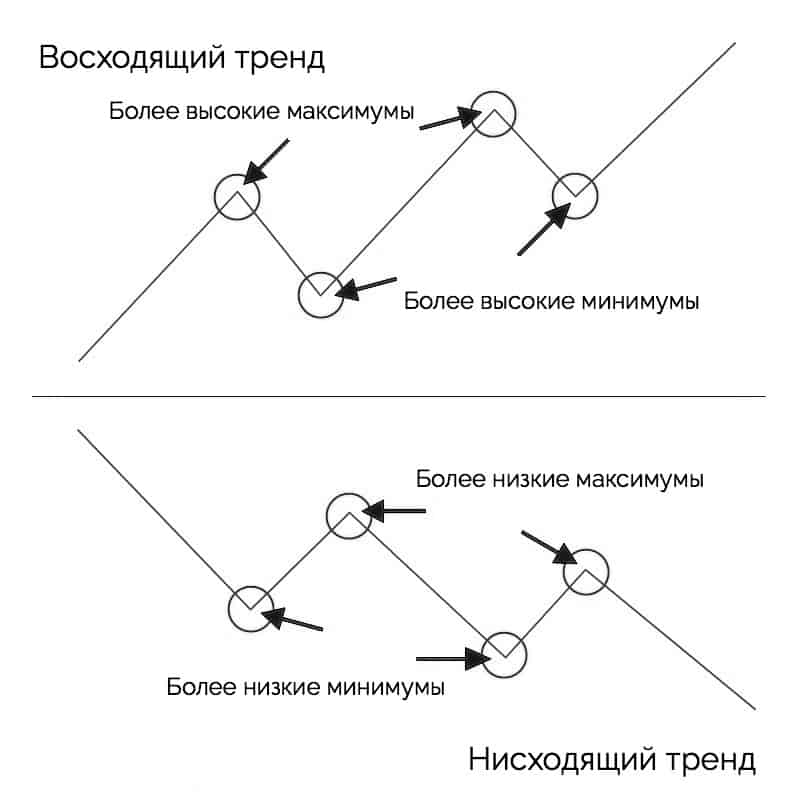

Восходящий тренд — это рынок с более высокими максимумами и более высокими минимумами. Нисходящий тренд — это рынок с более низкие минимумами и более низкими максимумами.

Давайте визуализируем максимумы и минимумы за определенный период и посмотрим как они соотносятся между собой с течением времени.

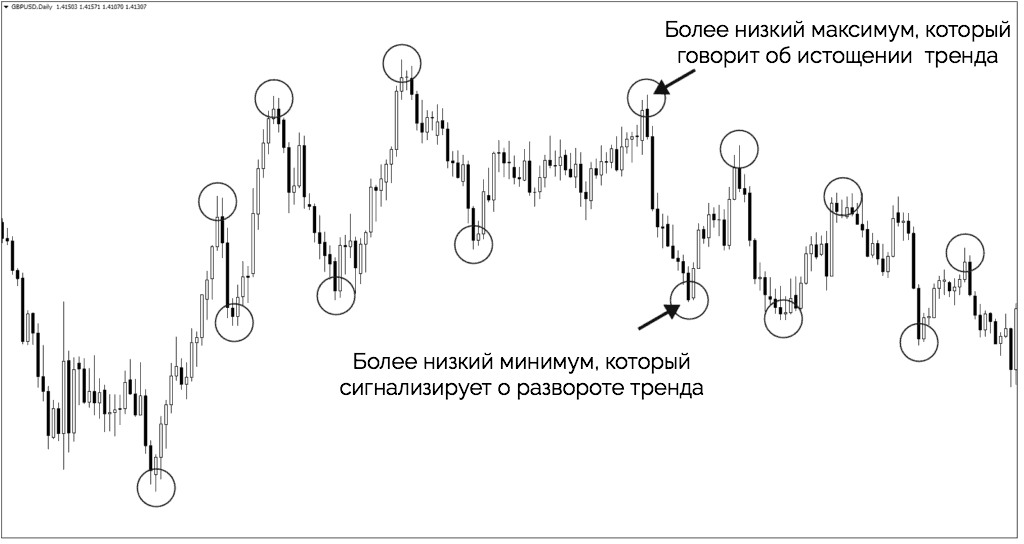

Дневной график представленный ниже, является прекрасным примером того, как простое наблюдение за тем, как максимумы и минимумы рынка взаимодействуют друг с другом, может сигнализировать о смене тренда:

Первый более низкий максимум был явным признаком того, что восходящий тренд начал истощаться. Но только после появления первого более низкого минимума мы могли утверждать, что текущая тенденция изменилась.

Имейте в виду, что разворот тренда не всегда будет настолько очевидным. Но вы всегда сможете найти определенные признаки смены тенденции, просто иногда их будет сложнее увидеть.

Определяем слабость в трендовом движении

Нам известно, что любой тренд состоит из самого трендового движения и периода откатов.

Трендовое движение — это сильная фаза рынка, когда цена движется в одном направлении и состоит преимущественно из бычьих свеч. Бычьи свечи больше медвежьих и закрываются вблизи максимумов. Когда бычьи свечи становятся меньше, это говорит о том, что силы покупателей ослабевают, или же появляется равное по силе давление продавцов.

Размер свечей не даст вам гарантию, что рынок развернется. Но это определенно сигнал, который говорит о слабости покупателей.

Откат — это противоположность трендового движения, когда цена движется против основной тенденции. В периоды откатов преобладают медвежьи свечи, которые относительно малы и обычно закрываются вблизи середины или минимума своего диапазона.

Когда медвежьи свечи становятся все больше, это говорит о том, что давление продавцов усиливается, поскольку покупатели не желают покупать по более высоким ценам.

Опять же, это не гарантирует, что рынок обязательно развернется. Но это верный признак того, что покупатели становятся слабее.

4 фазы рынка, о которых важно помнить

Прежде чем вы сможете определять смену тренда, вы должны иметь представление о 4 фазах рынка:

Фаза накопления

Фаза накопления выглядит как рыночный диапазон после нисходящего тренда. Покупатели и продавцы находятся в равновесии. С течением времени стоп-лоссы трейдеров постепенно будут накапливаться за пределами диапазона, так как трейдеры открывают длинные позиции около минимумов, а короткие около максимумов.

Фаза движения

Фаза движения — это восходящий тренд, когда цена делает более высокие максимумы и минимумы. Покупатели доминируют над продавцами.

На фазе движения переодически происходят откаты, потому что часть покупателей фиксирует свою прибыль.

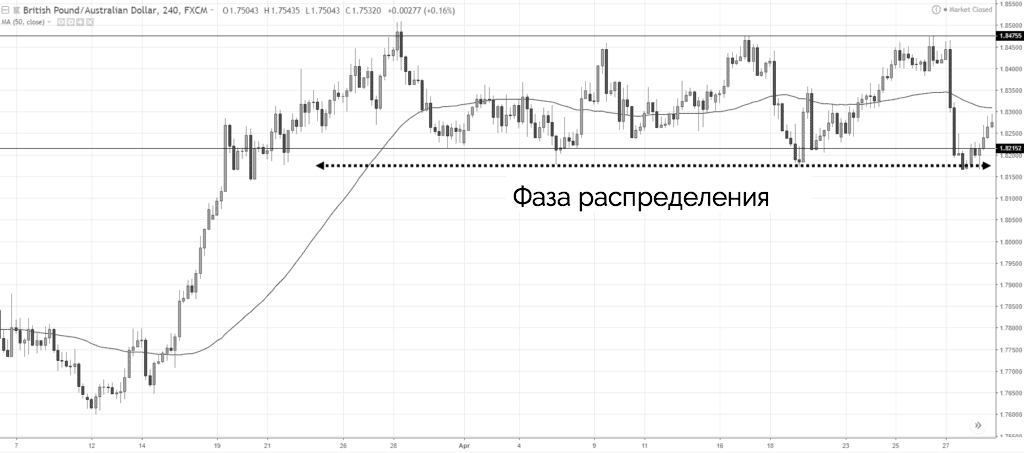

Фаза распределения

Фаза распределения выглядит как диапазон рынка после восходящего тренда. Покупатели и продавцы вновь достигают равновесия.

Нет никакой гарантии, что именно здесь произойдет разворот. Однако мы видим все признаки ослабления покупателей. Поэтому в любой момент медведи могут взять цену под свой контроль и вытолкнуть ее за минимум диапазона.

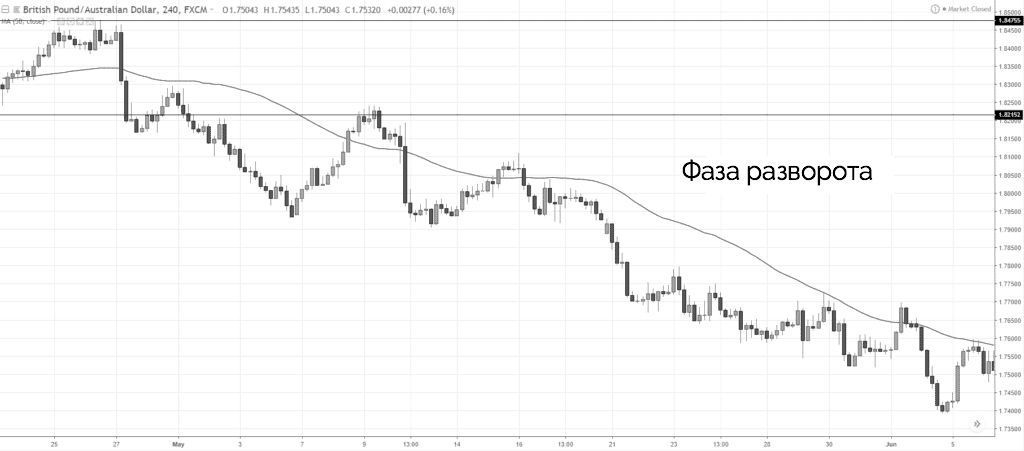

Фаза разворота

Фаза разворота — это нисходящий тренд, когда цена делает более низкие максимумы и минимумы.

Когда происходит разворот тренда?

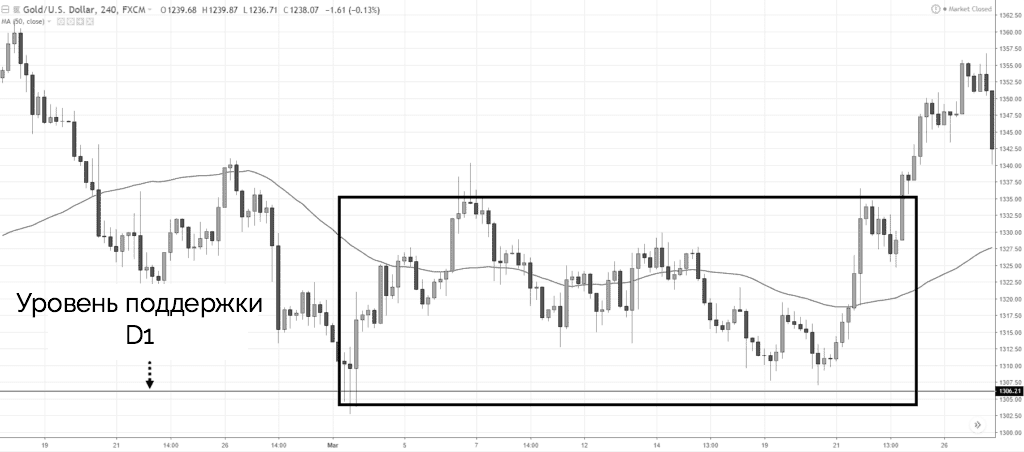

По мере того как тренд исчерпывает свой потенциал, он переходит в фазу распределения. Силы покупателей и продавцов уравновешиваются, и цена начинает двигаться в диапазоне. В этот момент становится очевидно, что область поддержки выступает важным уровнем, так как это последняя линия обороны для покупателей. Если поддержка не устоит — значит рынок перейдет под полный контроль продавцов.

Бывают ситуации, когда рынок долгое время движется вдоль линии тренда. И если линия тренда пробивается, это признак того, что покупатели окончательно потеряли свою инициативу.

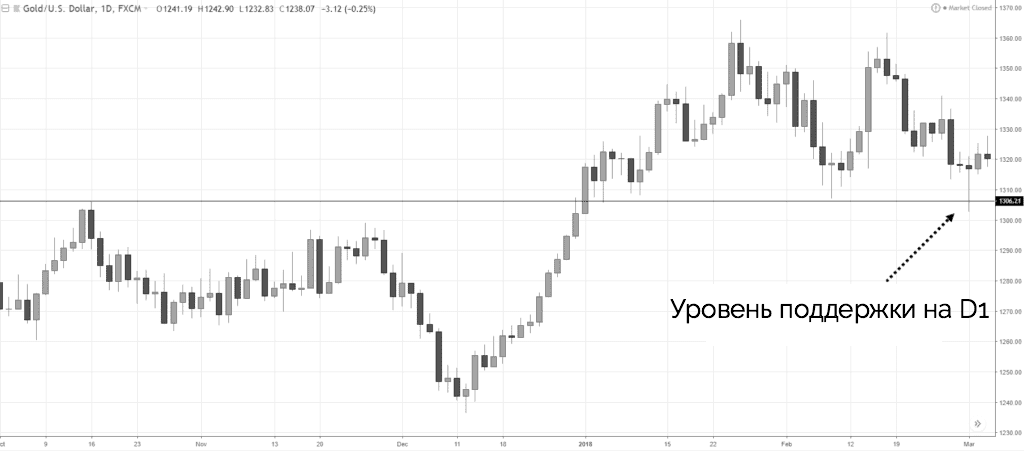

Также всегда стоит обращать внимание на старшие таймфреймы. Если вы вдруг увидите, что рынок внезапно изменил свое направление, скорее всего, он вплотную подошел к значимому уровню поддержки либо сопротивления на старшем таймфрейме.

Это может быть полезно по двум причинам:

Сильное трендовое движение обычно возникает, когда рынок находится в долгосрочном восходящем тренде, и цена внезапно начинает двигаться вертикально вверх. Диапазон свечей становится намного больше по сравнению с предыдущими свечами. Когда так происходит, это верный признак того, что умные деньги спешат выйти из рынка, а большинство трейдеров открывает новые сделки на возрастающей волатильности. Все это говорит о том, что тренд близок к своему завершению.

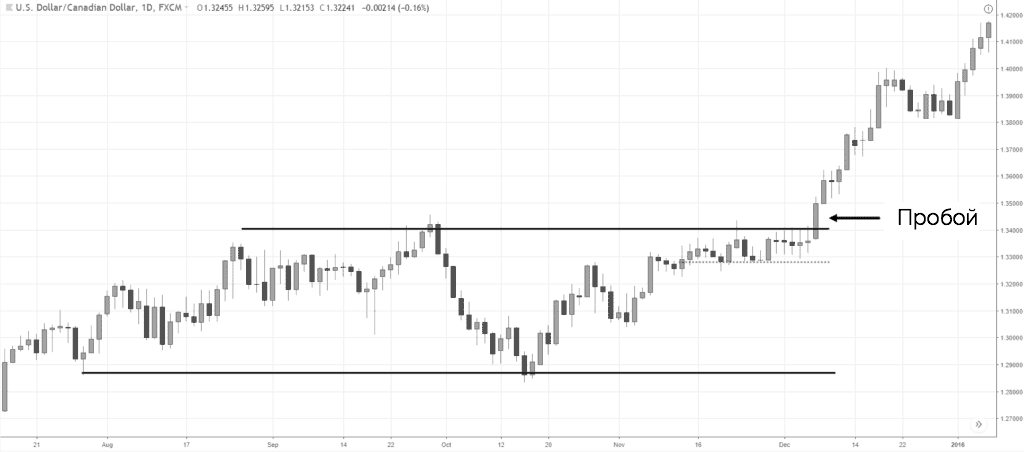

Определяем разворот тренда

Существует распространенное заблуждение среди большинства трейдеров. Откуда-то пошло утверждение, что уровни поддержки и сопротивления становятся сильнее с каждым дополнительным тестированием. Однако это грубая ошибка. Многократные повторные тесты уровня делают этот уровень более заметным, однако не делают его более сильным. Видимый и сильный уровень не являются синонимами.

Если бы это было правдой, тогда уровни становились бы сильнее с каждым дополнительным тестом, и их пробой так бы никогда не состоялся. Если пробой уровня не происходит на третьем тесте, почему же тогда он происходит на шестом тесте, когда данный уровень должен был оказаться вдвое сильнее?

Если мы можем согласиться с тем, что многократные тестирования уровня не делают его сильнее, значит мы можем сделать вывод, что уровень становится слабее? Не совсем так. Конечно, рано или поздно случится его пробой, однако у нас должны быть достаточно данных, которые подтвердили бы нам вероятность пробоя.

Посмотрим на связь максимумов и минимумов цены с ключевым уровнем.

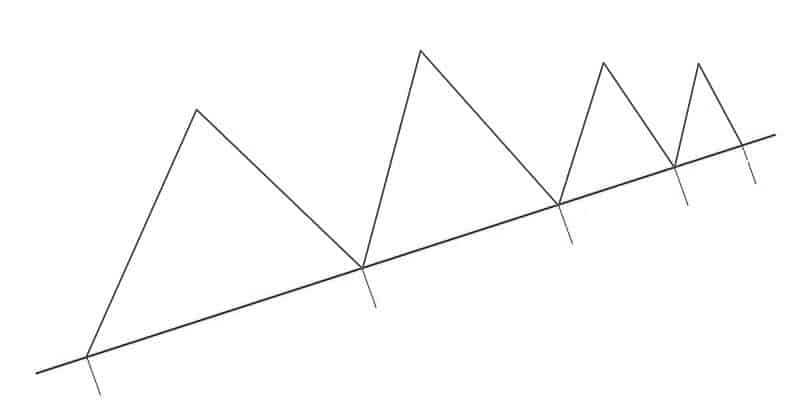

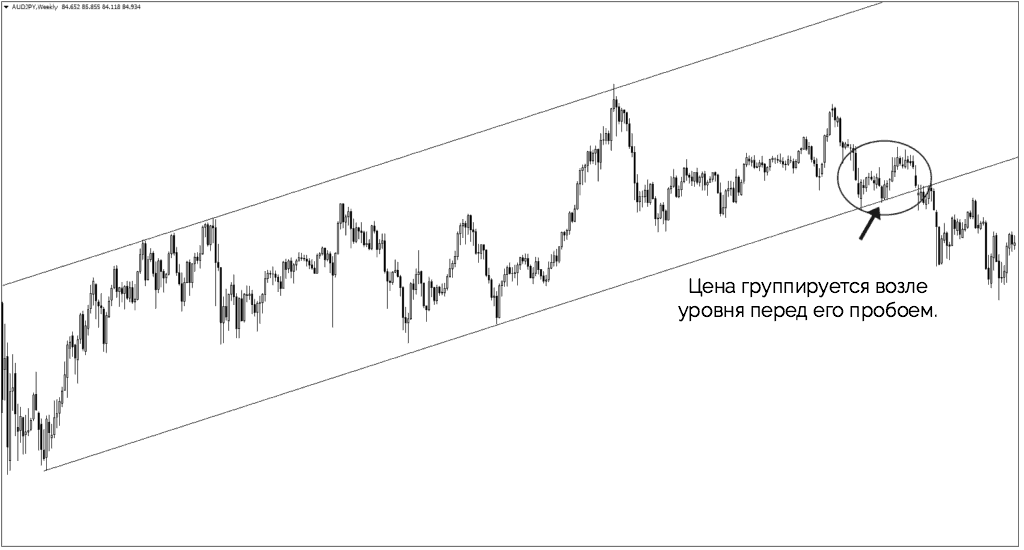

Иллюстрация ниже показывает трендовый рынок, который отскакивает от линии тренда, однако расстояние между каждым повторным тестированием с течением времени сокращается:

Обратите внимание, что цена тестировала этот уровень в качестве поддержки четыре раза с момента его образования. Интервалы между повторными тестированиями уменьшаются по мере развития тренда.

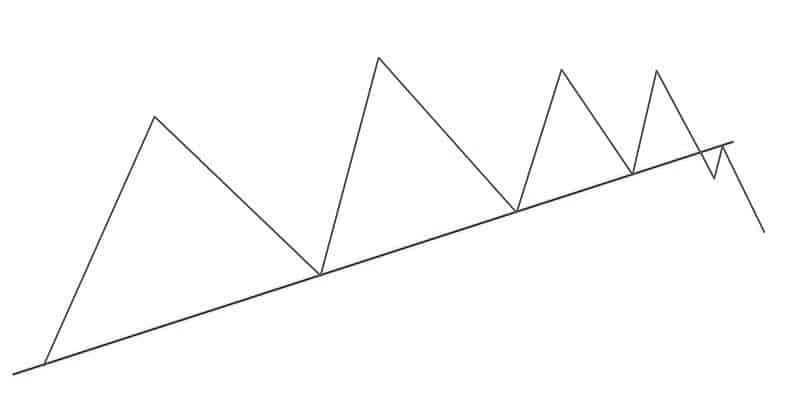

В дальнейшем происходит пробой уровня:

Почему он происходит?

Цена показывает вам, что спрос на рынке постепенно иссякает. Когда цены растут, спрос уменьшается, поскольку трейдеры все меньше готовы покупать по более высоким ценам. В то же самое время предложение увеличивается, поскольку участники рынка закрывают свои позиции, фиксируя прибыль.

На изображении выше спрос каждый раз уменьшался после повторного тестирования линии тренда. Таким образом, рынок пытается удержать данный уровень, и цена больше не может достигать более высоких максимумов.

Эта концепция также применима к медвежьему тренду, когда спрос увеличивается, а предложение падает вместе с ценой.

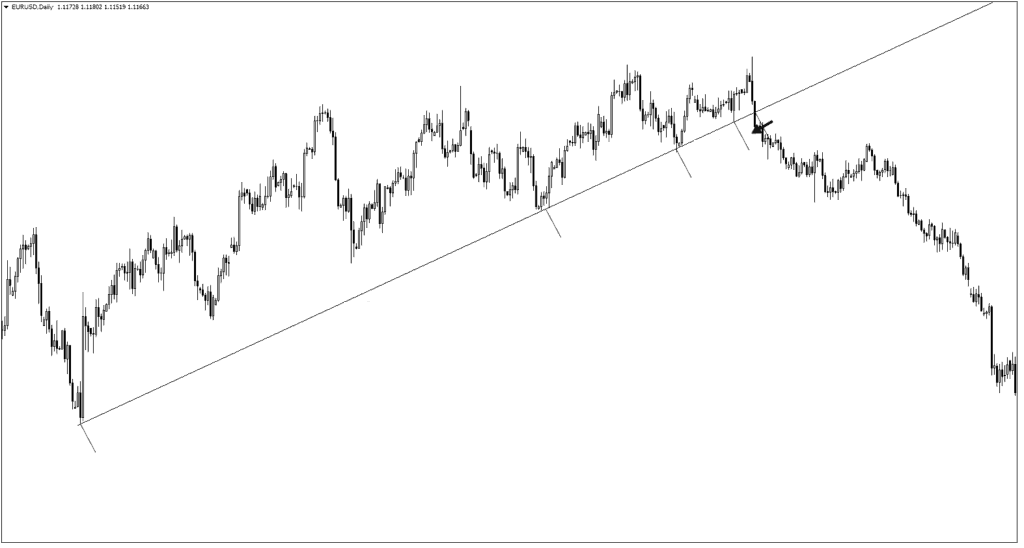

Посмотрим на реальный график:

Обратите внимание на то, как тренд все быстрее достигает уровня поддержки. Дальнейший пробой послужил отправной точкой для стремительного падения цены.

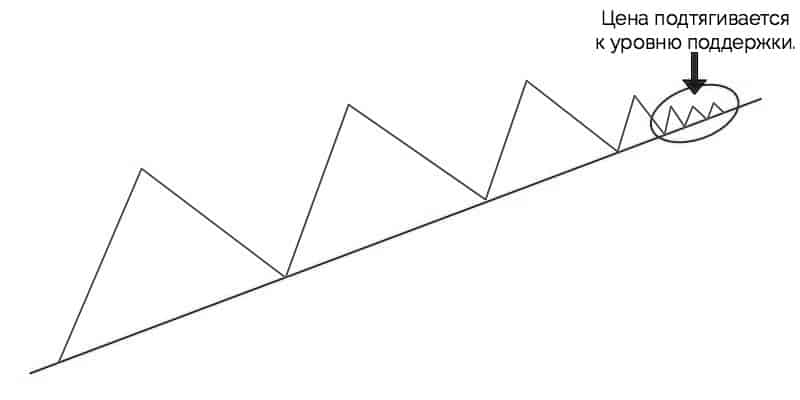

Последний признак потенциального пробоя — это движение цены вблизи ключевого уровня. То есть рынок начинает оказывать постоянное давление на ключевой уровень в течение короткого периода времени. Это верный признак того, что вскоре случится пробой, и тренд развернется.

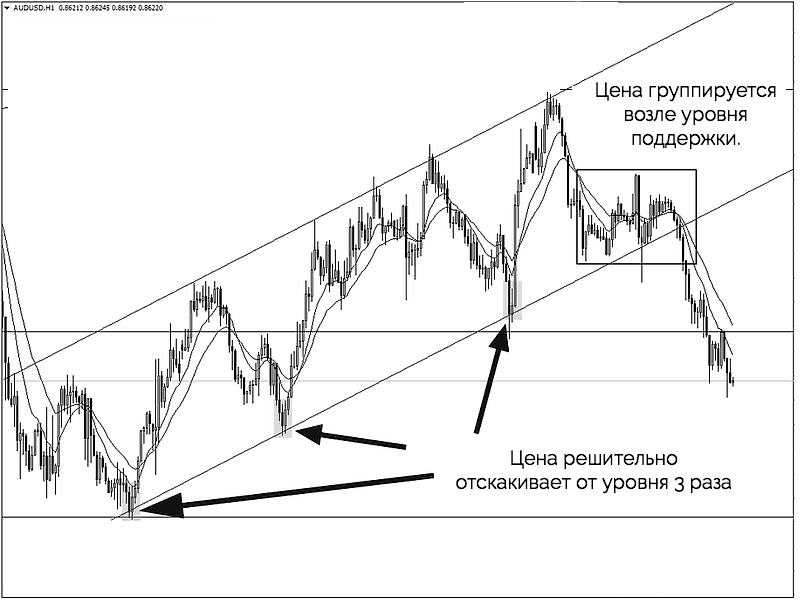

Данную технику можно использовать на 1-часовом графике:

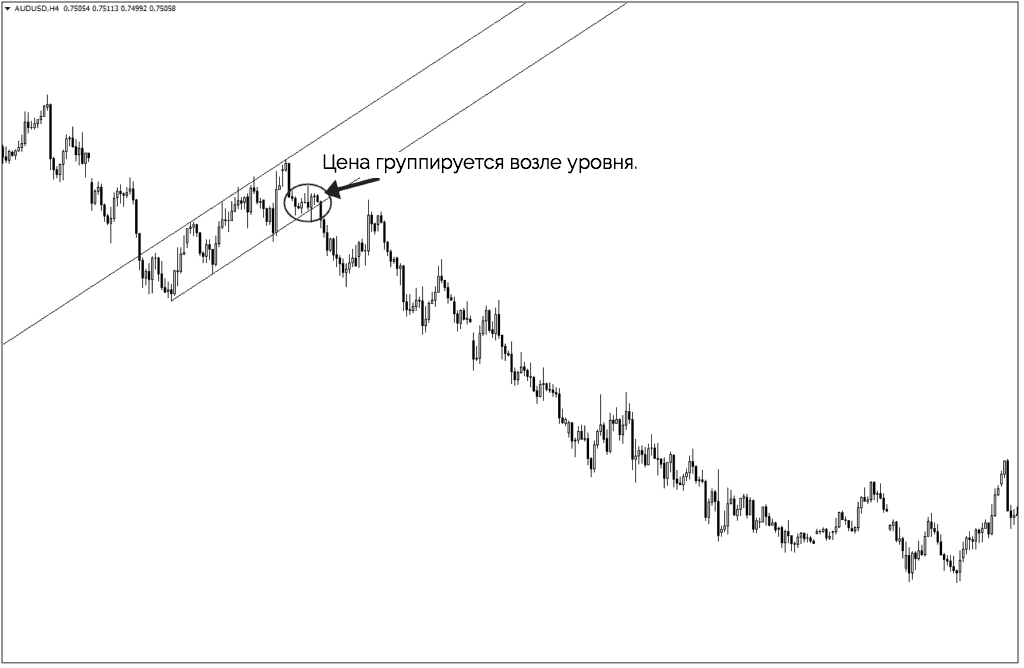

Цена стала группироваться возле уровня, что является верным признаком того, что бычий импульс вскоре закончится.

Еще один пример на 4-х часовом графике:

Также мы можем комбинировать данные методы с графическими фигурами движения цены. К примеру, рубежом обороны для покупателей были долгосрочная линия тренда и область поддержки. Также цена образует фигуру голову и плечи.

Как торговать на разворот тренда?

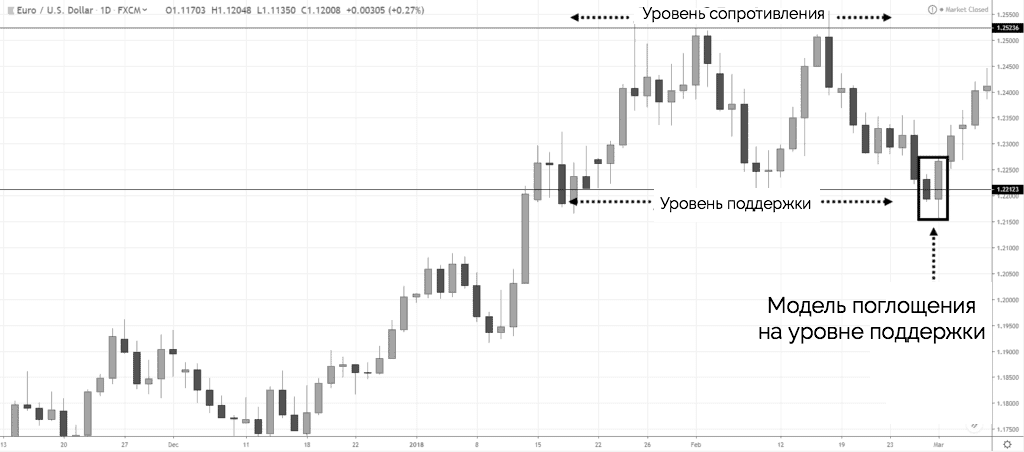

Сначала мы находим уровень поддержки на старшем таймфрейме:

Далее мы находим фазу накопления на младшем таймфрейме:

Для часовых графиков, вы можете использовать дневные таймфреймы. Для дневных — недельные или месячные.

Торговые сетапы для входа в рынок

Есть 3 способа для входа в рынок:

На уровне поддержки либо сопротивления

Минимум фазы накопления — это область поддержки, которая к тому же опирается на поддержку более старшего таймфрейма.

Плюсы этого метода:

Данная торговая установка предлагает очень выгодное соотношение риска к прибыли, поскольку вы входите в рынок в самой ранней стадии разворотного движения. Размер вашей потенциальной прибыли может быть очень большим.

Цена не всегда повторно тестирует уровень поддержки.

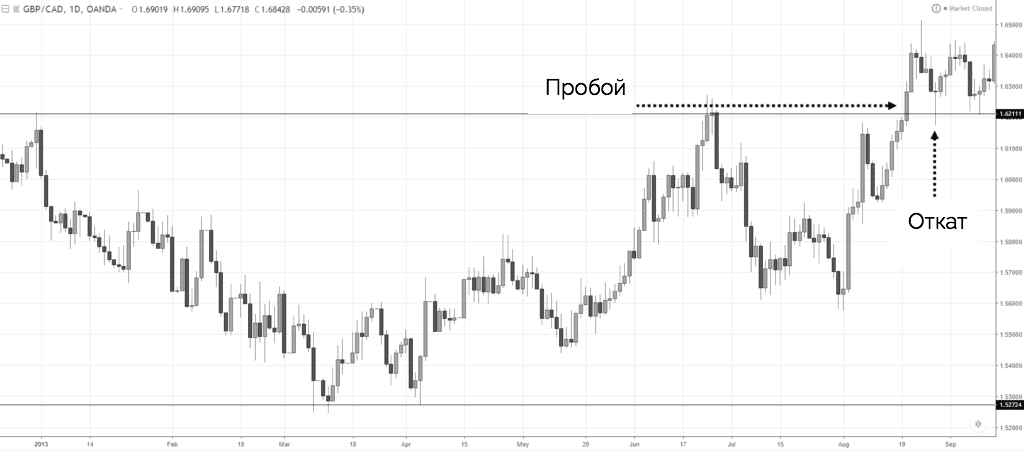

На пробое

Вы можете подождать пробоя, а затем войти в сделку.

Плюсы этого метода:

Вы сможете словить каждое движение рынка по мере его перехода от стадии накопления к стадии движения.

Любой пробой может оказаться ложный пробоем.

На откате

Вы можете дождаться отката, прежде чем войти в сделку.

Плюсы этого метода:

У нас есть логическое место для постановки стоп-лосса и неплохое соотношение риска к прибыли.

Откат может не случится, и вы рискуете пропустить все последующее движение.

Точки входа на разворот тренда

У нас есть два способа:

Лимитный ордер

Вы можете установить лимитный ордер и войти без подтверждения. В этом случае вы получаете благоприятное соотношение риска к прибыли, поскольку ваша точка входа будет находиться вблизи максимумов либо минимумов.

Недостатком является то, что вам будет психологически трудно покупать на падении рынка.

Разворотный свечной паттерн

Вы можете использовать разворотные свечные паттерны для точки входа. Таким образом, вы будете входить в рынок только после того, как появятся признаки разворота. Тем не менее, вы рискуете войти по гораздо более высокой цене.

Как правильно установить стоп-лосс?

Когда дело доходит до стоп-лосса, вы должны разместить его на уровне, при достижении которого ваша торговая установка будет недействительна.

Допустим, вы покупаете на пробой уровня поддержки. Это означает, если пробой будет истинным, цена не должна вернуться в диапазон. Поэтому мы можем установить стоп-лосс выше уровня сопротивления.

Как выходить из рынка и фиксировать прибыль?

Ваши выходы зависят от ваших целей. Вы можете захватить движение цены до первого отката или пытаться взять прибыль со всего тренда.

К примеру, вы можете выходить до момента достижения ценой уровня сопротивления:

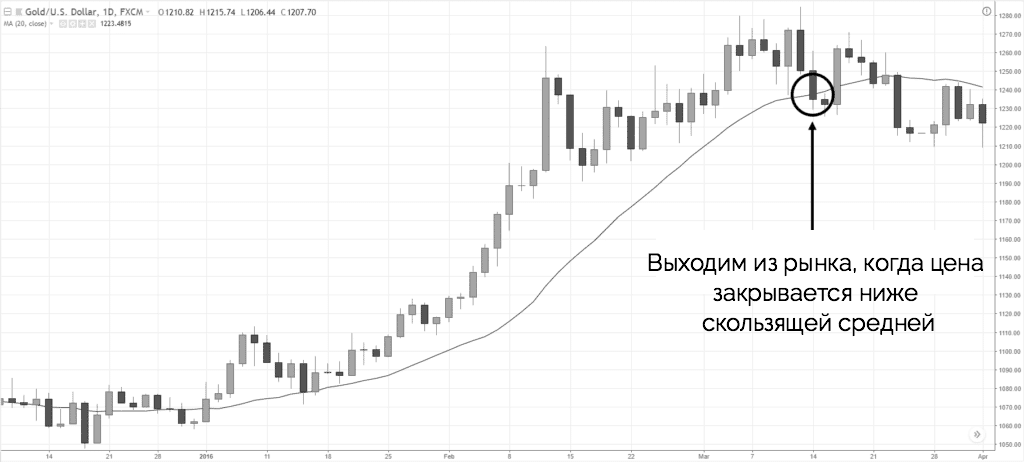

Если вы хотите захватить максимум движения, вы можете переставлять свой стоп-лосс по ходу движения цены в вашу пользу. Для этой цели вы можете использовать скользящую среднюю.

Подведем итоги

Определение разворота тренда не обязательно должно быть сложным. Описанные мною техники — это все, что вам нужно знать для понимания, продолжится ли текущий тренд или закончится. Имейте в виду, что данные методы полезны как на медвежьих рынках, так и на бычьих, и могут быть использованы на любых инструментах или таймфремах.

Лучшее, что может сделать трейдер, когда он пытается оценить силу тренда, это постараться понять историю движения цены. Мы не можем знать, что случится на рынке в будущем. Наша задача как трейдера заключается в том, чтобы собирать подсказки, которые оставляет цена, и таким образом накапливать свое статистическое преимущество.

Примеры

Примеры Торговый советник

Торговый советник Заключение

Заключение