Что такое вексельный кредит

Вексельное кредитование

В бизнес-практике нередки ситуации, в которых у предприятия оказывается недостаточно оборотных средств для расчета с поставщиками, поскольку товар еще не реализован. Если контрагент согласен получить вместо денежных средств за поставленный товар вексель банка, то фирма имеет возможность воспользоваться одним из инструментов финансирования бизнеса – вексельным кредитом.

Что такое вексельное кредитование и каким образом оно осуществляется?

Суть этого способа кредитования юридических лиц заключается в том, что расчет между компанией и ее контрагентом (поставщиком) происходит при помощи банковских векселей с разными сроками платежа под конкретные потоки платежей клиента-юрлица. При этом банк не затрачивает собственные ресурсы, поскольку отпускает своему клиенту-предприятию не денежные средства, а набор векселей, общая стоимость которого равна сумме займа. Размер процентной ставки по ссуде коррелирует со сроком векселя (если он превышает срок кредита, то ставка меньше).

Механизм вексельного кредитования выглядит следующим образом:

1. После прохождения в банке всех надлежащих процедур оформления юридическое лицо получает ссуду на покупку векселя.

2. С помощью этого векселя фирма расплачивается со своим поставщиком за отпущенный товар.

3. Реализовав товар и получив денежные средства, юрлицо возвращает в банк занятую ранее сумму с начисленными процентами.

4. Поскольку банковский вексель теперь находится на руках у поставщика, последний может рассчитаться с помощью этого обязательства уже со своими контрагентами или предъявить вексель в банк в обмен на соответствующую сумму. Если поставщик выбрал первый вариант, то за денежными средствами обратится уже его контрагент.

Выделяют две формы вексельного кредита – векселедательные (выступают при займе в роли залога) и предъявительские (подразделяются на залоговые и учетные; их принимает банк у клиента-юрлица, выдавая взамен некоторую сумму и взимая за услугу комиссию).

Какие бизнес-задачи позволяет решить вексельный кредит?

Такой способ кредитования юридических лиц дает привлекательные возможности обоим участникам сделки: как предприятию-заемщику, так и его контрагенту-поставщику.

Юрлицо, воспользовавшееся услугой вексельного кредитования, получает возможность за счет этого сократить срок расчетов со своими поставщиками – в то время как реальное расходование денежных средств (выплаты по векселям) может произойти в отдаленном будущем.

Поставщик благодаря такому инструменту не только защищает себя от риска неплатежа, но и сокращает временной разрыв между отгрузкой товара контрагенту и получением оплаты этого товара (если расчеты производятся не в момент поставки, а после нее). Кроме того, компания-поставщик может использовать полученный в счет оплаты вексель для осуществления собственных расчетов уже со своими контрагентами.

Наконец, для банка услуга вексельного кредитования представляет собой дополнительный способ привлечения клиентов (или удержания старых) – без лишних расходов.

Следует отметить, что компания, желающая расплачиваться с контрагентами с помощью своих векселей, должна быть признана банками. Иными словами, получившее вексель предприятие должно иметь возможность в любой момент обналичить его в банке.

На каких условиях осуществляется вексельное кредитование банками России?

Предлагая такую услугу, каждое кредитное учреждение несет три вида рисков – кредитный, процентный и риск ликвидности. Чтобы их минимизировать, банки предъявляют определенные требования к своим клиентам – потенциальным заемщикам:

• способность предоставить обеспечение кредита (залог), в роли которого могут выступать облигации государственного займа (или иные, желательно ликвидные, ценные бумаги), товарные запасы, недвижимость, оборудование;

• ведение основной деятельности в течение года;

• прибыльность работы предприятия, подтвержденная регулярными денежными поступлениями на расчетный счет.

При удовлетворении всем этим критериям юрлицо может рассчитывать на заем в рублях (значительно реже – в долларах США), выдаваемый на срок от 1 месяца до года со ставкой 4-6% годовых.

Низкая процентная ставка (обусловленная тем, что для выдачи ссуды банк не расходует собственные средства) – важнейшее преимущество вексельного кредита. Именно поэтому таким продуктом целесообразно пользоваться тем предприятиям, которые не имеют возможности взять ссуду другого вида, с более высокой процентной ставкой.

C векселями нужно быть начеку

Вексельные расчеты очень популярны среди фирм. Нередко контрагенты используют векселя, не задумываясь об особенностях работы с этими ценными бумагами. Вместе с тем выписать вексель – далеко не то же самое, что выдать заем. С момента оформления этой ценной бумаги отношения партнеров начинает регулировать специальное вексельное законодательство.

Определение векселя содержится в статье 815 Гражданского кодекса. Это ценная бумага, которая удостоверяет ничем не обусловленное обязательство векселедателя выплатить в определенный срок полученные взаймы деньги.

В России действует Федеральный закон от 11 марта 1997 г. № 48-ФЗ «О переводном и простом векселе». В частности, он устанавливает, что по векселю могут обязываться как организации, так и граждане, в том числе не имеющие статуса индивидуального предпринимателя. Вексель может быть составлен только на бумаге. Бездокументарных векселей в России не бывает. Закон также подтверждает, что на территории России применяется Положение о переводном и простом векселе. Оно было утверждено постановлением ЦИК и СНК СССР от 7 августа 1937 г. № 104/1341. Именно этот документ и устанавливает основные правила вексельного оборота в России.

При работе с векселями также полезно обращаться к судебной практике. К примеру, ряд «вексельных» проблем рассмотрен в постановлении пленума ВС РФ и ВАС РФ от 4 декабря 2000 г. № 33/14 «О некоторых вопросах практики рассмотрения споров, связанных с обращением векселей».

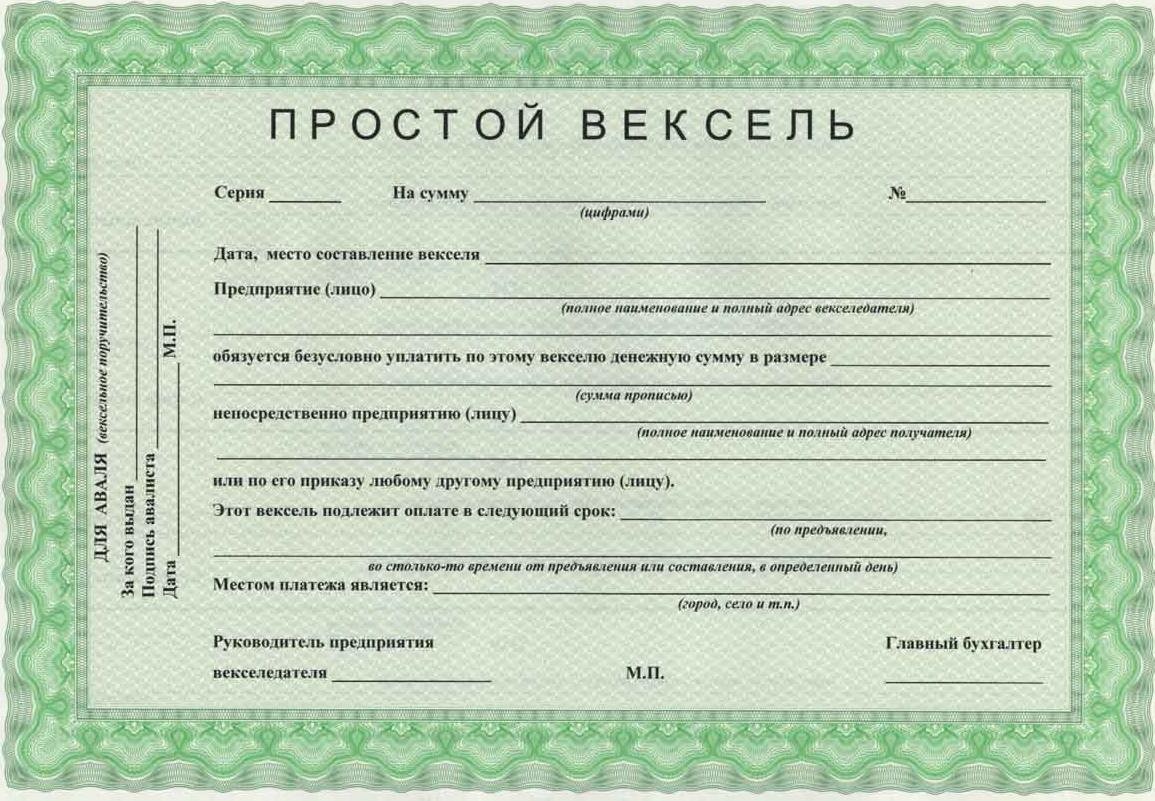

Векселя бывают простые и переводные. Простой вексель иногда также называют соло-вексель, а переводной – тратта. Разберемся, чем же различаются эти два типа ценных бумаг. Нередко предприниматели заблуждаются и считают, что переводной вексель можно передавать другим лицам по индоссаменту, а простой – нет. На самом деле различие между ними заключается в другом. При работе с переводным векселем векселедатель и плательщик – разные лица. То есть векселедатель не платит по векселю сам, а предлагает это сделать кому-то другому. В простом векселе векселедатель и плательщик – одно лицо. Поэтому переводной вексель содержит предложение уплатить, а простой вексель – обещание перечислить деньги.

При этом передавать по индоссаменту простой вексель можно точно так же, как переводной.

Продемонстрируем сущность переводного векселя на примере.

Организация «Плательщик» должна компании «Векселедатель» 100 руб. за поставленные товары. В свою очередь, у компании «Векселедатель» имеется кредитор – фирма «Векселедержатель», сумма долга перед которым также составляет 100 руб. Организация «Векселедатель» в счет своего долга решает выдать компании «Векселедержатель» переводной вексель, который содержит предложение фирме «Плательщик» перечислить по нему 100 руб. Выдавая вексель, организация «Векселедатель» одновременно составляет и передает компании «Векселедержатель» уведомительное письмо, или авизо. В нем она просит фирму «Плательщик» акцептовать и оплатить вексель, с последующим зачетом этой суммы в счет долга по договору поставки.

Заметим, что в настоящее время российские фирмы очень редко используют переводные векселя. Основную часть этих ценных бумаг составляют простые векселя.

Векселя также делят на товарные и финансовые. Причем в законодательстве такой классификации не предусмотрено. Товарный вексель – это бумага, которая выдается в счет оплаты товаров, работ или услуг.

Финансовый вексель – это бумага, которая выдана безотносительно к каким-либо товарам, работам или услугам. С точки зрения вексельного законодательства товарные и финансовые векселя абсолютно равнозначны. Их составляют, выдают, индоссируют и оплачивают в одинаковом порядке. Более того, вексель, который изначально был финансовым, может превратиться в товарный.

Не стоит экономить на бланке

Первый вопрос, который возникает при составлении векселя: нужно ли использовать специальные бланки? Ответ – нет, таких требований не установлено. Вексель, который составлен на простом листе бумаги и содержит все необходимые реквизиты, будет иметь силу.

Первый векселедержатель может не держать вексель у себя, а индоссировать его третьим фирмам. Поэтому, если предприятие рассчитывает на то, что его вексель будет обращаться, нежелательно составлять его на простом листе. Ведь эта бумага ничем не защищена и не дает держателю никаких гарантий. Так, чтобы вексель хорошо обращался, фирме лучше составить его на специальном бланке.

Что делает вексель ценной бумагой?

Вексель должен содержать определенные реквизиты. В случае если в бумаге не хватает хотя бы одного из них, такой документ теряет силу векселя. Однако при этом бумага, оформленная с нарушениями, не становится ничтожной. Документ попросту превращается в долговую расписку.

Как ни странно, оно не является обязательным реквизитом. Любой вексель должен содержать так называемую вексельную метку – наименование «вексель». Она должна быть включена в сам текст документа. Метку следует написать на том языке, на котором этот документ составлен. Так, отсутствие в документе названия «вексель» еще не означает, что векселем он не является.

Дата и место составления векселя

Дата – обязательный реквизит векселя. Место – может быть не указано. В этом случае местом составления векселя считается адрес, который обозначен рядом с наименованием векселедателя.

В принципе в составе обязательных реквизитов наименование векселедателя не числится. Однако обязательным атрибутом документа является его подпись. А значит, необходимо расшифровать, кто именно подписывается. Вексельное законодательство не дает никаких рекомендаций относительно степени индивидуализации векселедателя. Достаточно ли указать только наименование, или еще нужен ОГРН, адрес, какие-либо другие реквизиты – неизвестно. С формальной точки зрения достаточно одного наименования. Однако в этом случае векселедержателю будет проблематично доказать, что ООО «Атлант», указанное в векселе в качестве плательщика, и ООО «Атлант», к которому предъявляются требования об оплате – одно и то же предприятие.

Поэтому обычно в скобках рядом с наименованием плательщика указывают его юридический адрес.

Этот реквизит целесообразно указывать предельно точно. В противном случае предъявить документ к платежу будет затруднительно.

Простое и ничем не обусловленное обещание уплатить определенную сумму

Это обязательный вексельный реквизит. Обратите внимание: обещание оплатить документ должно быть безусловным. Это неотъемлемый признак вексельного обязательства. Составитель не может указать в векселе, что оплатит его, например, при условии поставки какого-то количества товаров. В противном случае документ теряет вексельную силу.

Сумма обязательно должна быть денежная. Нельзя производить оплату товарами, золотыми слитками и т. д.

Сумму векселя можно обозначать и прописью, и цифрами. Если один вариант будет отличаться от другого, то приоритет имеет пропись. Если в векселе сумма обозначена несколько раз (прописью или цифрами), то в случае разногласия между этими обозначениями вексель имеет силу лишь на меньшую сумму.

Стоимость векселя можно обозначить как в рублях, так и в другой валюте. Если в документе сумма указана в иностранной валюте, то это не значит, что вексель должен быть оплачен именно в ней. Здесь необходимо понимать разницу между валютой долга и платежа. Первая отражает номинал векселя, а вторая – ту валюту, в которой будут производиться расчеты.

Наименование первого векселедержателя

В векселе обязательно нужно указать наименование того, кому или по чьему приказу следует оплатить вексель. При этом оно должно быть конкретизировано. Так, указывать, например, в этой графе «предъявитель» нельзя.

В векселе должен быть указан только один из вариантов срока платежа. Если документ будет содержать два или более варианта, он лишается вексельной силы.

Если срок платежа в векселе не указан, то он считается выданным сроком по предъявлении.

Это обязательный реквизит векселя. Подпись не может быть выполнена с помощью каких-либо механических или других технических средств воспроизведения (например, факсимиле). Вексель может быть подписан только собственноручно. Факсимильная подпись на документе будет расценена судом как отсутствие обязательного вексельного реквизита. Если векселедатель – фирма, то документ обычно подписывает ее руководитель. Однако это может сделать и другой человек на основании доверенности (представитель). Долгое время считалось, что вексель недействителен без подписи главного бухгалтера компании. Это мнение основывалось на положениях Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете». В соответствии с ним все финансовые обязательства организации необходимо скреплять подписью главбуха. Однако судебная практика это опровергает. В пункте 4 постановления пленума Верховного Суда РФ № 33 и пленума Высшего Арбитражного Суда РФ № 14 от 4 декабря 2000 г. № 33/14 указано, что требование статьи 7 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» не распространяется на вексельные обязательства. Поэтому векселя, выданные от имени компании, имеют силу и без подписи главного бухгалтера.

Она допустима только при выдаче неопределенно-срочных векселей. То есть речь идет о документах, которые подлежат оплате сроком «по предъявлении» или «во столько-то времени от предъявления». Процентная ставка должна быть указана в векселе. Если в документе не указана конкретная дата, то проценты по нему следует начислять с момента, когда вексель составлен (ст. 5 Положения).

Как выдать собственный вексель

Нередко компании выдают вексель по договору купли-продажи. Разумеется, это неправильно. Ведь собственный вексель не является для векселедателя тем имуществом, которое можно продать. Его стоимостью является не номинал векселя, а цена листка бумаги и чернил, использованных при составлении документа. Поэтому правильно будет составить договор выдачи векселя. Этот вид соглашения не предусмотрен Гражданским кодексом. Однако статья 421 Гражданского кодекса позволяет коммерсантам заключать любые договоры. В договоре выдачи векселя необходимо указать реквизиты документа (дата и номер), его номинал, срок оплаты и проценты (если есть). Также следует прописать, что вексель передается по акту приема-передачи.

Вексель можно выдать и по договору займа. Но только в случае, когда деньги за вексель перечисляются до момента его выдачи или одновременно с ней.

Поскольку договор займа вступит в силу только с момента передачи денег (ст. 807 ГК РФ). И у компании может получиться так, что вексель она уже выдала, а обязательство по его оплате еще не вступило в силу. Очевидно, что такая ситуация не выгодна векселедателю.

Еще одна распространенная ошибка предпринимателей – векселедатель при выдаче документа ставит на нем индоссамент на векселедержателя. Этого делать не стоит. Первый индоссамент появляется на векселе в тот момент, когда его держатель передает документ сторонней компании.

Бланковый – такой индоссамент, в котором не указано, в пользу кого он сделан. Чаще всего бланковые индоссаменты состоят лишь из одной подписи передающего. Чтобы получить или передать такой вексель, необязательно что-то на нем писать. Достаточно просто вручить его новому владельцу. Любой, кто поставит свою подпись на векселе в качестве индоссанта, будет автоматически включен в круг солидарных должников по этому документу. То есть векселедержатель может пойти за вексельной суммой не к векселедателю, а к индоссанту. При этом последний будет обязан уплатить вексельную сумму. Единственная возможность этого избежать – проставить в индоссаменте безоборотную оговорку (например, «платить такому-то без оборота на нас»). Однако вряд ли покупатель векселя ей обрадуется. Ведь она означает, что индоссант не уверен в платежеспособности векселедателя и пытается обезопасить себя от возможных претензий.

Следующий вид индоссамента – на предъявителя. То есть платить необходимо предъявителю этого векселя. Такой индоссамент имеет силу бланкового.

Во втором случае вексель можно передать в общегражданском порядке, то есть по договору уступки права (цессии).

Рассмотрим, чем отличается уступка права от индоссамента. Прежде всего нужно отметить, что уступивший право требования несет ответственность только за действительность векселя, но не за его оплату. Так, если должник (векселедатель) по каким-то причинам не оплатит документ, то к цеденту никакие требования предъявить нельзя. А компания, которая передает вексель по индоссаменту, отвечает за его действительность и оплату. Исключение составляет случай, когда документ содержит безоборотную оговорку.

Препоручительный индоссамент свидетельствует о том, что держатель векселя не является его полноправным владельцем. Он выступает в качестве поверенного, которому дали поручение получить по документу деньги.

Залоговый индоссамент может проставляться при передаче векселя в залог. Его держатель обладает всеми правами по векселю. Однако индоссамент, проставленный им, будет иметь силу препоручительного.

При предъявлении векселя к платежу компания может столкнуться с некоторыми трудностями. Можно выделить несколько вопросов, которые наиболее часто волнуют коммерсантов:

1. Нужно ли отдавать оригинал векселя должнику при предъявлении его к платежу?

Положение о переводном и простом векселе устанавливает, что плательщик вправе потребовать передать ему вексель одновременно с платежом или после него. Если векселедержатель вручит вексель до момента оплаты, он потеряет все права по нему и сможет полагаться только на честность дожника.

2. Что необходимо предпринять векселедержателю, если векселедатель не платит?

Отказ от оплаты следует удостоверить особым актом – протестом в неплатеже, который составляет нотариус. Однако векселедержатель вправе потребовать оплаты через суд, даже если протест в неплатеже не составлен. Это подтверждает и судебная практика, в частности постановление ВАС РФ от 13 июля 2004 г. № 3369/04.

3. Что произойдет, если срок предъявления векселя к оплате будет пропущен?

В этом случае векселедержатель не теряет право требовать оплаты по векселю. Оно сохраняется в течение трех лет. Однако векселедержатель может потребовать оплаты документа только от акцептанта переводного векселя или от векселедателя простого. Какие-либо претензии к индоссантам, авалистам и другим, обязанным по векселю, «опоздавший» предъявить не вправе.

Антонина Марсова, юрист ООО «Аудиторская служба “СТЕК”», к.ю.н.

Вексельный кредит – его условия и особенности

Оформление вексельного кредита

Форма векселя и содержание документа были утверждены еще Совнаркомом и ЦИКом в далеком 1937 году на основе дореволюционного законодательства.

Вексельный кредит – одна из старейших форм денежного заимствования. Об этой ценной бумаге многие люди, не имеющие экономических знаний, слышали или читали в художественной литературе, и всем понятно, что она служит аналогом обычной долговой расписки. Несмотря на такую всеобщую осведомленность, есть множество подробностей, о которых знают только специалисты. Статья расскажет о том, каким бывает вексельное кредитование, его условиях и разновидностях.

Что такое вексель

Вексельный кредит — это денежный займ, при котором средства или коммерческие продукты выдаются под безусловное письменное долговое обязательство. Подтверждением отношений между кредитором и должником является особая ценная бумага, называемая векселем. Он может выглядеть в виде заполненного специального бланка или выполняться произвольно, но с указанием обязательных реквизитов.

Интересно, что форма векселя и содержание документа были утверждены еще Совнаркомом и ЦИКом в далеком 1937 году на основе дореволюционного законодательства (постановление № 104/1341). В 1994 году требования были несколько смягчены, но суть осталась прежней.

Международное вексельное обращение регламентируется Женевской Международной Конвенцией 1930 года.

Документ, называемый векселем, должен быть выполнен на бумажном носителе и содержать следующую информацию:

При наличии всех указанных реквизитов документ считается векселем.

Виды вексельных кредитов

Суть вексельного обращения состоит в том, что взамен денег кредитор получает документ, предоставляющий безусловное право требования.

Такой способ заимствования обладает следующими преимуществами:

Практикуются следующие разновидности вексельных кредитов:

| Вид вексельного кредита | Краткая характеристика | |

| Векселедательский | Кредит выдается банком в виде его же векселей. Чаще всего этим видом пользуются покупатели. | |

| Предъявительский | Учетный | Банк выкупает у клиента вексель (свой или стороннего векселедателя) дешевле его номинальной стоимости. |

| Залоговый | Вексель выполняет роль залогового имущества при получении кредита. | |

Если рассмотреть эти разновидности подробнее, то экономический смысл основного различия между векселедательским и предъявительским кредитом состоит в лице, выписывающем вексель (эмитенте) и способом использования ценной бумаги.

В свою очередь, залоговый или учетный кредит — это разновидности предъявительского вида заимствования.

Виды векселей

Поскольку вексель является инструментом кредита, следует рассмотреть его разновидности. В силу разнообразия критериев, классификация имеет разветвленную структуру.

По числу участников сделки

Этот признак делит все векселя на простые (соло) и переводные (тратты). Соло-вексель подлежит адресной оплате эмитентом держателю ценной бумаги. В сделке участвуют только два лица: кредитор и должник. Погашение происходит, когда деньги обратно меняются на вексель.

Отличие переводного векселя от простого в том, что его можно неограниченное число раз передавать другим субъектам, то есть использовать в качестве суррогатного платежного средства.

Наибольшее распространение такие операции на постсоветском пространстве получили в 90-е годы, когда на счетах многих предприятий денег почти не было. Схема оборота векселя бывала очень сложной: тратта выписывалась под оплату одного вида продукции, затем переводилась в адрес других поставщиков, ею оплачивались тарифы, услуги, до тех пор, пока она не возвращалась к эмитенту.

По характеру сделки, обеспеченной векселем

В зависимости от целевого назначения кредита, вексель может быть товарно-коммерческим, финансовым или казначейским.

Товарным векселем обеспечивается коммерческая сделка. По своей сути это кредит на отсрочку платежа за полученный товар. Времени погашения по замыслу должно хватить на реализацию, после чего должник погашает эмитированный им вексель.

Надобность в финансовом векселе не продиктована операциями по купле-продаже. Он представляет собой «коммерческую бумагу», означающую обязательство эмитента оплатить предъявителю указанный на бланке номинал. Обеспечение для таких документов не требуется, срок их обращения до девяти месяцев, а мотивом их приобретения является дисконт (то есть купить их можно дешевле указанной суммы).

Краткосрочный вексель, выпущенный правительством, называется казначейским.

По способу погашения

Исходя из того, кто и как предъявляет к оплате вексель, он может быть предъявительским и ордерным.

Если лицо, получающее деньги в обмен на ценную бумагу, указано в тексте векселя или индоссаменте тратты, то это ордерный вексель. Как понятно из названия, по предъявительскому векселю расчет производится с его держателем (предъявителем).

По другим критериям

Несмотря на богатый исторический опыт, в вексельном законодательстве есть лазейки, позволяющие производить операции авантюрного характера, извлекая реальные денежные средства под ничем не обеспеченные бумаги.

Например, оформление «дружественного векселя» производится для последующего его учета или залога в качестве ценного актива. При этом обе участвующие стороны (эмитент и держатель) находятся в сговоре, что доказать очень трудно.

Аналогичное назначение у «бронзового векселя», но по сравнению с дружественным, он опаснее для банка, так как один из участников – лицо вымышленное.

Интересен способ фискальной отсрочки, связанный с эмиссией «встречных» векселей на равные суммы, которыми обмениваются два предприятия. До момента их погашения продукция считается отгруженной, но неоплаченной, и налог на прибыль на нее не начисляется.

Самым надежным считается банковский вексель по причине своей обеспеченности, и, как следствие, гарантированности погашения.

Что такое индоссамент

Отметка о переводе тратты (переводного векселя) на другого плательщика называется индоссаментом. Выражается он записью «платить приказу» («вместо меня платить») с указанием следующего векселедержателя.

В процессе индоссирования (передачи прав требования) участвуют два лица:

Звучат эти слова очень похоже, и важно их не перепутать. Индоссирование влечет следующие правовые последствия:

Никаких оснований для перевода тратты не требуется. Это может сделать любой держатель переводного векселя по своему усмотрению.

Виды индоссамента

Индоссаменты делятся на разновидности, в зависимости от ограничений, указанных в них. Самым «свободным» вариантом по праву считается отсутствие конкретного лица, в пользу которого необходимо производить оплату.

Такой вариант носит название бланкового индоссамента и представляет собой аналог долговой расписки на предъявителя. «Чистым» векселем его держатель может распоряжаться по своему усмотрению: предъявлять самому, индоссировать его или просто передать другому лицу.

Ордерным индоссаментом, называемым также именным, предусмотрено указание лица, которому будет произведена оплата.

Препоручительный индоссамент не дает право получать сумму погашения, но закрепляет возможность держателя векселя действовать в пользу индоссанта. Перепоручение представляет собой некий аналог доверенности.

Залоговый индоссамент — это надпись «в обеспечение», «в залог» и т. п., указывающая на то, что вексель выполняет роль имущества, обеспечивающего возвратность кредита. Его также называют обеспечительным.

Признак безоборотного индоссамента — прописанное условие «без оборота на меня». Цепочка векселедержателей в процессе обращения тратты может быть очень длинной, и эмитенту не хочется отвечать за благонадежность и платежеспособность каждого ее участника.

Погашение вексельного кредита

Само по себе погашение вексельного кредита выглядит крайне просто: в указанный на бланке срок производится предъявление векселя к платежу. В случае согласия должника проблем возникать не может, и вопрос состоит лишь в последовательности действий. Регулирует процедуру статья 815 ГК РФ – сначала отдается вексель, а затем происходит его оплата. То же самое для подстраховки можно сделать через нотариуса или в банке.

Общим правилом для всех операций с векселями является предъявление сторонами следующих документов:

Последний документ подтверждает предъявление векселя, но не сам платеж. Следует учитывать следующие специфические моменты вексельных операций:

Кроме самого векселя, плательщик имеет право требовать расписку от векселедержателя.

Проблемные моменты

Рассмотренная ситуация может считаться эталонной, однако на практике бывают осложнения, связанные с отказом в акцепте (приеме к оплате). Что делать, если должник не признает своих обязательств?

Права векселедержателя позволяют ему инициировать протест и ранее указанного на бланке срока, если:

Что такое учет векселей банками

Фраза «вексель учтен» означает, что эта ценная бумага приобретена финучреждением со скидкой. С этого момента банк обладает правом требования, то есть становится кредитором. Его интерес состоит в дисконте – разнице между ценой приобретения и суммой, которую обязан оплатить должник.

Процедуре предшествует проверка векселя на надежность, предполагающая оценку:

Так как векселедержатель пользуется заемными ресурсами в течение времени, оставшегося до даты погашения, учет векселя банком с дисконтом производится на основе ставки ЦБ РФ или собственных кредитных условий. Величина скидки рассчитывается по формуле:

Где:

Д – сумма дисконта в рублях;

СВ – номинальная стоимость векселя в рублях;

П – остаточный период до даты погашения в днях;

УСБ – учетная ставка дисконтирования банка по данному векселю.

Для наглядности приведен пример расчета с дисконтом по векселю предприятия «А», выкупленному (учтенному) банком «Б» у векселедержателя фирмы «В».

Подставив эти данные в формулу, получится следующий результат:

Это означает, что фирма «В» получит за вексель предприятия «А» от банка «Б» сумму, равную: 100 – 1,0044 = 98,9956 тыс. руб. Банк «Б» заработает на этой операции 1004,4 руб.

Заключение

Вексельный кредит остается одним из распространенных способов финансового заимствования.

Средством вексельного кредита служат ценные бумаги особого типа, соответствующие ряду критериев и называемые векселями.

Векселя бывают двух основных видов – простые (соло) и переводные (тратты).