Что такое облигация без оферты

Наличие по облигации оферты превращает одно долгосрочное вложение в долговую бумагу в несколько краткосрочных. Причем доходность может меняться. В чем отличие облигаций с офертой, где ее посмотреть и почему это важно инвестору, читайте дальше.

Облигации, которые можно погасить досрочно, обычно купонные. Дата купона по ним совпадает с датой возможного досрочного выкупа. По российским долговым бумагам проценты по купонам выплачивают в среднем раз в 3 года. Такая же и периодичность оферты.

Внимание! Купон по облигациям с офертой переменный: его размер меняется один раз за установленный период.

В зависимости от инициатора досрочного погашения, выделяют два типа оферты:

Почти все российские долговые бумаги с офертой выпущены как безотзывные. Call-оферты в основном планируют по евробондам.

Где смотреть оферту?

Дату возможного погашения до срока публикуют заранее. Информация о ней есть:

Планируют ли по облигации оферту, можно оценить по показателю дюрации в QUIK. По бумагам с правом досрочного выкупа его рассчитывают не к моменту погашения, а к дате ближайшей оферты. Она точно есть, если, например, до погашения еще 5 лет, а показатель дюрации меньше года.

Как погасить облигацию по оферте?

В случае, когда облигации отзывает эмитент (Call-оферта), от инвестора не ожидают никаких лишних действий или расходов. Процедура такая же, как при обычном погашении по сроку.

Механизм Put-оферты включает два этапа:

Справка! Условия выкупа следует узнавать заранее, так как по разным облигациям они отличаются способами подачи уведомления и разными техническими моментами.

Расчет такой доходности особенно важен инвестору для облигаций с переменным купоном. По ним рассчитать доходность на дату погашения можно только приблизительно, так как эмитент меняет процент купона после оферты. И поэтому здесь правильнее определять именно доходность к дате ближайшей оферты.

По факту показатель рассчитывается так же, как доходность к погашению. Только вместо даты погашения берут дату ближайшей оферты.

Процедуры погашения по сроку и досрочно различаются по таким критериям:

Долговые обязательства с возможностью погасить их до срока имеют плюсы и минусы для инвестора.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Оферта по облигациям. Что нужно знать инвестору об этом

При расчете доходности облигаций часто можно увидеть термины «доходность к погашению» и «доходность к дате ближайшей оферты». Если с первым все понятно, то второй часто вызывает вопросы у неискушенного инвестора. Разберемся, что же это за оферта.

Оферта — предложение о заключении сделки, в котором изложены существенные условия договора, адресованное ограниченному или неограниченному кругу лиц. Если получатель принимает оферту, это означает заключение между сторонами предложенного договора на оговоренных в оферте условиях.

В случае с облигациями оферта является предложением о досрочном погашении облигации эмитентом по заранее оговоренной цене. Все оферты можно разделить на две категории: оферта с Call-опционом (call-оферта) и оферта с Put-опционом (put-оферта).

Call-оферта — в дату оферты эмитент имеет право полностью или частично погасить облигационный выпуск в одностороннем порядке. Соответственно, инвестор обязан предоставить бумаги к выкупу. Облигации с таким типом оферты еще называют отзывными.

Такой тип оферты удобен для эмитента, потому что позволяет ему при необходимости снизить уровень долговой нагрузки, а также снизить стоимость заимствования в случае снижения процентных ставок и улучшения конъюнктуры рынка (с дальнейшим рефинансированием долга). Для инвесторов это определенный риск, так как в случае снижения процентных ставок им придется реинвестировать средства под более низкий процент уже в другие инструменты. Поэтому отзывные облигации, как правило, имеют премию в доходности.

Put-оферта, еще её называют безотзывной — в дату оферты инвестор может по желанию предъявить облигацию к погашению или оставить её до следующей оферты. Соответственно, эмитент обязан выкупить все предъявленные инвесторами облигации. Облигации с таким типом оферты еще называют возвратными.

Такой тип оферты является наиболее распространенным на российском рынке. Оферта позволяет инвестору высвободить средства при досрочном погашении для реинвестирования по более высокой доходности в случае роста процентных ставок и застраховаться от рисков, связанных с длительным владением облигацией.

Отзывные облигации или облигации с call-опционом могут быть досрочно погашены по требованию эмитента, а возвратные или облигации с put-опционом могут быть досрочно погашены по требованию инвесторов.

Облигации с офертой на Московской бирже

На Московской бирже отзывные облигации достаточно редки. В основном бумаги с call-офертой встречаются среди еврооблигаций, номинированных в иностранной валюте. А вот возвратные встречаются довольно часто среди корпоративных облигаций с переменным купоном. Размер купона по таким бумагам фиксируется только до даты очередной оферты, а после нее эмитент меняет купон, как правило, в соответствии с актуальными рыночными доходностями аналогичных выпусков. Инвесторы, которые не планируют держать облигации по новой процентной ставке, могут предъявить облигации к выкупу, и эмитент обязан будет их погасить по номинальной стоимости.

Облигация Детский мир БО-04 с переменным купоном. Процентная ставка 9,5% зафиксирована до 03.04.2020 г. В эту дату инвестор может предъявить облигации к выкупу по безотзывной оферте, если его не устраивает процентная ставка на следующий период или требуются наличные.

Такая форма облигации удобна и эмитенту, и инвесторам. Для инвесторов это возможность снизить риск, связанный с длительным владением бумагой. Для многих держателей долговых бумаг российских эмитентов это является весьма значимым преимуществом, так как ситуация с кредитным рейтингом эмитентов может сильно поменяться в короткие сроки, и возможность погасить облигацию по номиналу досрочно позволяет компенсировать этот риск. Для эмитента же это способ понизить стоимость заимствований в случае снижения процентных ставок с одной стороны, и возможность избежать частых перевыпусков краткосрочных обязательств, с другой.

По сути, возвратные облигации с переменным купоном это несколько последовательных коротких облигаций с фиксированным купоном, преобразованные в один длинный выпуск с сохранением преимуществ для обеих сторон.

Точную доходность к погашению для облигаций с переменным купоном посчитать невозможно, так как после каждой оферты купон меняется. В этом случае удобнее рассчитывать ту самую доходность к дате ближайшей оферты, о которой шла речь в начале статьи. По сути она идентична доходности к погашению, если вы рассчитываете продать облигацию по оферте.

Как погасить облигацию по оферте

Дата оферты по облигации известна заранее. Её можно посмотреть в проспекте эмиссии, на странице конкретной облигации на Московской бирже, или на специализированных ресурсах вроде rusbonds.ru или cbonds.ru. Незадолго до даты оферты в новостях эмитента или на сайте https://nsddata.ru/ru/news можно увидеть объявление о соответствующем корпоративном действии.

Не позднее, чем за 3 рабочих дня до даты окончания приема заявок клиенту необходимо направить уведомление эмитенту или его агенту о намерении предъявить бумаги к оферте. Клиенты БКС могут направить уведомление через трейдеров компании в письменном виде, по телефону 8-800-100-55-44 или сообщением в Quik. Услуга платная, стоимость необходимо уточнять отдельно.

Если клиент подал уведомление эмитенту (агенту) самостоятельно, то в дату выкупа ему необходимо выставить по телефону адресную заявку. Если уведомление было подано через трейдеров БКС, то специалисты компании выставляют заявку на основании уведомления без дополнительных действий со стороны клиента.

Стоит учитывать, что каждый выкуп может иметь индивидуальные особенности по способам подачи поручения и прочим техническим нюансам, поэтому лучше уточнять их заранее. Информацию можно получить в указанных выше источниках либо у специалистов брокерской компании.

Особенности использования оферты

Не стоит забывать о том, что вторичное обращение облигаций на рынке начинается с момента регистрации эмитентом отчета об итогах выпуска ценных бумаг в ФКЦБ России. Заключение сделок по оферте также относится к вторичному обращению. Не исключено, что может получиться ситуация, когда инвестор, покупая облигацию и рассчитывая на погашение по ближайшей оферте, не сможет предъявить её к выкупу, потому что к этой дате выпуск все еще будет находиться на стадии размещения. Такая ситуация характерна для выпусков, имеющих длительный период размещения с невысокой активностью покупателей. В таком случаю держатель облигации будет вынужден ждать следующей оферты, если она есть, или даты погашения. На практике такая ситуация очень маловероятна, но все же возможна.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Уверенности в окончании падения нет

Заседание ЕЦБ. Что ждет инвесторов и как это повлияет на рынки

Российский рынок. Из крайности в крайность

Рынок США. Падаем!

Надежные и быстрорастущие акции США

Рынок недвижимости 2022: как на нем заработать

Панические распродажи. Что делать инвестору

Заседание ФРС. Рождественский Tapering не за горами

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

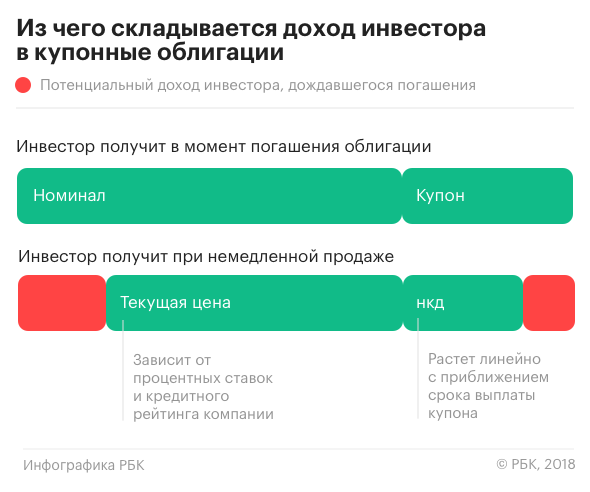

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Шпаргалка для инвестора: облигации

Рассказываем, что такое облигации и как они работают.

Облигация — это долговая ценная бумага, которая в основном выпускается на ограниченный срок.

В сделке присутствуют две стороны:

Эмитент — структура, выпустившая эти ценные бумаги для привлечения дополнительного капитала. Эмитент обязан возвратить держателю облигации занятую у него сумму и выплатить определенный процент (купон), если это предусмотрено проспектом эмиссии.

Инвестор — покупая облигации эмитента, по сути предоставляет собственные средства во временное пользование и получает за это доход.

Инвестор выбирает комфортный для его инвестиционных целей срок обращения облигаций (краткосрочные, среднесрочные, долгосрочные). Конкретные условия, а именно номинальная стоимость бумаги, периодичность процентных перечислений (купон) и сроки, определяются во время эмиссии.

Для совершения операций с облигациями можно открыть брокерский счет и совершить сделку.

По типу получения дохода облигации бывают процентные и дисконтные.

Наиболее распространенный тип облигаций, обращающихся на российских биржах, процентные облигации — эмитент выплачивает периодический процент (купон) в течение срока обращения облигации. Купоны могут выплачиваются ежегодно, ежеквартально или ежемесячно в зависимости от условий бумаги.

Процентные облигации могут быть:

• С фиксированным купоном — определенный процент от номинальной стоимости выплачивается через установленные заранее промежутки времени. Процентная ставка по облигации известна с момента выпуска и, как правило, одинакова на весь срок обращения бумаги. Для такой бумаги можно составить график купонных выплат с точными суммами и однозначно рассчитать доходность к погашению.

• С переменным купоном — купон фиксируется до даты оферты, после которой процентная ставка меняется в зависимости от конъюнктуры рынка. До оферты новая процентная ставка неизвестна. Такой механизм позволяет эмитенту снизить процентный риск, особенно если выпуск размещается в период высоких процентных ставок с перспективой их понижения. А у инвестора появляется возможность досрочно погасить эти облигации по оферте. В промежутках между офертами такие бумаги ничем не отличаются от облигаций с фиксированным купоном с той лишь разницей, что доходность корректно считать не к дате погашения, а к дате ближайшей оферты.

• С плавающим купоном — процентная ставка привязана к изменению какого-либо индикативного финансового инструмента. Например, к ключевой ставке Банка России, индексу потребительских цен, ставке RUONIA, курсу доллара и др. Как правило, рассчитать размер купона по таким бумагам можно не дальше, чем на один купонный период. Формула расчета публикуется эмитентом и доступна всем инвесторам. Недостаток — будущую доходность можно лишь прогнозировать. Преимущество — позволяет застраховаться, например, от внезапного изменения рыночных процентных ставок.

Дисконтные (бескупонные) облигации — выплата купона не предусмотрена. Изначально размещаются ниже номинальной стоимости. Доход инвестора составляет разница между ценой покупки бумаги и ценой погашения/продажи.

• Погашение номинала полностью в конце срока. По умолчанию сумма номинала выплачивается инвестору в полном размере в дату погашения облигации. Такой тип погашения является самым распространенным среди бумаг на Московской бирже.

• Облигации с индексируемым номиналом. Иногда для облигации плавающим является не купон, а номинальная стоимость бумаги. Такой вид ОФЗ имеет преимущества в моменты высокой инфляции или как страховка от будущего ускорения роста цен.

• Облигации с амортизируемым долгом. Для большинства облигаций, обращающихся на Московской бирже, сумма номинала выплачивается инвестору в полном размере в дату погашения. Однако эмитенту может быть неудобна такая форма заимствований, при которой к дате погашения придется аккумулировать крупную сумму денег для погашения выпуска. Тогда он выпускает облигацию с амортизируемым долгом, номинал которой погашается частями вместе с купонными выплатами. Эмитенту это позволяет распределить выплату долга равномерно на весь период обращения. Часто такие бумаги встречаются среди муниципальных облигаций. Инвестору такой тип погашения менее выгоден: после получения части номинала следующие купоны начисляются на остаток стоимости бумаги, за счет чего суммарный доход получается меньше. Однако этот тип облигаций может быть удобен в периоды низких процентных ставок, когда ожидается их повышение. Тогда возвращенную часть номинала можно будет реинвестировать под более высокий процент.

Цены облигаций могут изменяться в зависимости от макроэкономической ситуации и событий, влияющих на деятельность компании-эмитента. Инвестору следует помнить о возможных рисках при инвестировании:

Риск дефолта. Фиксируется в случае, когда эмитент не в состоянии выполнить финансовые обязательства по ценным бумагам и объявляет себя банкротом. В этом случае инвестор может потерять вложенные деньги: в отличие от депозитов они не защищены системой страхования вкладов.

Облигации не идентичны по уровню кредитного риска в зависимости от типа эмитента. На рынке обращаются государственные, субфедеральные, муниципальные, корпоративные облигации.

• Государственные облигации — эмитентом выступает государство в лице Министерства финансов РФ. Самые распространенные бумаги этой категории — это облигации федерального займа (ОФЗ): обычно обладают относительно высокой ликвидностью, широким выбором сроков инвестирования, низкой вероятностью дефолта эмитента. Из недостатков можно отметить невысокую доходность, которая является компенсацией за низкий кредитный риск.

• Корпоративные облигации — это долговые бумаги отдельных компаний. Их отличает большая, чем по ОФЗ, доходность. Часто купон по ним является переменным.

• Субфедеральные и муниципальные облигации. Эмитент — субъекты РФ (субфедеральные) и муниципальные образования (муниципальные). Рынок этих облигаций небольшой, что сказывается и на ликвидности. При этом доходность у бумаг немного выше за счет более низкой надежности. Покупать облигации регионов из-за более высокой доходности и считать их при этом равными по надежности государственным некорректно.

Инфляционный риск. Прибыль по ценным бумагам и фактический доход стоит корректировать на размер инфляции. При неблагоприятной экономической ситуации существует риск получения отрицательной реальной доходности, когда получаемый процент не покрывает инфляцию. Долгосрочные инвестиции больше подвержены инфляции, нежели краткосрочные.

Процентный риск. Наблюдается при росте среднерыночной ставки по облигациям со схожими условиями. Облигации с процентом ниже рыночного снижают доход инвестора. На этот вид риска, как правило, влияет ключевая ставка ЦБ РФ. Чем длиннее облигация по сроку, тем больше ее цена зависит от изменения процентных ставок.

Риск реинвестирования. Предполагает реинвестирование полученных доходов (купонов) по сниженной процентной ставке по сравнению с приобретенной. Этот риск проявляется при падении процентных ставок на протяжении длительного периода.

Валютный риск. Инвестирование может проходить как в российском рубле, так и в евро или долларах. Вложение в иностранные активы сильно зависит от колебаний курса валют.

По законодательству все расчеты на территории РФ осуществляются в рублях. Подавляющее большинство облигаций, обращающихся на внутреннем рынке и доступных для частного инвестора, номинированы в национальной валюте. Торги проходят главным образом на Московской бирже.

Облигации, номинированные в иностранной валюте (в основном в евро и долларах США), называются еврооблигациями. Основные объемы торгов еврооблигаций проходят на внебиржевом рынке, некоторые бумаги доступны и на Московской бирже.

Кредитный риск. Важным показателем при анализе облигаций является кредитный рейтинг. Снижение платежеспособности эмитента отражается на его репутации на рынке ценных бумаг и цене облигации.

Кредитный рейтинг — это оценка эмитента на основе комплексного анализа компании, учитывающего финансовое состояние, качество корпоративного управления и уровень бизнес-рисков. Агентство формирует мнение о кредитоспособности компании в целом или относительно ее конкретных обязательств. По сути, присваивая рейтинг, оценивается способность эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям, то есть погасить их вовремя и выплатить по ним доход.

Разные выпуски облигаций могут иметь разный рейтинг, даже у одной и той же компании. А отсутствие кредитного рейтинга выпуска означает отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций.

Рейтинговая шкала — это система рейтинговых категорий, отражающая мнение Агентства о вероятности дефолта. Выражаются в буквах и символах, от самого высокого уровня надежности (например ААА) до самого низкого (ССС). Единой общемировой или даже общероссийской системы рейтингов не существует. Однако кредитные рейтинги разных агентств, особенно высокие, обычно сопоставимы друг с другом.

Вместе с рейтингом агентства публикуют прогноз по нему: например, «стабильный», «позитивный» или «негативный». Он показывает, ожидают ли аналитики, что финансовое положение организации в ближайший год изменится и в какую сторону.

Агентство пересматривает рейтинг той или иной компании на регулярной основе.

Ликвидность — это способность актива быстро и без потерь в стоимости быть купленным или проданным по рыночной цене. При выборе облигации инвестору стоит обращать внимание на показатель ликвидности.

Риск ликвидности заключается в вероятности не продать облигации раньше окончания срока действия по справедливой цене. Особенно, если инвестор принимает решение срочно продать принадлежащие ему облигации — покупателя может просто не найтись. Этот риск возможен при низкой известности эмитента и небольшом количестве сделок с его долговыми ценными бумагами.

Облигации можно подразделить на:

— Высоколиквидные облигации — это облигации, которые можно продать без снижения их цены;

— Низколиквидные и неликвидные — маловероятно продать за короткий промежуток времени, не снизив их стоимость.

На что еще стоит обращать внимание при оценке ликвидности

• Среднедневной оборот торгов — чем больше сделок по облигации проходит в течение дня, тем больший объем бумаг может реализовать инвестор в короткие сроки.

• Оборот, включающий в себя только крупные сделки — согласно некоторым теориям, оборот отдельно по категориям сделок может оказаться более показательным для оценки ликвидности, чем значение совокупного оборота.

• Количество дней без сделок — чем больше число таких дней, тем менее ликвидна облигация

• Объем выпуска — чем больше бумаг находится в обращении, тем больше вероятность реализовать необходимый объем через торги на бирже.

• Кредитный риск — зачастую более рискованные облигации высокодоходными в большей степени подвержены спекуляциям, соответственно, активность торгов по ним выше и выше ликвидность.

• Волатильность — повышенная волатильность также может позитивно повлиять на оборот торгов и ликвидность облигации.

• Публичность эмитента — чем больше компания раскрывает информации о своей деятельности, тем более привлекательными являются ее ценные бумаги.

• Встроенные в облигацию опции — такие особенности, как конвертируемость, наличие оферт put/call и другие опции также могут повлиять на ликвидность облигации.

Налогообложение операций с ценными бумагами регламентируется статьей 214.1 части 2 Налогового Кодекса РФ. Ставка налога на доходы физических лиц резидентов РФ составляет 13%.

C 2021 г. купоны по всем облигациям без исключения, включая ОФЗ, муниципальные и корпоративные, независимо от даты выпуска и величины купонной ставки входят в налоговую базу и облагаются налогом по ставке 13% (15% при превышении совокупного дохода 5 млн руб.). Налоговым агентом выступает брокер.

Больше полезной информации для инвесторов вы найдете на BCS Express.